确定性与成长性,解析联想集团(0992.HK)成十大核心潜力资产

投资就是下注国运,格隆汇2021年“下注中国”十大核心资产(等权重组合)和十大核心潜力资产(等权重组合)自推出之后,市场表现双双碾压所有指数,新的一年继续高歌猛进。

经过多轮票选,入选格隆汇2021年“下注中国”十大核心潜力资产的有药明生物、泰格医药、拼多多、百度、哔哩哔哩、思摩尔国际、联想集团、通威股份、酒鬼酒、锦欣生殖。

下面,我们要说的是格隆汇2021年“下注中国”十大潜力核心资产的第七只股票——联想集团(0992.HK)。

1、入选核心潜力资产的逻辑

作为先进制造行业的代表,联想集团近期的市场表现有目共睹,自2020年三月底的低点至今公司股价已成功实现翻倍。2021年伊始,其股价延续亮眼表现,并创下近两年的新高。截至发稿前,联想集团的最新股价为7.61港元,总市值为916亿港元,即将向千亿市值进发。

(联想集团股价走势图)

将其选入核心潜力资产代表着我们认为在未来12-18个月,联想集团依然有相当潜在增长空间。事实上,自2020年12月1日入选至2021年1月6日收盘,联想集团的股价涨幅已经达到近35%,大幅度跑赢恒生指数。

联想集团入选核心潜力资产主要是基于公司在行业内确立的龙头优势以及所展现出来的潜力空间。联想集团是PC龙头,市占率第一,公司PC业务发展稳固。虽然在一些人眼中PC行业或许并不性感,但不可否认的是,PC作为不可缺少的生产力工具,在现代社会中发挥重大作用,这是手机无法替代的。尤其是,PC市场正在从每个家庭一台PC向每人一台PC转变,叠加在家办公应用、在线教育与娱乐应用的强劲需求,预期2021年的PC出货量将保持强劲增长。

当然,更重要的是,中国正在进入智能化转型的技术革命期,而联想集团以服务为导向的智能化转型战略已经取得了阶段性成功,智能制造实力显露,有望确立新的龙头地位。联想集团拥有丰厚的人工智能、大数据等技术储备,公司的智能化服务业务“小荷才露尖尖角”,目前主要聚焦智慧城市、智慧教育、智能制造、智慧农业、智慧能源和智慧商务六大行业。毋庸置疑,智能化服务业务作为公司的第二增长曲线,正在助力联想集团成为新技术周期和新经济的领先企业,推动中国的数字经济的发展。

2、基本面——王者归来,三大业务全面开花

联想集团成立于1984年,是一家在信息产业多元化发展的大型企业。在新的时代浪潮下,实现数字化、智能化转型的联想集团再次焕发生机,基本面形成强劲支撑,业绩正在迈入新一轮增长周期。

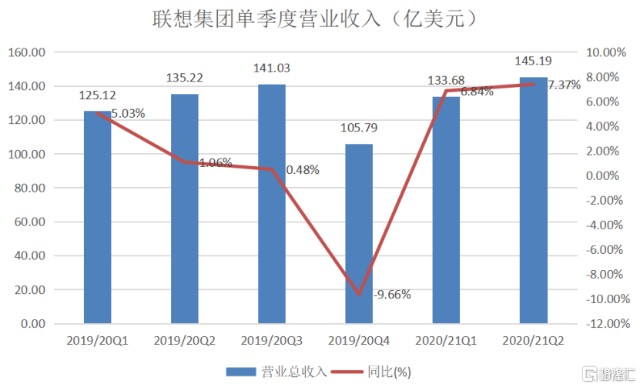

2020年11月,联想集团发布了截至9月30日的2020/21财年第二季度的财报,堪称历史上最强单季度成绩单,营收和利润均从疫情所致的低点恢复过来,双双创下新高,形成漂亮的“V”型反转。

财报显示,联想集团第二财季的营业收入约145.19亿美元,同比增长7.37%;税前利润达到4.70亿美元;净利润达到3.10亿美元,同比增长53.41%。按人民币计算,联想集团的单季度营收已经达到约1005亿人民币,不仅收入方面突破千亿关口,且其盈利的增速也大超市场预期。联想集团的毛利率亦有改善,毛利率由第一财季的15.3%提升至第二财季的15.5%,反映出所处行业景气度较高的特征。

分业务来看,联想集团的业务分为智能设备业务集团(IDG)和数据中心集团(DCG),其中智能设备业务集团又分为个人电脑和智能设备(PCSD)和移动业务集团(MBG)。2020/21财年,个人电脑和智能设备(PCSD)、移动业务集团(MBG)、数据中心集团(DCG)三大业务全面开花,营业收入同时录得增长。

其中,个人电脑和智能设备业务业务凭藉卓越的运营和全球专营权顺应“新常态”顺风车,重新获得了全球第一的位置。2020/21财年上半年,联想集团个人电脑和智能设备业务收入同比增长8.8%,达到220.65亿美元,占集团总收入的79%;除税前利润率增至6.3%,为该业务有史以来的最高水平。按照统计数据,包含平板电脑在内,第二财季联想出货了超过2020万台设备,同比增长了12%,排在个人电脑份额全球第一的位置,龙头地位继续巩固。

移动业务集团业务占集团总收入的9%,虽然因为疫情的影响在第一财季的表现不佳,但收入已经在第二季度反弹,环比增长39%,同比增长0.6%,复苏迹象明显。在第一财季中,联想移动业务及旗下手机品牌在拉美、北美的市场份额已经达到19.4%、7.9%,随着公司扩大产品组合和运营商范围,预期该业务接下来会有不错的前景。

另外,数据中心集团于2020/21财年上半年的收入同比增长15%至30.91亿美元,占总营业收入的11%,第二财季收入更是呈现加速增长之势。由于云服务市场持续旺盛,该业务有望在2021年继续保持强劲。

值得一提的是,2020年年底彭博ESG榜单披露,联想集团以57.02分位列中国内地企业ESG成绩第一位。专业人士指出,ESG表现好的企业往往具有较强的可持续发展能力。而根据此前海通证券研究,ESG披露的样本企业的营收增速、利润增速均高于行业平均水平。

3、看点——确定性与成长性

正所谓“不谋万世者,不足谋一时;不谋全局者,不足谋一隅”,除了从联想集团最新的财季业绩来看其转变情况,我们更应重视它更长期的发展趋势。

“PC正在像手机一样变成人手一台的刚需”联想集团董事长兼CEO杨元庆曾多次强调。PC是新时代消费者的必需消费品,5G PC产品的推出以及存量PC更新换代等带来的新需求,使得PC行业持续火热,市场景气度高。

联想集团于PC行业的市占率保持第一,持续领跑行业。研究机构Gartner数据显示,全球个人电脑制造商在2020年第二季度的出货量厂商排名方面,联想以25%的市占率继续排在首位领先,第2至6名分别是惠普、戴尔、苹果、宏碁和华硕。在马太效应下,作为行业龙头,其有望受益于集中度的提升。根据瑞银预计,联想会继续跑赢全球PC行业,主要受惠于集团具有强大的售后服务支持,令其市占率有望持续上升。另外,联想集团采购能力强劲,即使在零部件供应紧张的情况下,未来一至两季亦会处于较佳的定位。

因此,不管是从行业的景气度还是龙头效应看,联想集团的PC业务都具有很强的确定性。在当下消费股普遍超高估值、动辄PE估值上百倍的背景下,联想集团这一块具有确定性的资产不妨重新予以更乐观的价值认可。

除了确定性,联想集团的成长性是另一大看点。联想集团每年投入100亿元用于研发新技术、新产品,其研发投入位列中国企业前列。持续投入之下,联想集团的智能化业务高速增长,其“端-边-云-网-智”的智能化生态雏形初现。

2020/21财年第二季度,智慧服务的增幅高达49%,其中核心的智能化全周期服务收入大增199%。智慧城市、智慧教育等"6+"领域获得多个灯塔级项目案例。另外,公司还基于两项首创技术打造了联想晨星机器人,成为工业机器人的成功实践典范,公司还与德国工业4.0发起者之一、全球最大的企业管理和协同化电子商务解决方案供应商SAP达成合作等等。

不断求变的PC主业为联想集团提供了确定性,而智能化转型所带来的新机遇为联想集团打开了增长天花板,大大提升了公司的成长性。

4、结语

投资者投资股票无非赚两种钱:业绩的钱与估值的钱。随着联想集团踏上新技术浪潮,智能化布局成效不断显现,公司的业绩正在步入新一轮的增长期,看好公司主营业务的增长,尤其是利润的改善。

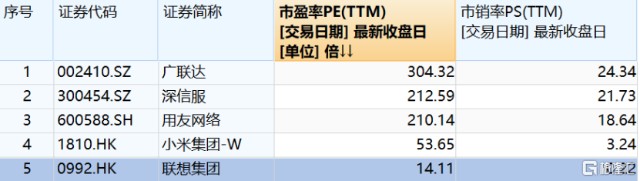

估值方面,2020年在货币宽松的环境下,市场整体涨幅很大,部分龙头企业持续扩张,估值高高在上。相比之下,联想集团的价值虽然也于2020年得到一定释放,但公司估值仍然具有十分明显的优势,估值吸引力强。举例来说,像用友网络、深信服等公司的PE(TTM)已经高达两三百倍,小米集团的PE(TTM)也达到了54倍,而联想集团的PE(TTM)仅为14倍。

(联想集团估值比较)

联想集团既有消费属性所带来的确定性,又有科技属性所带来的成长性,因而其估值大概率要突破目前的水平。基于以上,2021年的联想集团值得作为核心潜力资产下注,投资者既有望享受业绩提升回报,也有望享受估值修复所带来的回报。

(联想集团PE band)