同花顺突然跳水一度大跌13%,发生了什么?

今日同花顺突然大跳水,盘中一度大跌近13%,随后资金开始大量回补。截至早盘收市,同花顺跌8.36%,报123.98元,总市值666.5亿元。

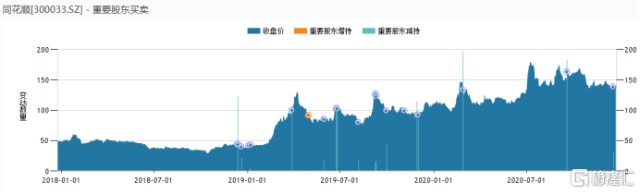

此前同花顺于21日发布公告称,重要股东拟自公告发布之日起15个交易日后的六个月内,以集中竞价交易方式或大宗交易方式合计减持不超过6.9%的股份。减持方为董事叶琼玖女士、董事于浩淼先生和王进先生、持股5%以上股东上海凯士奥信息咨询中心(有限合伙)。

早在5月29日,同花顺就曾发布公告,上述四大股东因自身资金需要,将在半年内减持7.29%,导致当天同花顺的股价跌了5%。

按时间算,离半年制约也快结束了,减持这事应该说是有预期的。但彼时同花顺大跌的同时,上交所恰好透露风声说要“适时推出做市商制度、研究引入单次T+0交易”,所以第二天股价立马反弹近9%,顺势就回补了因为股东大减持消息引发的恐慌下探。也就是说,大股东减持的影响其实是被延缓了的,或许就是今天其跳水的主要原因。

从近两年同花顺的高管和股东的动作来看,以减持为主,只有一位高管在2019年月增持了600股,可以忽略不计。尤其是2019年其股价一波大涨后,高层减持地极为频繁。据统计,2019年同花顺股价涨了近200%,说大佬们赚的盆满钵满也不为过,虽然在散户们看来吃相不太雅观,毕竟一次大减持就会砸一次盘。

截止到今年三季度末,有6亿元左右的股份被重要股东减持,加上这次,累计金额将达到52亿元,难怪资金要变脸了。

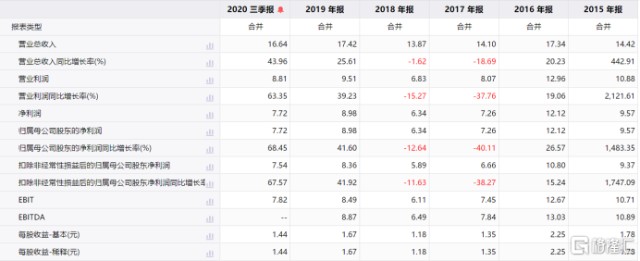

但这并不妨碍同花顺一直往上走。今年前三季度,受益于7月份的一波小牛市,同花顺实现总营收16.64亿元,几乎赶上去年的全年收入,同比增长44%;净利润8.81亿元,同比增长7.7%。

众所周知,券商属于周期股,跟市场走势息息相关。而同花顺这类原来从事互联网服务,之后才发展为股市的“卖铲人”,和传统券商有本质的区别,市场给的估值也比传统券商要高得多,比如同花顺静态PE为74倍,但业绩始终是和股市离不开的。按行业趋势来看,优势的天平似乎正在往同花顺这样的互联网券商一方倾斜。

互联网券商并不等于“传统券商+互联网”(金融科技为各项业务赋能),其商业模式是获取大量流量并通过开户和交易变现。A股中比较符合条件的有同花顺、东方财富和大智慧三家,他们的主营业务的增速也是普遍要超过传统券商的。如东方财富今年前三季度营业收入增速在120%左右,而即使是“三中一华”中增速最快的中信建投也只有其一半。

借鉴美国券商行业的发展经验,在互联网大潮下,投资者越来越倾向于线上的服务,这对传统券商是一个极大的挑战,互联网券商无疑有一个比较好的未来。例如,过去5年,东方财富的经纪业务市占率从0.02%提升到了2.11%,两融业务市占率从0.12%提升到了1.55%。

同花顺主要以信息增值服务业务为主,收入占比近60%,做的是金融资讯和数据服务,顺带卖点基金产品啥的。

但世界上唯一能确定的东西,是不确定性。尤其是证监会慢慢放开对传统券商的限制,比如8月份的《证券公司租用第三方网络平台开展证券业务活动管理规定(试行)》),届时像阿里、腾讯、头条这样的流量巨头能够正式介入互联网证券业,压力可就大了。

当然,这些科技巨头虽然还没有直接下场,但意图已经很明显了。“腾讯系”的富途控股于2019年3月在纳斯达克上市,字节跳动在2019年提交了“松鼠证券”的商标申请,今日头条开发了“”……

和同花顺身处同一赛道的东方财富2014年开始布局移动端,起步比同花顺较晚,App用户规模也不如同花顺,但其抓住了转型的机会,不限于只是做信息服务的工作。作为A股当前惟一一家拥有证券全牌照的互联网券商,2019年它的业务收入有65%来自于东方财富证券,市值也来到了2300多亿。

总得来看,同花顺还有不少其自身赛道优势的,这一次暴跌也不能说明太多东西和问题。虽然股东的减持确实会让人觉得信心不足,但市场发展空间在那里,潜在转型机遇也在那里,谁又能说,同花顺不会是下一个东方财富呢?