公募大时代,A股机构化

Wind资讯数据显示,截至12月16日,今年以来成立新基金1355只,合计募集规模达到3.04万亿。中国基金业历史上第一次出现一年新基金的成立规模超过3万亿元!这是一个历史性的跨越,而此前新基金募集年度规模最高纪录尚不足2万亿。

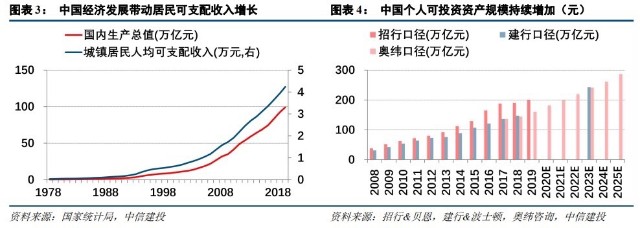

中国财富管理行业发展到今天,对投资理财需求市场规模快速成长,投资已逐步向知识密集型和智力密集型产业发展,伴随这一趋势,机构更加强大的投资能力和决策能力,在投资市场更占绝对优势,散户投资时代即将过去。

机构化是金融发展的必然趋势

机构化是金融发展的必然趋势

从美国等发达国家的金融市场发展来看,淘汰散户是金融发展的必经之路。

1945年,美股超过93%的部分直接为美国散户持有,而如今美国三大证券交易所个体散户日均成交量仅占总体成交量的11%,其中超过一万股的大单中90%都是在机构与机构投资者之间进行的。其原因主要是机构投资者的优势越来越明显,使得美国散户愿意将资金交给机构管理,散户直接参与股市的动机减弱。

而在中国正好相反,A股的成交量近90%由散户贡献,机构投资者只占了大约10%左右。

国内去散户化进程还刚刚开始。现在,中国已逐渐趋同美国市场,投资理财必须交给专业的人来做,而且要让最好的投资经理来管理你的财富。

再看两组数据:

年初至今,创业板有91.98%的个股跑输创业板指数,只有8%的股票跑赢其指数;

沪深300中,有73.23%的个股跑赢大盘指数,只有约1/4的股票跑赢其指数。

对绝大多数公募基金和指数跟踪型基金经理来说,跑赢指数已经是非常难的事情,而对于投研能力和专业知识无法与之相比的散户而言,就更困难了。随着创业板注册制全面落地,会让散户投资难度更大。

根据招商证券的基金业绩分析,自成立起的近20年来,主动管理权益类基金不仅数量和规模大幅上涨,而且在中长期取得了比股票市场更高的收益,风险收益水平更佳,近十年(2010/1/1-2019/12/31)的平均收益率高达73.21%,但大部分个人投资者很难达到这个收益水平,市场笑谈散户“八成亏、两成平、一成赚”,绝大多数散户很难分享中国资本市场成长的收益。

现在,中国已逐渐趋同美国市场,投资理财必须交给专业的人来做,而且要让最好的投资经理来管理你的财富。将资金委托给专业投资机构,才有机会享受A股市场核心资产长期增长红利,同时实现稳健型风险偏好的资产配置。

机构化时代“马太效应”明显

随着机构化进程进入深水区,国内公募基金行业的分化正在加速。赢者通吃、强者恒强的局面正在形成,弯道超车、一招鲜吃遍天的竞争机会却在渐行渐远。行业“马太效应”之下,当前公募基金的分化不可避免,头部基金公司不论是募资能力、投研实力、营销流程、渠道资源等,相对中小型机构而言都更加专业和规范,也吸纳更多投资人青睐。

数据显示,今年新基金发行市场也“冰火两重天”,募集规模在5个亿以下的新基金达到502只,同时出现多起新基金募集不成功的案例,在新发基金热火朝天的盛况下,仍有11家基金公司年内“颗粒无收”,且以小型公募和成立时间较短的次新基金公司为主。部分基金公司不仅仅在新发基金上遭遇挫折,在存量产品上,也存在产品迷你化等突出问题。资料显示,多家中小型基金公司的基金产品挣扎在清盘线附近,频频发布“预警”信息。

Wind数据显示,大中型基金公司明显在“新基金发行市场蛋糕”中占据更多份额,在赚钱效应驱使下,绩优基金经理发行的新基金受到普遍投资者热捧。随着行业逐步走向成熟,公募基金公司之间的差距会拉开更大距离。

对于投资人而言,动辄几百亿的超大规模,增加了基金经理的管理难度。在选择时,并不是规模越大的基金越好,规模越大流动性越差,调仓换股的灵活度就会下降,尤其是一些小盘股,能买的数量十分有限,即使个股表现很好,但是由于"双十"规定和流动性新规的限制,导致持有市值占总股票资产的比重很小,最终对净值的贡献也比较小。当然,规模太小的基金也不行,太小可能存在清盘风险;如果基金清盘,投资者只能被迫提前赎回,损失的将是时间成本。

在A股机构化时代,筛选基金替代选股成为刚需和痛点,国内已有以诺亚财富、天天基金为代表的公募基金代销平台,通过专业投研能力帮助投资人匹配合适基金,帮助投资人实现合理资产配置。