退市新规下的冰火两重天(附公司名单)

作者 格隆汇探雷哥

数据支持 勾股大数据

12月14日晚,沪深交易所对《上海证券交易所股票上市规则》、《深圳证券交易所股票上市规则》、《上海证券交易所科创板股票上市规则》以及《深圳证券交易所创业板股票上市规则》的退市规则进行了修订,并发出了征求意见稿对外公开征求意见。

如果改革完成,创业板与主板(含中小企业板)在主要退市指标、退市流程等安排上基本保持一致。

在新股数量井喷的当下,遵循有进有出、快进快出才是一个良性市场,否则就真的如网友说,新股记不住代码、看盘还耗电,炒作垃圾股仍然有空间。

美股为啥长牛,就是因为注册制下,退市常态化,市场帮助投资者自动筛选出各行各业的好公司让大家投资。

通过旧规、新规对比,可以明显发现新规增加了很多细节。

新规将退市情形分为财务类、交易类、规范类、重大违法类等4类强制退市类型以及主动退市情形,并按每一类退市情形分节规定相应的退市情形和完整的退市实施程序。

退市规则细化是从严的一种表现,但市场更多解读是大赦天下,就比如今天一些垃圾股仍然在炒作。

探雷哥就简要解读下退市规则。

先看看四类退市情形的规则变化。

在财务指标方面,从原来的连续3年/4年亏损变为连续两年净利润(扣非前后孰低)亏损且营业收入低于1亿时,就得实施退市风险警示,被ST,连续2年,直接终止上市。

同时这些被ST的股票,如果被出具了非标审计报告就会触及终止上市标准。

从财务类指标来看,原来就单一看净利润指标,变为现在既要看净利润,还要看扣非净利润,并且以孰低的利润作为参考,这种考量主要是打击那些年末通过出售资产、外部输血、使用会计手段保壳的公司。

同时还加入了收入规模的考量,如果亏损的同时,收入规模还不足1亿就被戴帽。

需要说明的是,收入需要剔除与主营业务无关的收入和不具备商业实质的关联交易收入。

加入收入的规定其实是让那些研发型的科技、医药企业以及重资产投入具备国家战略意义的企业避免因亏损退市。

同样,这条规则因为“且”字的加入,不得不解读为财务指标其实是宽松了,如果你净利润亏损,但收入规模大于1亿就可以豁免。以及关联交易只要具备商业实质,不限制交易额度是否也能钻个空子?

那种赔本赚吆喝的生意,比如供应链业务、大宗贸易业务就可以有操作空间了,亏损不怕,有收入规模就行。

在交易类指标方面,在面值退市的基础上,增加了市值退市标准,如果标的公司连续20个交易日在交易所的每日股票收盘总市值均低于人民币3亿元,就退市;

这点倒是严格了点,之前那些拼命在面值1元附近的公司,只要市值不满足3亿及以上就直接给退了。

在规范类指标方面,增加了信息披露、规范运作存在重大缺陷且拒不改正和半数以上董事对于半年报或年报不保真两类情形;

同样,这里又加了一个“且”,即使存在重大缺陷,但是责令改正后仍然可以重新做人?另外,半数以上董事对半年报、年报不保证真实性的话也会触犯退市。

在重大违法类指标方面,在原来“信息披露重大违法退市”类型(IPO及财报存在造假、误导性陈述或重大遗漏等)的基础上,量化了财务造假退市判定标准:

1、如果上市公司连续三年虚增净利润金额每年均超过当年年度报告对外披露净利润金额的100%,且三年合计虚增净利润金额达到10亿元以上;

2、或连续三年虚增利润总额金额每年均超过当年年度报告对外披露利润总额金额的100%,且三年合计虚增利润总额金额达到10亿元以上;

3、或连续三年资产负债表各科目虚假记载金额合计数每年均超过当年年度报告对外披露净资产金额的50%,且三年累计虚假记载金额合计数达到10亿元以上(前述指标涉及的数据如为负值,取其绝对值计算)。

在这几个情形中,有些概念比较模煳,比如披露利润或者披露净资产金额没有明确是应披露的实际数据,还是包含虚假数据的报表项目。

二是上述三种情形其实仍有一些操纵空间。

如情形1。如果上市公司连续3年虚增净利润不是每年都虚增,或者即使每年都虚增但不超过披露数据的1倍,或者每年都虚增且超过披露数据的1倍,但三年虚增净利润额合计不足10亿,仍然是可以避免退市的。

那种只看重收入规模,拿市销率估值的行业可能只需要收入造假就行了,利润即使是亏损,但收入规模仍然在1亿以上,还是可以继续维持上市资格的。

另外,还强调财务类退市指标的交叉适用,即对实施退市风险警示后的下一年度财务指标进行交叉适用,加大退市力度。

财务类退市指标包括,净利润+营业收入的组合指标、最近一个会计年度经审计的净资产为负数指标、最近一个会计年度的财报被出具无法表示意见或否定意见的审计报告三种指标。关于这个交叉使用,是说上市公司触及这三个中的任一指标,股票将被实施退市风险警示,第二年年报披露后,触及前述任一指标或者被出具保留意见审计报告的,公司股票将终止上市。

另外,在退市流程上,则砍掉了暂停上市、恢复上市环节,之前连亏3年就暂停上市,第4年转为盈利后又恢复上市,现在只要满足了上述4大退市情形的标准,那就是直接退市,不存在暂停上市,还能恢复上市。

其中,财务类指标是连续两年触发就立即退市。

在退市整理期方面,对于交易类退市不设置整理期,不足1元或者市值不足3亿,立即退;其他类情形的退市整理期从30个交易日缩短至15个交易日,首日不设置涨跌停板。

另外还有一个有操纵空间的是“新老规则过渡期间的不溯及既往”原则,即新规生效实施前已被暂停上市的,后续适用旧规判断应否恢复上市或终止上市,适用旧规执行后续退市整理期等程序。而新规生效实施前未被暂停上市的,适用新规,财务类退市指标以2020年年报作为首个起算年度。

这是否意味着目前已经被暂停上市的公司仍然有起死回生,恢复上市的可能?

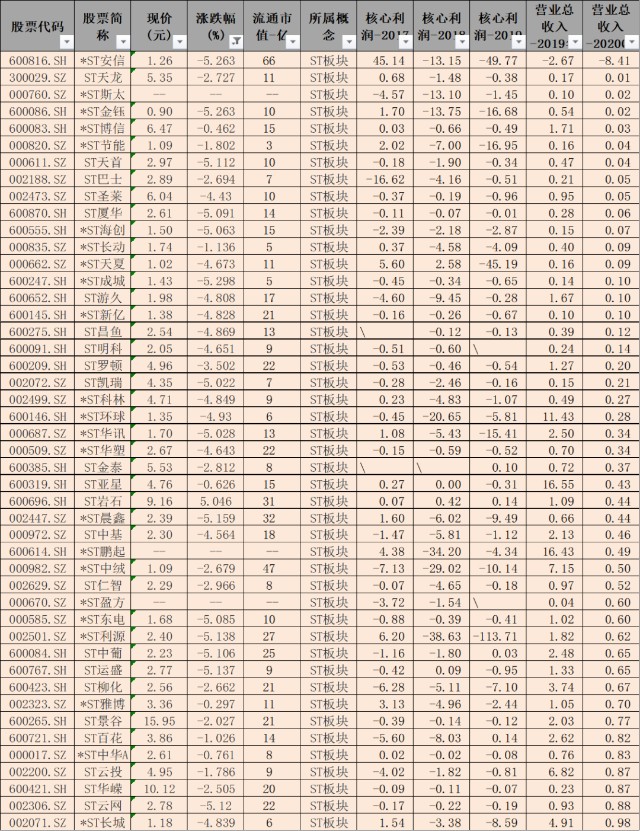

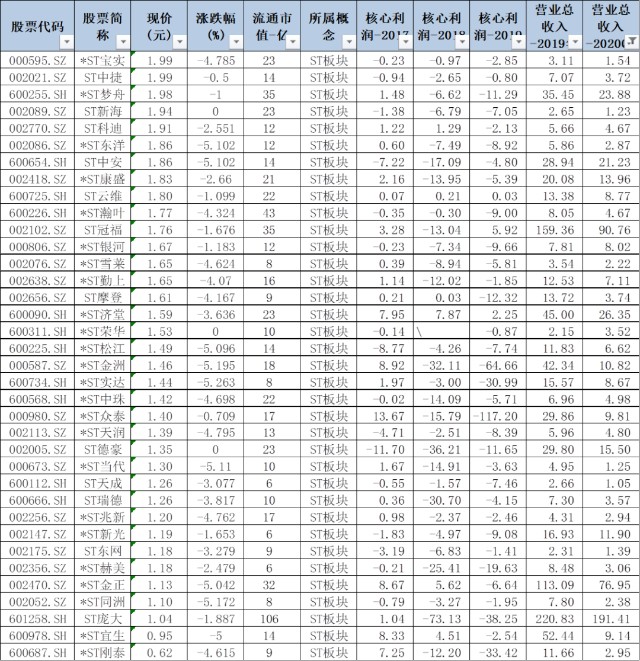

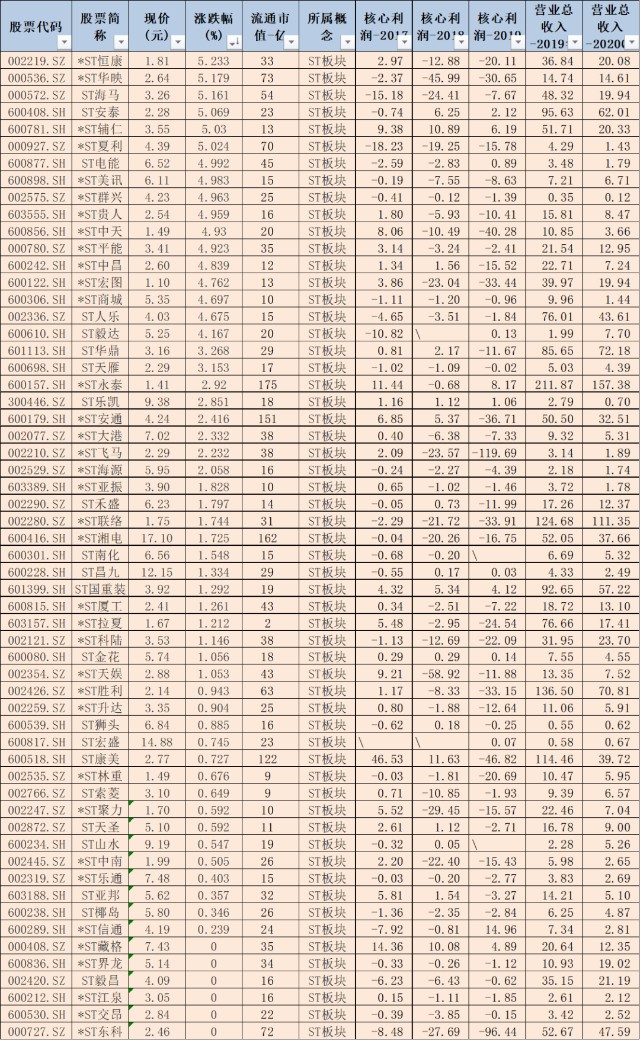

本意是从严退市,被解读为大赦天下后,今天ST板块的炒作也呈现出两极分化,收入规模在1亿以下的股价基本是跌。

还有一部分收入规模在1亿以上,但股价在1元附近徘徊的,基本上也是跌。

收入规模在1亿以上,股价涨跌规律不明显,几乎各一半,“大赦”似乎不明显。

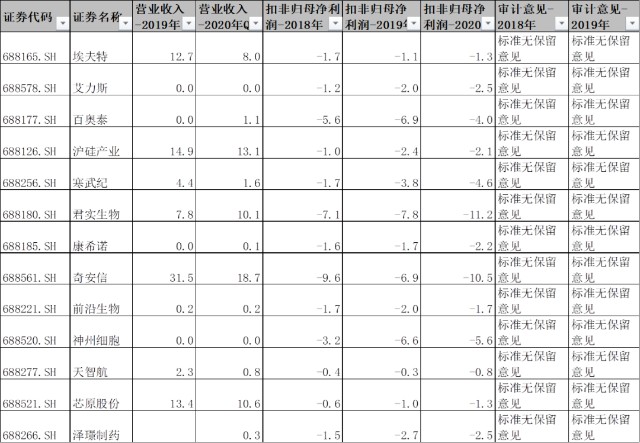

另外还有一部分,不在ST板块,扣非净利润连年亏损的标的,如科创板的部分标的,只有收入没有利润。

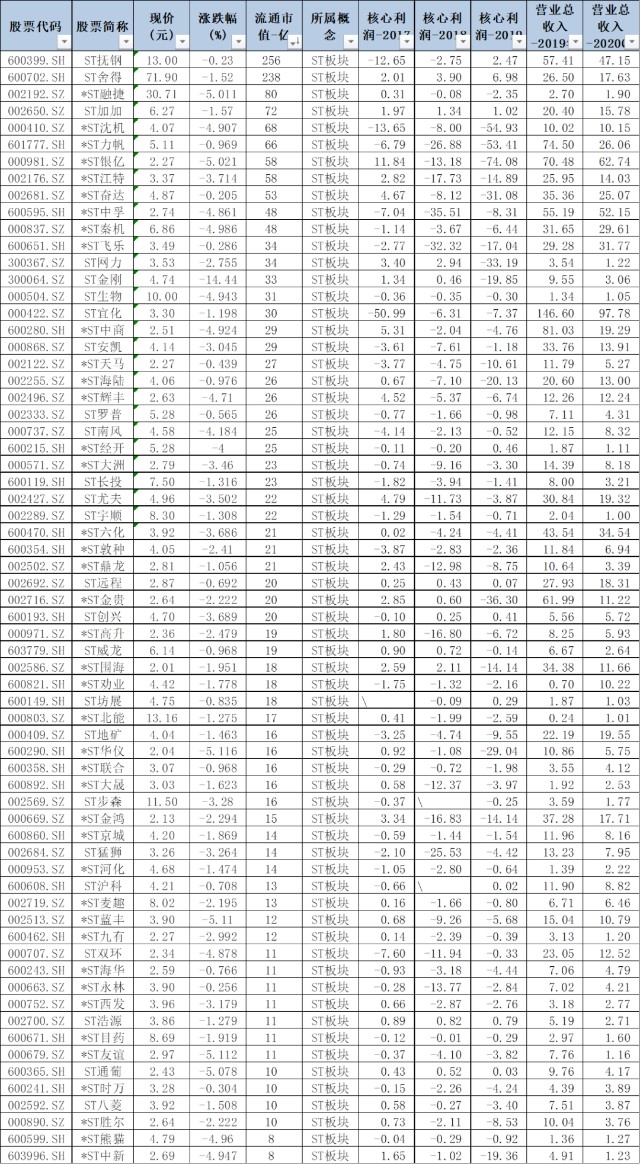

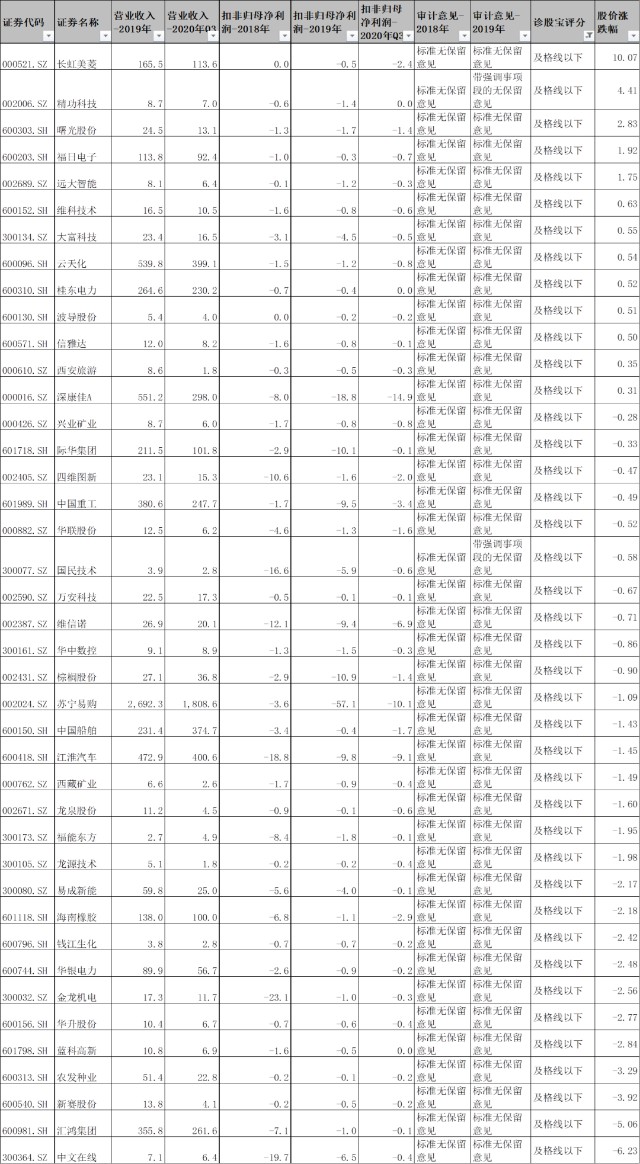

还有一部分非科创板标的,其中不乏一些收入规模较大,诊股宝评分在及格线以上、特殊行业、特殊企业性质的,但扣非净利润连年亏损的标的。

还有一部分扣非净利润连年亏损,得分在及格线以下的标的,因为这些公司目前没被ST,以2020年为第一个年度考察财务指标的话,要警惕一些收入规模小的公司出现上述退市情形。

当然最值得关注的是下述这些得分低的标的,未来也许有反转也许有惊吓。