2020最后一个月,刀枪入库,马放南山

作者 沽民

数据支持 勾股大数据

毫无悬念,今天股债双杀。导致股债双杀的原因,是对流动性收紧的悲观预期。而流动性收紧的悲观预期来自哪里?来自昨天的社融数据拐点。

金融收紧下,股市未来怎么走?

不得不承认,经历了2017年那一波分化行情,A股投资者仿佛终于见识到了“价值投资”,旋即产生了一个思维惯性,一提到金融收紧就言必称“二八分化”,接下来就是蓝筹白马龙头,上证“漂亮50”。

这种思维相当害人。7月初那一波银行大金融板块暴动,多少人认为今年的风格切换终于来了,于是满仓换上证50,结果闪了腰的?

前几天似乎同样的行情又在重演,从11月中开始银行股集体上涨,又开始有人闹说“风格切换”,满仓配银行,分析师集体唱多,结果还是难逃骗炮行情。现在银行指数(512800ETF)已经跌回11月中旬的点位了。

你可以骗我,一次就够。然而A股的股民就是这样一次次被骗。

年底了,金融收紧在即,同时经济复苏基本上明年是板上钉钉了,两下里一比较,一个性感的声音又在那喊“二八分化”,紧接着就是抱紧上证漂亮50,复刻2017,稳稳地涨幅……

对不起,别YY了。

这次不一样。

2021,不可能复刻2017;因为现在不是2016年底。为什么这样讲?

2016年底的时候,A股刚刚经历了2015年疯狂的股灾的持续性洗礼,已经噤若寒蝉;2016年初的熔断大底,基本上是往死尸上补一枪的节奏,足足让2016这一整年缓不过气来。但从经济基本面来讲,2016一整年其实是复苏的。特别是2016年9月份G20峰会上各国央行把货币政策步调一致性的问题也解决了,接下来就是协同复苏和货币宽松退出的问题了。

同时,2016年底的时候,利率处在地位,十年期国债收益率仅2.6%,对于当时来讲是历史大底。此外,大宗商品当时经历了2016年11月份的“期灾”——螺纹钢从2016年12月13日的高点3557,在半个多月内跌到2017年1月3日的低点2839,半个月跌幅近20%。期货泡沫破裂。

所以,众多因素结合,站在2017年初的角度,股票(特别是白马蓝筹股)是最值得投资的资产门类。

今天,货币收紧与2017年初类似;但是,其它的因素:经济复苏预期、股市在低位、债券在高位、大宗商品泡沫刚刚灭——则一条都不符合。

1. 当下股市已经相当高估

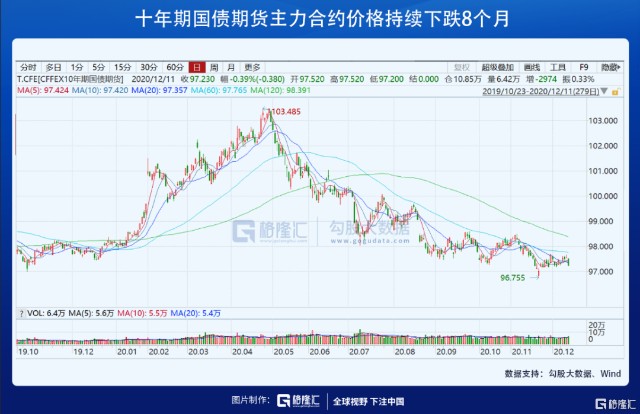

与2016年底相反:当时是股票处于低位,债券收益率处于低位(债券价格高位);现在时股票处于高位,债券收益率处于高位(债券价格处于低位)。债券市场从4月底央行“不讲武德”以来,已经跌了8个月。

据统计,沪深300指数股息率对十年期国债到期收益率的比例,已经处在历史25%分位数,表明相对于债券而言,股票已经高估非常多。

股债收益比是衡量股票与债券相对投资价值的重要指标。股市点位越高说明股息率越低,投资价值越低;而国债收益率越高说明债券投资价值越高。因此,两条曲线同时处在高位的时候表明应该减持股票,增持债券;反之则反是。现在,股票指数和债券收益率都处在尖峰位置,与2018年初的时候类似,股票相对债券的投资价值已经很低了。

2. 明年经济真的能复苏吗?

至少在目前看来,疫情带来的直接冲击,以及疫情所间接导致的全球贸易失衡,并未有反转的趋势。

美国经历11月底Thanks Giving这一波闹腾,疫情又严重了。统计数据表明,此次感恩节全美出行人数大概在5000万左右,美国CDC已经发出最严重的警告,但美国人依然我行我素,不戴口罩,不减少聚集。不能因为不戴口罩有可能被感染,就剥夺我戴口罩的权利。

美国CDC将预警级别提升到比3月第一波疫情还高的水平,且预计这一波疫情集中爆发潮会持续到“圣诞-元旦”假期。

从数据来看,美国新增确诊人数,在12月初疑似大幅下降之后,最近又创新高了。12月10日(昨天)更是创下了一日新增23.6万人的恐怖记录!

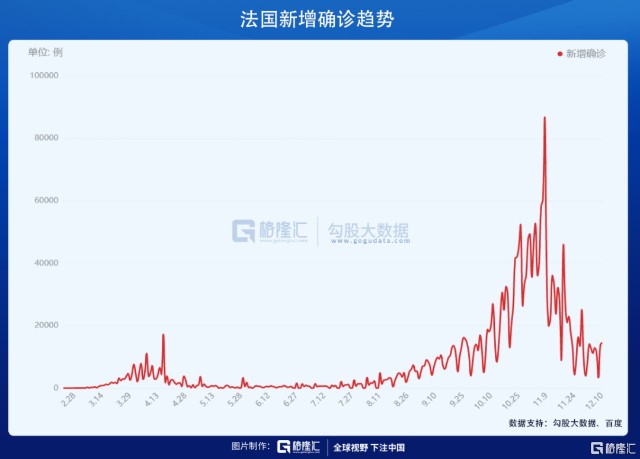

相比之下,法国、德国等欧洲大国已经开始回落。

但是,美国曾经是,现在也是全球经济的重要火车头。美国的疫情压不下去,美国的经济起不来,就意味着全球经济不会好。

特别是疫情影响之下,全球贸易受阻,在这种情况下放水,会在国内形成流动性堰塞湖,推高资产价格、制造通胀,加大贫富分化;而贫富分化会继续激怒穷人,他们会继续跟政府对着干,继续不戴口罩,继续肆无忌惮地聚集……于是,这个恶性循环就很难找到出口。

那么,对于经济复苏而言,如果美国疫情在短期内难以有效控制,那么全球经济复苏是无从谈起的。这与2017年全球经济谐振复苏,真是要差十万八千里了。

3. 各国货币政策不同步

2017年全球股市能够集体走牛,非常重要的一点原因是货币政策的一致性。

但2021年,全球各国货币政策是不可能一致的。

货币政策不一致,源自于经济的不同步;而经济的不同步,根本上就是疫情应对节奏的不同步。深圳和香港一河之隔已经是云泥之别,更何况宽广到容得下两个大国的太平洋。

如果2021年,美国抗疫继续吊儿郎当(这是大概率事件),而中国经济开始复苏,那么两国货币政策关系就是:中国货币收紧,美国继续放水。那么,全球资金会继续借到沪股通和深股通增持A股,就像近期虽然国内资金风声鹤唳,但北上资金还是买买买不亦乐乎。

如果2021年拜登开始执政之后美国防疫措施转严,疫情得到有效控制,那么美联储之前提出的“宽松政策退出”的目标可以部分实现,那么中美两国货币政策同步收紧。

这对于经济是好事,但对于股市就未必了。因为一旦美国疫情控制了,那么全球贸易有望恢复,美国消费恢复,则中美贸易分工合作关系重建,则美国的资金就可以通过贸易进入东亚市场,那么对于美股自身的泡沫而言,是不利的。

到那时,许多目前高估的票会迎来一波明显的下杀。对于中国也是一样的,只要实体经济恢复,那些在股市(甚至期货市场)里炒作空转的资金就会出来,进入实体经济,对于资产价格泡沫也是不利的。

所以,可以总结来讲,中国疫情已经基本上控制住了,经济也具备了复苏的条件,因而现在最大的不确定性已经在美国:美国何时疫情得到控制,何时经济复苏,对于全球经济和资产价格的影响,都是截然不同的,这自然也包括A股。

见下表:

就美国目前抗疫的状态来看,控制疫情非得下狠手腕不可,但新上台的拜登政府能否做到,不确定性加到。因此,目前来看,情形2和情形4发生的可能性较大。

如果是情形2,即经济复苏缓慢,但央行仍然持续铁腕去杠杆,那么复刻2018上半年的行情,股市必然扑街。

如果是情形4,基于经济复苏缓慢,央行的货币收紧走走停停,那么股市会在高位维持或缓慢震荡下行,同时题材炒作会是不是来一波抱团。(其实这就是今年A股的主要模式)

目前来看,情形4发生的可能性是最大的。在宏观审慎管理的框架下,央行有更多的工具在结构上调节杠杆在不同行业门类之间的转移,而并不需要2018年那样铁腕去杠杆。

只有经济快速恢复,但央行流连于流动性宽松带来的繁荣不肯收紧,股市才会有可能继续上扬(情形3);但这种可能性相当微弱。因为目前许多食品农产品已经开始涨价,通胀的预期也会倒逼央行走鹰而非走鸽。

情形1是类似2017年的复刻行情。但是前文已经分析了,这种可能性也是非常微弱的。

而目前市场比较多的分析师认为2021年全球经济会共振复苏,在我看来这过于乐观,这是我与主流观点的分析。

总结起来,我的观点是,全球经济复苏虽然嚷嚷得凶,但真正能否实现,还要看美国抗疫实际给不给力;按照目前的节奏是不给力的。

所以,经济复苏大概率是缓慢的,那么就看中国的货币政策是否铁腕收紧;在大概率不铁腕收紧的前提下,边际仍然比较宽松的流动性会使得股市维持炒题材的风格不变,而白马蓝筹仍然起不来(银行仍然起不来)。只是可供能炒的标的已经越来越少了……

现在,许多之前高估的板块都杀跌非常凶猛。将来的模式就是,杀下去,有空间了,就再炒上来;炒高了,再杀下去。随着货币缓慢收紧,杀跌一次比一次猛,炒高一次比一次弱。2021年,能不亏钱,已经跑赢大多数人。

至此,还剩最后一个问题,大宗商品近期暴涨为哪般?值不值得跟进?

如果站在股债汇期的大循环来看,最近大宗暴涨是不难理解的。股票在高位摇摇欲坠,债券还在探底的过程中,外汇则热钱持续流入,看来看去只有期货能够炒一波了。配合现在对2021年全球经济复苏的叫嚣声已经非常高亢,那么大宗商品一定会先炒上去。

现在就连交易所都连续提示风险,但仍然按不住炒作的躁动的心。至于以后,万一经济苏复没玩起来,那就预期证伪再跌下来呗。反正期货都是合约,多空没有限制,纯粹的博傻,到时候就是比谁跑得快了。

最后值得一提的是,大连铁矿石期货价格不论是合约还是指数,都已经突破了2013年上市前的最高点,创下历史新高。这一波漫长的圆底,也精准地复刻了中国这些年从产能过剩到去产能、环保限产,再到达到新的产能平衡。经历了去产能,现在中国煤铁金属行业供大于求的格局已经发生根本扭转,价格的需求弹性已经起来了,因此以后价格必然是易上难下。

回看这一路艰难的历程,中间死了多少小钢企、小煤窑、地条钢……天蓝了、风清了、云淡了,北方多少座钢都黯然跌落,如今GDP前十只剩北京,孑然一身。但这都是大国崛起路上必经的阵痛。