财华洞察|资本的饕餮盛宴,中、美版“美团”如何突围外卖江湖?

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

抑郁很久的孙正义,终于喜上眉梢。

以WeWork为首的一连串投资失误,似乎也因为DoorDash (DASH-US)的大举成功而被忘却。

三名华裔年轻人创立的美版“美团”DoorDash,IPO定价已高于招股价区间90美元至95美元的上限,本周二在纽交所上市时更高开80%,至180美元,市值大涨至600亿美元。

据路透报道,软银在过去三年曾合共投资6.8亿美元于DoorDash而持有25%的权益,首日上市已让其投资升水16.5倍。

在盯着孙正义钱袋子的同时,我们不妨也来看看正版美团(03690-HK)与美版美团的区别。DoorDash在美股市场如此受欢迎,而垄断咱半个外卖市场的美团,估值是否还有上调空间?

美版“美团”——DoorDash

2013年1月12日,DoorDash的创办人推出了一个展示加州帕罗奥多当地餐厅菜单的网站。不到几个小时,就有用户预订了附近一家泰国餐厅的泰式虾炒河粉和春卷。很快,外卖直接送到他的门口。这是DoorDash的第一单生意。

到如今,DoorDash通过其当地的物流平台,在美国、加拿大和澳大利亚连接超过39万家商户,服务逾1800万消费者,拥有100万跑腿(送餐员)。

当然,这与美团拥有650万活跃商家、4.765亿交易用户和约400万骑手简直没法比。不过在美国,DoorDash的发展非常迅猛,短短两年就超越了行业领先者。

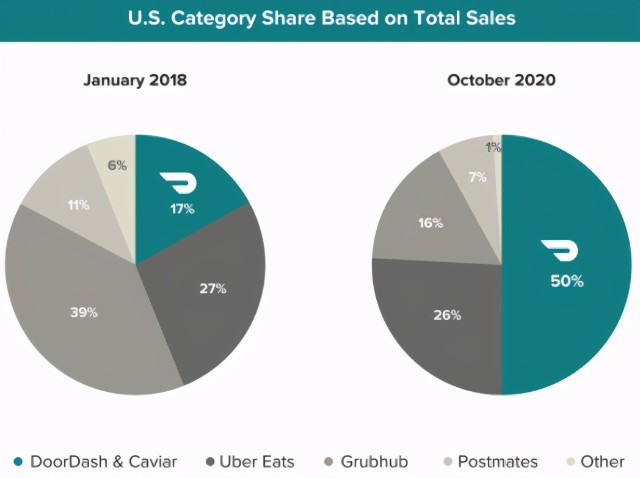

目前美国的外卖市场由四家企业把持,占了99%。根据调研机构Edison Trends的数据,DoorDash的市场份额由2018年1月时的17%,大幅扩张至2020年10月的50%,而原来的行业领先者Grubhub(GRUB-US),市场份额则由2018年1月的39%下降至2020年10月的16%。

DoorDash有何法宝突围而出?

在分析DoorDash之前,我们先来简单介绍一下原来的行业领先者Grubhub。

Grubhub成立于2004年。2013年,Grubhub与美国元老级别的外卖运营商Seamless合并,从而扩大了餐厅组合和地区覆盖,并实现协同效应。

2014年4月,Grubhub在纽交所上市。

2017年至2018年间,Grubhub进行了多项收购,包括团餐公司、手机点餐和支付解决方案公司,以实现业务扩张。

2020年6月10日,该公司与伦敦交易所上市、总部设在阿姆斯特丹的Just Eat(JET)订立协议,并入后者旗下的特拉华州全资附属公司之中,全部以股份支付。交易对价约为73亿美元(较Grubhub当前市值64.23亿美元溢价13.65%),预计于2021年下半年完成。JET是除了中国以外世界领先的线上外卖服务平台,此交易让JET进入美国的线上外卖市场。

目前,Grubhub连接超过30万餐厅,拥有2995.6万活跃用户,2020年前九个月的日均单量约为61.09万(约合总单量1.67亿),交易金额约63.08亿美元。

相比较而言,DoorDash于2020年前九个月的订单数为5.43亿,送餐货值约164.85亿美元。

值得注意的是,Grubhub聚焦在美国人口较为密集的大都会地区,拥有较高的渗透率;而DoorDash则专注于郊区和小城市,因为这些小市场长期服务不足,比大都会拥有更加强劲的增长动力。前文提到DoorDash目前在美国的市场份额达到50%,其中郊区市场份额高达58%。

美国的外卖运营商有没有机会实现盈利?

事实上,Grubhub在2018年已实现盈利,然而激烈的竞争让其加大了折扣优惠和销售及营销开支。从2019年业绩可以看出,该公司的毛利率显著收缩,销售和营销开支明显增加,而导致转盈为亏。

今年疫情对美国生活出行带来不便,Grubhub和DoorDash都有十分强劲的增长。2020年前三季,Grubhub的送餐货值同比大增44.61%,DoorDash更大增1.98倍。

但是Grubhub的盈利能力却明显被弱化,2020年前三季经调整EBITDA同比缩减50.94%,至78百万美元,而DoorDash的经调整EBITDA则扭亏为盈,录得正收益95百万美元,相较上年同期为亏损3.72亿美元。

这或与疫情期间远程办公需求有关,Grubhub所专注的大都会区市场受商业气氛转淡而遭遇业绩下滑,虽然货单量增加,但所提供的折扣优惠和支付给员工的成本也在增加。

专注于郊区和下沉市场的DoorDash则展示出不一样的景气,因为居民需求增加,而且DoorDash的跑腿成本并没有计入收入模式中,其利润率看起来更高,Grubhub的营业成本则计入送餐成本,所以利润率较低。

总括来看,两家美国外卖公司最大的开支为经营成本,即订单处理费、平台成本、技术支持和相应的员工开支(Grubhub还包括送餐成本),以及销售及营销开支。

2020年前三季,这两项开支相对于收入的比重大约为47%(DoorDash)-65%(Grubhub),以及21%(Grubhub)-32%(DoorDash)。也就是说,运营架构和品牌形象都十分重要,这正正是发展中企业前期开支的共通点。两家公司都投入了大量资源在这两大方面,以争夺市场。

但是,DoorDash胜在走对了路子,在疫情期间凭借下沉市场扭亏,这估计也是资本蜂拥而至的原因。

资本的饕餮盛宴还是投机者的游戏?

DoorDash上市即大涨逾80%,这样的牛市能持续吗?香港上市的美团,又能否利用这次资本狂潮卷土重来?

今年的疫情对资本市场来说,机大于危。美国的放水已经让全世界资本泛滥,而由于经济封锁,许多大型项目无法上马,资本滞留在金融投资市场,从而推高了全世界的金融产品价格,美股、商品等首当其冲。

DoorDash的大涨并非孤例。事实上,第二天上市的爱彼迎(ABNB-US)上市首日股价亦大涨1.13倍,须知道爱彼迎的业绩表现严重受到疫情的影响。

Grubhub今年的股价走势也相当亮眼,在3月底跟随全球市场下跌至29.35美元的短期低位之后,其股价到10月中已累计攀升了1.91倍,至85.53美元,但最近又回落至69.25美元。

美团今年更成为港股市场的明星,在3月份短暂停留70.10港元低位后,即持续快速爬升至11月时的纪录高位338.20港元,累计涨幅高达3.82倍,但最近也回落至293.80港元。

从它们的近期表现可以看出,在冲高之后,资本似有退潮之势。

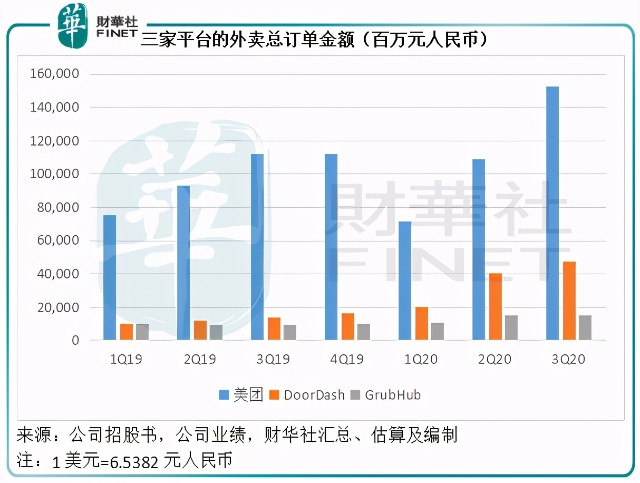

从下图可以看出,在国内第一季因疫情而地区封锁之际,美团的第一季订单量有所下降,但是第二季中国经济率先复苏,美团的单量开始攀升。

美国的两家外卖公司则有所不同,从2020年第1季起一直保持增长,其中专注下沉市场的DoorDash增长最快,正如前文所述,因为路子走对了:疫情封锁期间,郊区居民相对密集,需求自然也大增。

但是疫情之后这样的增长能否保持则存疑,人们在疫情之后或不会安守家中,而更倾向于报复性户外活动,这不一定利于外卖服务。

在美国的外卖市场,平台服务未成合拢之势,线下用餐和品牌餐厅自身的送餐服务仍是主流,外卖平台仍处于烧钱阶段。

这与美团不大一样,美团凭借线上平台与线下到店服务(例如点餐、点评等)实现联动,提高商户知名度,同时也优化消费者体验,而且能够通过多种服务的联动,形成服务生态而提升用户粘性。

此外,这两大美国外卖运营商的业务过分单一,主要从事送餐。

美团则分三大业务板块:餐饮外卖,到店、酒店及旅游,还有主要孵化新产业的新业务分部。餐饮外卖凭借高流量成为最主要的收入来源;到店、酒店及旅游则为利润最丰厚的部分,作为利润增长加速器;新业务则为未来的发展提出了可能。三者联动,互相配合。在疫情期间到店业务受到负面影响时,餐饮外卖业务却得到了显著提振,从而维持业绩表现。

既有美团这一碧玉在前,DoorDash也提出了自己的小野心:未来将介入多种本地业务,从自营到特许经营,从便利店到食物杂货店,从鲜花到药品。不知这一垂直业务渗透能否奏效。

Grubhub则选择另一方式,引入英国外卖公司实现本地和海外拓展。

但是,不论从规模,从格局,还是从未来的布局来看,与美团相比,DoorDash和Grubhub明显未成气候,以后能否走出属于自己的本地化之路仍有待观察。

不过,DoorDash的估值却明显跑先了许多,市销率比美团还高出一倍。

从美国同行看中国的外卖市场,也有值得借鉴的地方。

正如DoorDash创办人提到的,之所以以美食作为其事业的起点,是因为餐厅的规模和分布,以及送餐服务独有的复杂性。餐饮是一个大市场,一天之中的需求有高有低,这产生了短时间内的需求潮汐周期。聚焦于餐厅能够让其打造一个高密度网络,并提升其当地物流平台的成本有效性。

当然,美团在这方面已经做得相当出色。美团最近也开始走向下沉市场而且加入了社区团购的战团,DoorDash重视商户、跑腿和社区福祉的理念或许值得美团借鉴,通过互相协助来实现互利和共赢。

无论如何,这场夹带着美联储私货的资本盛宴总有曲终人散之时,资本退潮时,拥有稳固盈利模式的企业才能长存。美团的社区团购、DoorDash的垂直渗透、Grubhub的跨国合并,能否为壮大未来的发展铺路,将是决定其价值的根本要素。

作者:毛婷

编辑:彭尚京