2020年投行放榜:浙商、平安等9家爆发式提升,中信、中信建投、中金霸榜前三,国金民生光大成最大黑马

财联社(北京,记者陈靖)讯,随着注册制、再融资等制度的推行,券商投行迎来大增长的一年。转眼2020年即将结束,各券商投行座次也已见雏形。

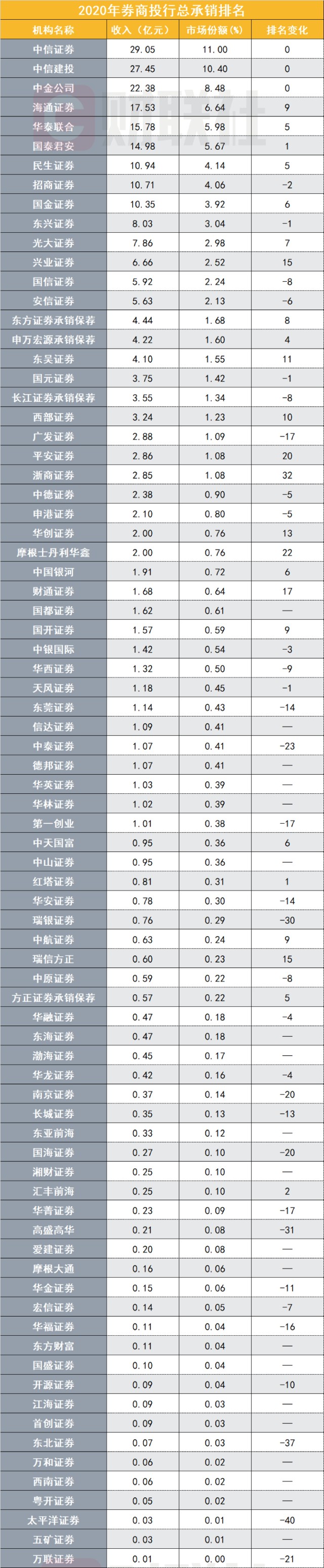

收入排名来看,2020年中信证券投行收入29.05亿元,高居榜首;中信建投27.45亿元排在次席;第三位是中金公司,投行收入为22.38亿元。从各家券商投行收入排名来看,共有25家券商排名上升,31家券商排名下降,3家券商排名不变。

值得注意的是,浙商证券较去年同期排名提升32位,排名提升超过20位的还有摩根士丹利华鑫和平安证券,分别提升22、20位,财通证券排名提升17位,瑞信方正、兴业证券提升15位。

中信建投证券策略首席分析师张玉龙表示,科创板IPO审核提速、创业板注册制推行、新三板精选层推出等一系列政策,无不利好券商投行业务,各家券商都在投行业务抓紧布局。这从投行业务排名前20位的券商业绩增长情况便可见一斑。尤其是浙商证券、摩根士丹利华鑫、平安证券、财通证券、兴业证券、瑞信方正等出现了业绩暴增,这样的增速在其他单项业务中并不多见。

中信、中信建投、中金位列投行收入前三名

全面注册制下,投行项目资源头部券商聚拢已成定局。

具体来看,今年中信证券投行收入29.05亿元,高居榜首;中信建投27.45亿元排在次席;第三位是中金公司,投行收入为22.38亿元。海通证券排名第四,投行收入为17.53亿元。

华泰联合、国泰君安投行收入分别为15.78亿元、14.98亿元,分列第五、六位。此外,民生证券、招商证券和国金证券投行收入也超过10亿元,分别为10.94亿元、10.71亿元和10.35亿元,分位列第七、八、九位。

此外,位列投行收入前十的还有东兴证券,为8.03亿元。

与此同时,还有多家投行收入表现一般,中天国富(0.95亿元)、中山证券(0.95亿元)、红塔证券(0.81亿元)、华安证券(0.78亿元)、瑞银证券(0.76亿元)、中航证券(0.63亿元)、瑞信方正(0.60亿元)、中原证券(0.59亿元)等38家券商投行收入尚不足1亿元。

一方面是券商投行的整体业绩理想,另一方面是券商之间的竞争更加激烈。尤其在2020年复杂的市场环境下,券商的排位也发生了较大变化。

从具体排名来看,上半年共有25家券商投行收入排名上升,3家券商排名未改变,同时还有31家券商收入排名下降。其中,浙商证券、摩根士丹利华鑫为上升最显着的两只黑马,名次上升均超过20位,此外民生证券、国金证券一举从2019年的第13位、第16位升至前10,超越了国信证券、兴业证券、广发证券、申万宏源、东兴证券、中国银河一众体量更大的头部券商。

排名下降的券商共31家。东兴证券、国元证券、天风证券分别下降1位。招商证券下降2位,下降3位的为中银证券,华龙证券、华融证券则较去年同期排名下滑4位。中德证券、申港证券排名分别下滑5位。值得注意的是,还有券商排名下滑超30位,分别为太平洋证券(-40)、东北证券(-37)、高盛高华(-31)、瑞银证券(-30)。

2020年,科创板IPO审核提速、创业板注册制推行、新三板精选层推出等一系列政策,无不利好券商投行业务。信达证券发布研报称,更高格局看待资本市场改革,全年业绩值得期待。新证券法全面推进注册制、创业板注册制火速推出,新三板精选层等,包括或有银证混业,未来债券市场大概率扩容,国家将打通实体经济和资本市场的重任赋予资本市场,券商投行增量业绩十分确定。7月以来券商已进入自我强化,交易量的放大将带动经纪、两融、自营等业务条线,全年业绩可期。

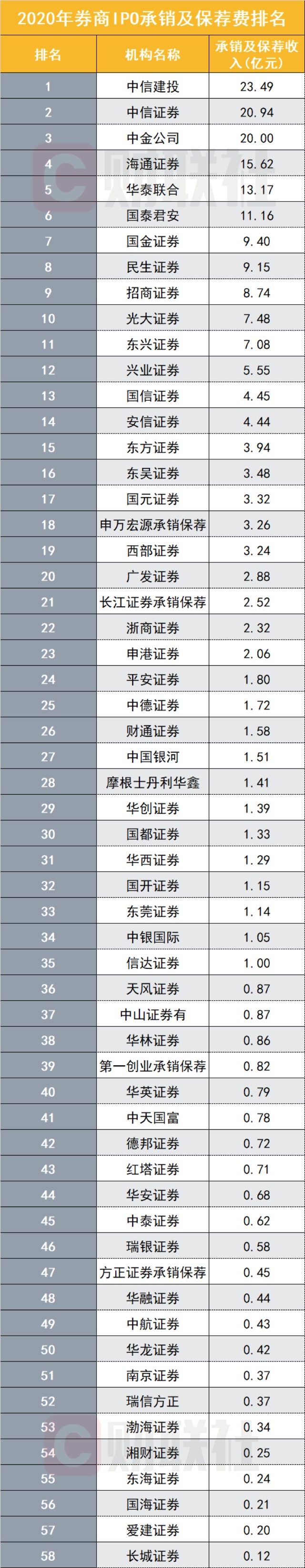

股权承销方面“三中一华”居前

2020年以来,券商投行业务普遍向好,股权融资规模环比大增。choice数据显示,2020年,共58家券商投行参与IPO承销保荐,IPO承销保荐收入合计216.20亿元。其中,IPO仍然是券商股权业务创收的主要来源。

行业排名前五的券商投行分别是中信建投、中信证券、中金公司、海通证券和华泰联合。这五大投行上半年IPO承销保荐收入均超过13亿元,累计93.23亿元,占全行业比重43%。

同时,今年IPO承销收入超过10亿的有6家,除了中信建投、中信证券、中金公司外,海通证券IPO承销收入15.62亿元排在第四位,华泰联合以13.17亿元的IPO承销收入排在第五,国泰君安11.16亿元列第六位,国金证券9.40亿元列第七位。民生证券(9.15亿元)、招商证券(8.74亿元)、光大证券(7.48亿元)分列第八、九、十位。值得注意的是,“黑马”国金证券、民生证券、光大证券的表现可圈可点。

国金证券投行业务负责人告诉财联社记者,“公司在IPO方面取得快速发展的原因主要是以下几个方面:一是,客户至上始终未核心价值观第一条。项目组站在企业的角度,在不违反法律法规的情况下,全心全意地以最快的速度、企业付出最小的成本去解决企业上市中遇到的问题。二是,扁平化的管理模式及由此带来的对项目问题的快速反应。一旦IPO项目出现问题,很快直达公司中高层,公司迅速开会讨论解决方案,调动公司整体资源为客户解决问题。”

“目前国金证券投行业务的发展战略是区域和行业齐头并进。经过多年发展,公司投行在特色投行的布局建设上已经打好基础。地域布局上,长三角、珠三角、以北京为中心的环渤海区域(包括山东、河南)、西南地区都是公司业务发展的重点区域。并设立华东区一总部、华南总部、北京大区总部,在北京、南京、上海、厦门、深圳、成都均设立了机构,经过多年经营,公司在医药行业和汽车产品行业取得了较强的优势。”他表示。

投行人士何南野向财联社记者表示,注册制带来的影响,一是公司包容性增加,二是发行速度和时间的可预期化,两者结合使得公司上市的通道被大幅拓展,确定性显着增加。直接的结果是企业数量和融资金额稳定增长。同时,在上市的示范效应下,很多公司也纷纷加入上市的队列,使得近一两年拟上市企业数量剧增。

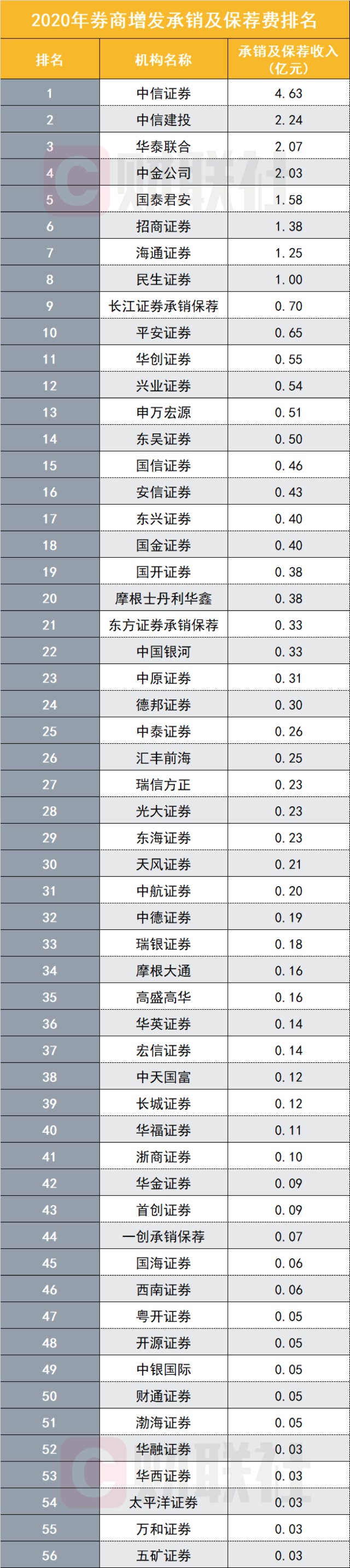

在增发承销收入方面,收入排在前三位的分别是中信证券(4.63亿元)、中信建投(2.24亿元)、华泰联合(2.07亿元)。

中金公司(2.03亿元)、国泰君安(1.58亿元)、招商证券(1.38亿元)、海通证券(1.25亿元)、民生证券(1.00亿元)、长江证券承销保荐(0.70亿元)、平安证券(0.65亿元)排在第四~第十位。

还有共10家券商在配股承销中取得收益。收入位列前三的分别为中信证券(0.56亿元)、兴业证券(0.24亿元)和国泰君安(0.24亿元)。

中德证券(0.23亿元)、中银国际(0.16亿元)、江海证券(0.09亿元)、中原证券(0.06亿元)、海通证券(0.06亿元)、国信证券(0.05亿元)、万联证券(0.01亿元)排在第四~第十位。

债券承销爆棚,中信、中信建投多维度领先

除股权融资环境火爆外,今年以来,在各项利好政策的推波助澜下,各类债券发行也持续加速,各家券商也因此赚的盆满钵满。

choice数据显示,截至11月底,券商年内合计债券承销规模(含公司债、金融债、地方债、企业债、短融中票、可转债、定向工具、ABS等)达到9.11万亿,较去年同期的6.83万亿大增33.38%,已经超过2019年全年的7.62万亿规模。值得关注的是,公司债中短融债品种上半年发行量井喷,发行数量和融资规模均已经超过去年全年的两倍多。

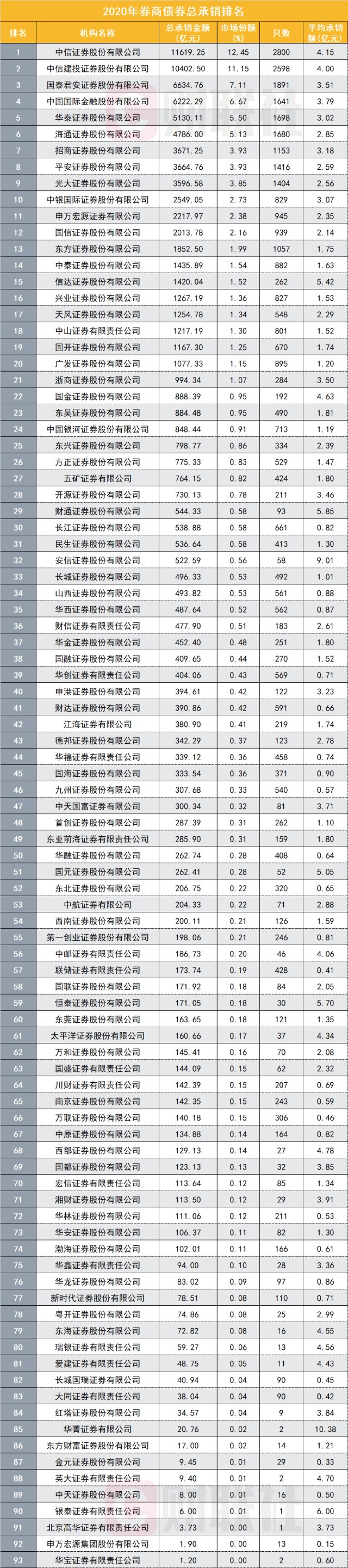

从市场份额结构来看,依旧是头部券商独大,债券承销金额前十券商占据总承销金额的七成,其中有20家券商的债券承销规模迈入“千亿元俱乐部”。与之相应的是,排在尾部的18家券商的债券承销规模均不足百亿元。

中信证券以11619.25亿元的债券承销规模暂居榜首,共计承销2800只债券,平均承销金额4.15亿元。中信建投证券紧随其后,实现债券承销规模10402.50亿元,共承销2598只债券,平均承销金额4.00亿元。

此外,国泰君安、中金公司、华泰证券、海通证券、招商证券、平安证券、光大证券、中银国际今年以来的债券承销规模在6634.76亿元至2549.05亿元不等,依次位列第三名至第十名。能够看出,头部两名券商承销金额是国泰君安证券、海通证券等第二梯队的近两倍。

一位券商投行人士在接受记者采访时表示,相较于与银行、信托等机构,券商2020年在债券承销业务方面的业绩可圈可点,将有利于提高整体业绩收入,特别在再融资政策利好的大背景下,券商投行中债券业务有望进一步增厚券商的经营业绩。