“券业一哥”被全球银行巨头看好,纽约梅隆银行斥4000万增持中信证券,背后或另有金主

财联社(北京,记者高云)讯,中国券业一哥被全球银行巨头看好,耗巨资增持,位居重要股东之列。

港交所最新资料显示,2020年12月8日,The Bank of New York Mellon Corporation增持中信证券H股约286.14万股。在此次增持后,The Bank of New York Mellon Corporation持有中信证券的H股股份占中信证券H股股本比从12.93%增加为13.06%。

The Bank of New York Mellon Corporation持有中信证券港股数为2.97亿股,上述港股持股比例换算成中信证券总股本占比,则约为2.30%。按照当日股价计算,纽约梅隆银行公司耗资超过四千万元人民币。

全球银行巨头为何巨额增持券业一哥?或是基于两大原因,一是中信证券业绩优秀,今年前三季度净利润居行业排名稳居首位,经纪、投行、资管、自营均居行业第一;二是中信证券港股价值低估明显,港股股价仅相当于A股48.37%,股价年度下跌1.54%,此外,相较两大保守投行中金公司、瑞信此前下调的目标价分别有20.14%、33.49%盈利空间。

另有行业人士分析称,BoA Mellon 是托管银行,出资增持者或另有金主。

耗资超四千万增持,股东排名靠前

按照12月8日当日均价17.234港元计算,The Bank of New York Mellon Corporation(简称“纽约梅隆银行”)耗资约4931.34万港元,折合人民币约4160.57万元。

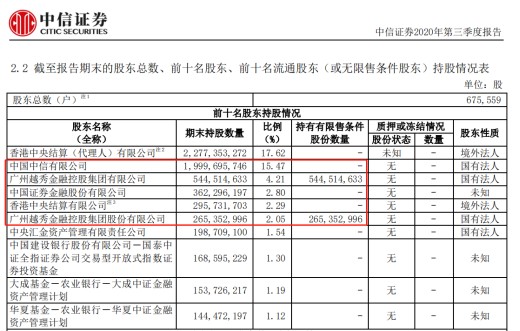

港交所披露易显示,纽约梅隆银行持有中信证券H股约为2.97亿股,占中信证券总股本比重约为2.30%,该持股比例可进入中信证券持股前十大股东序列,排在中国证金公司之后,但不排除香港中央结算中有其他持股比例较高机构投资者。

(香港中央结算(代理人)有限公司为公司H股非登记股东所持股份的名义持有人,香港中央结算有限公司名下股票为沪股通的非登记股东所持股份。)

从增资方背景来看,知名外资机构增持中国券商龙头的意义显然非同凡响。

纽约梅隆银行公司是一家总部位于纽约的全球性公司,公司官网显示,截至2020年9月30日,托管和管理的资产为38.6万亿美元,管理的资产为2.0万亿美元。

纽约银行梅隆公司在纽约证券交易所上市,交易代码为“BK”。截至12月11日,纽约银行梅隆公司市值366.51亿美元,约合人民币2396.50亿元。

中信证券业绩优秀或是增持主要原因

中信证券业绩优秀或是上述全球银行巨头青睐的主要原因,中信证券是中国券商中唯一一家2020年前三季度净利润过百亿券商。

中信证券2020年三季报显示,公司今年前三季实现营收419.95亿元,同比增28.13%;实现净利润126.61亿元,同比增20.32%。

公司各项主营业务表现优秀,经纪、投行、资管、自营均居行业第一名,公司经纪业务实现收入85.35亿元,同比增速49.66%;投行业务实现收入44.93亿元,同比增速50.72%;资管业务收入53.94亿元,同比增速31.55%;自营收入158.76亿元,同比增速36.41%。

上述优秀业绩是在公司巨额减值后实现的,换句话说,若非公司减值50亿元,公司业绩规模更为惊人。

今年前三季度,中信证券一共计提50.27亿元信用减值损失,同比增长593.37%;其中第三季度计提高达29.93亿元。

H股较A股折价超五成,距离两大投行目标价有巨大盈利空间

纽约梅隆银行用真金白银看多中信证券,或与市场因素也有关联。一是中信证券H股相较A股有明显低估;二是中信证券H股相较两大投行此前下调的目标价仍有巨大利润空间。

中信证券H股12月8日均价为17.23港元,约14.54元人民币,中信证券A股均价30.06元,H股仅为A股的48.37%。此外,中信证券H股今年涨幅为负值,截至1月10日,H股年涨跌幅为下跌1.54%,中信证券A股上涨17.58%。

纽约梅隆银行公司增持日即12月8日均价17.23港元,相较中金公司给出的目标价20.7港元有利润空间20.14%,相较瑞信给出的目标价23港元有利润空间33.49%。

具体来看上述两家投行研报。

10月30日,中金公司分析师发出一份研究报告,将中信证券A股、H股目标价分别下调5%和8%。上述分析师表示,考虑减值损失拖累业绩低于预期,下调中信证券2020年盈利10%,预计值162亿元,下调公司2021年盈利3%,预计值210亿元。维持A股中性评级,下调目标价5%至33.7元(对应2021年2.2xP/B及14%上行空间);维持H股中性评级,下调目标价8%至20.7港元(对应2021年1.2xP/B及18%上行空间)。

中金公司分析师指出,中信证券第三季度信用减值达30亿元、占税前利润59%,拖累盈利表现;减值或主要来自于股质及两融等融资业务,同时受第三季度债市波动影响,预计债券资产亦有部分新增减值。

同日,瑞信发出的研报认为,中信证券第三季纯利按年跌8%至37亿元人民币,较行业为差,但累计前九个月,盈利已达市场预期的75%。瑞信分析指出,盈利下滑主因信贷拨备增长较多,以及投资收益增长较温和。下调今年每股盈利预期12%,同时下调2021-22年盈利预测分别0.5%及0.3%以反映第三季表现,目标价由23.6港元降至23港元,评级维持“跑赢大市”。