华晨、沃森生物......“理财大师”苏宁易购也要渡劫?

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

“下一个,苏宁。”

上月,财经大V曹山石在推特发文,时间点刚好在华晨、紫光集团集体暴雷的时候。言下之意,苏宁易购会是下一个暴雷的公司。17日凌晨,苏宁官微紧急辟谣,指是有个别不良主体和个人通过海外社交平台策划发布针对公司的不实言论。

一波未平,一波又起。昨天,微博上再流传一条“同业新闻”,称苏宁集团的资金链已经断裂,集团在渤海银行的贷款已经违约,民生、建设银行已经抽贷,上周苏宁还逼着光大银行进行展期。现时苏宁正通过民间借贷筹集资金,多家银行已飞到北京开会讨论苏宁的风险化解方案。

也就在12月9日,苏宁易购发布公告称,将使用自有资金对公司发行的18苏宁01、18苏宁02、18苏宁03、18苏宁04、18苏宁05、18苏宁06、18苏宁07七支债券进行回购,购回资金总额为20亿元。

从华晨、紫光集团的暴雷再到沃森生物“贱卖资产”风波、仁东控股的11个连续跌停,深交所也在12月9日晚间公告称,暂停“仁东控股”融资买入。

2020年的年末岁尾,资本市场怪事充斥......

市场开始担心:苏宁的大船要沉了?

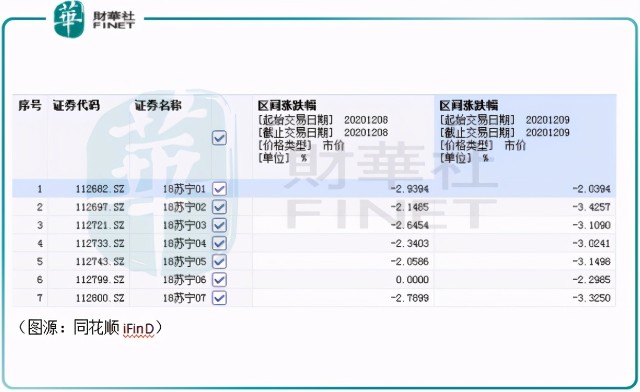

首当其冲受到消息影响的是苏宁易购的公司债。12月9、10日两日,苏宁易购六只公司债均录得2%以上的跌幅。

对此,苏宁官微昨日就紧急发博,声明网络传言不实,已向有关部门报案。彭博社随后表示,苏宁公司人士称,苏宁将会按期足额兑付到期的债券。

一边是貌似醒世恒言警示苏宁即将暴雷,另一边却是苏宁屡屡声称纯属捏造,已交律师处理。

苏宁会不会是无缝的蛋呢?

1.苏宁易购:短期负债570亿VS货币资金308亿

苏宁集团旗下业务繁多,包括零售、物流、 金融、地产、物业、酒店等。其中,零售板块下的苏宁易购(002024-CN)贡献了集团相当部分营收,而且还是上市公司,因此想要窥探苏宁集团的资金面情况,可从苏宁易购入手。

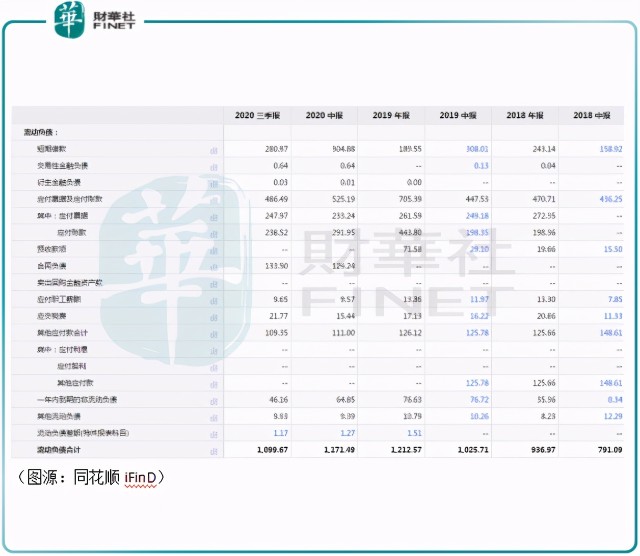

截至三季度末,苏宁易购有货币资金308亿元,对应的短期有息债务(包括短期借款281亿元、应付票据248亿元、一年内到期非流动负债46亿元及若干应付短期债券)合共超过570亿元。

另外,据中报所示,公司货币资金中有171亿元属银行承兑汇票保证金、保函保证金及短期借款质押物,其所有权受限。因此,苏宁易购可灵活使用的资金应不到150亿元。以不到150亿的资金偿还超过570亿元的短期有息负债,“下一站是苏宁”的揣测也挺合情理。

不仅如此,苏宁财报中的短期有息债务中一年到期非流动负债还被指有水分。根据规定,公司一年以内到期的长期债券须计入“一年到期的非流动负债”项,三季末该项共有46亿元。但翻看公司现有公司债,从9月底开始计一年内到期的债务合计为65亿元。两者之间存在较大差额。

如果算上这部分有疑问的短期有息负债,苏宁易购的资金缺口将更大。

资金有缺口,借款还钱行不行呢?据公司中报披露,其授信额度为765亿元,已使用68%,剩余额度为241亿元——即使刷爆银行,苏宁借回来的钱也还是补不上短期负债的缺口。

信贷融资腾挪空间有限,苏宁的经营活动能否为公司带来现金净流入呢?

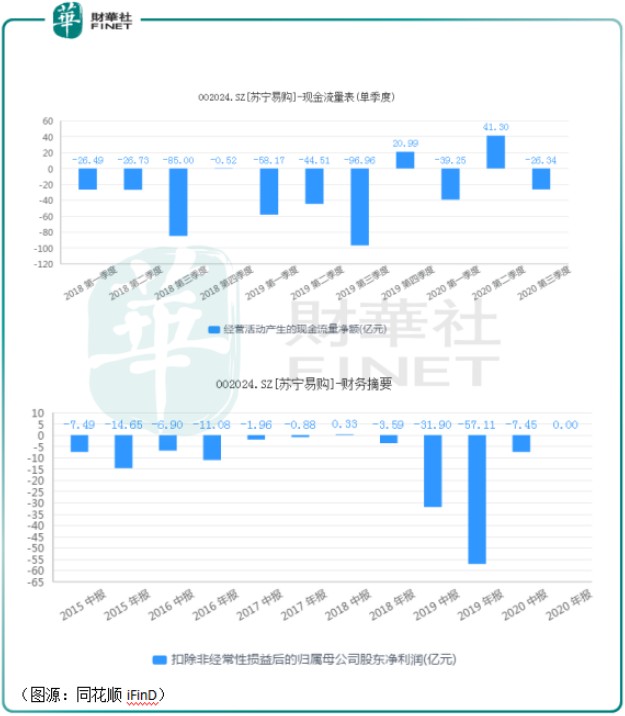

从下图可以看到,2018年开始,公司经营活动净现金是持续流出的。实际上,由扣除非经常性收益来看,苏宁从2015年开始便一直开始亏损。而公司还有数额较大的应收票据、应收账款及预付款项(截至第三季,公司预付款项为271亿元)。以上项目金额过大自然会影响现金流,同时表明公司议价力较弱。

公司经营不善,对上下游公司的议价能力还较弱,自然就很难产生资金净流入。

有业内人士表示,苏宁如此高的预付款项可能是因为预付融资。预付款融资分多钟形式,包括先票后货业务、担保提货业务、未来货权质押开立信用证业务等。其具体流程是银行、客户与上游厂商签订三方协议,银行以客户和上游厂商的商务合同为基础为客户提供预付款融资。

简单而言就是,银行借钱给客户,客户全款预付给厂家,收到货物后该笔融资将转为存货质押融资。

如果苏宁真的是因为预付融资导致预付款项过高,那只能说明公司的资金压力的确是比较大了。

就在市场对苏宁流动性不足传闻四起的时候,苏宁上月又分别两次回购公司债(合共30亿元),并为集团员工加薪,以打消市场疑虑。

但苏宁易购是上市公司,它的资金面情况是大伙都看得到的。面对近期巨大的资金缺口,回购公司债有用吗?

2.“理财大师”苏宁

虽然苏宁易购的扣非归母净利润持续为负,但若加上非经常性收益,公司的账目还是看得过去的。

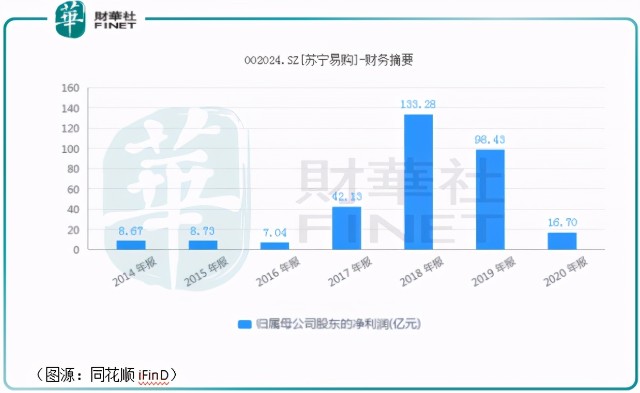

这其中,阿里巴巴算得上是公司扭亏为盈的“功臣”。2015年,苏宁云商以140亿人民币认购阿里巴巴新发行股份。这部分投资日后为苏宁带来了丰厚的回报。2017年,公司出售阿里巴巴股票,当年获得投资收益41亿元。第二年,苏宁清仓了手上的阿里持股,实现投资收益113亿元。

得益于这部分炒股收入,2018年苏宁实现净利133亿元,为七年来最高值。

其他时间,苏宁易购也在不停地卖卖卖。2014年,苏宁易购出售11家门店,实现营业外收入24.75亿元;2015年,苏宁再出售14家门店及PPTV,实现营业外收入及投资收益13.88亿元及14.47亿元;2016年,出售北京京朝子公司及六处仓储物业实现收益18亿元;去年剥离苏宁小店及增资扩股苏宁金服,获得超过180亿的收入。

这背后,还有公司精明地在规则范围内运用财技。以2014年为例,苏宁当年以43.42 亿元的价格将11家门店权益转让给中信金石拟发起设立的私募投资基金或相关方,之后再签订长租协议,以融资租赁形式租回门店,一来一回便收获诸多好处。

首先是物业估值溢价。根据评估基准日估值,该11家门店的资产净值仅为16.96亿元,但评估价则为40亿元,苏宁一出手便获得大幅度的资产增值收益,补充了流动性。另外,苏宁将这部分售后回租定性为经营性租赁,因此其资产负债无需入表,降低了公司的负债率。

更神奇的是,苏宁过去不少交易接盘方本来就是自己的关联公司。

去年6月,苏宁易购将经营大幅亏损的苏宁小店全部股权卖给Suning Smart Life Holding Limited,实现约34亿元的账面利润。据资料显示,Suning Smart Life Holding Limited的实控人其实是苏宁少东家张康阳。

当年9月份,苏宁金服通过增速扩股18%的方式实现利润98.57亿元。回顾苏宁金服三次增资,其估值由100亿元上升至560亿元,增资扩股额共211.68亿元。其中苏宁金控及关联方为主要增资方,增资金额达171.92亿元,占81%。

今年8月,苏宁易购将孙公司安庆苏宁悦城置业出让给苏宁置业——光看名字就知道三者有关系。实际上,苏宁置业由张近东、张康阳父子持有93.5%的股份。

这样倒来倒去,张氏父子口袋里的钱不会有多,也不会有少,但是苏宁易购的账本数字就好看多了。

就是这样辛苦倒腾赚回来的钱,苏宁还要把它们投出去进行其他领域的投资。例如17年苏宁电器集团(苏宁易购前称)全资子公司南京润恒战投某大200亿;去年,苏宁易购全资子公司苏宁国际出资48亿元收购家乐福中国80%股份——然后公司经营却还是亏损。

张氏父子的确是很有趣的俩人,俩人毫无怨言地接下了苏宁易购亏损的资产,为公司补血。但苏宁易购在市场上依然节节败退,导致公司只能依靠融资手段获得资金,同时令自己债台高筑——于是苏宁易购只能在集团里找下一个接盘侠来维持自己账上的体面。

张近东和张康阳就没有意识到苏宁易购这种以“财务管理”为主业的模式不是健康的经营模式么?

3.苏宁会被稻草压死吗?

2017年苏宁200亿战投某大,这笔战投今年终于有了下文了。结果大家都知道了,“理财专家”苏宁易购终于未能重演投资阿里的高回报投资神话。

本来苏宁这笔战投有规定某大地产如果明年1月不能在中国境内上市(我们姑且认为这是一定不可能的),苏宁就可以拿回去用于偿债。但许老板不知怎的,9月份让张老板签了个补充协议,苏宁原来的战投变为对某大地产的股权投资,收不回来了。

在签字仪式上,投了200亿的张老板坐在正中,想必是五苦杂陈。

无论是苏宁集团被传无法偿还贷款(替苏宁易购接了诸多飞刀之后,集团资金状况应该也较为紧张),还是苏宁易购公司债的连续两日闻声大跌,都表明市场正担忧苏宁的资金链会断。

某大地产会成为压死苏宁易购的最后一根稻草吗?

我认为是不可能的。回顾过去苏宁易购的操作就知道了:每当它的融资无法补上资金缺口、经营又是一年亏损的时候,张近东和张康阳便会从集团里找来新的接盘侠接过苏宁易购手上亏损的资产,苏宁易购便可以补充流动性,再实现盈利。

所以苏宁易购是断不可能轻易断裂资金链的。

而即使苏宁集团自己也有资金问题,它自己就可以变卖家产。家大业大的苏宁集团并不会这么容易就倒下的。

但财技玩得出神入话之后,苏宁是否有必要停下来想想,为什么同是卖家电,东哥的京东卖得风生水起,而自己却卖得年年亏损呢?

作者:史蒂芬老梦