云想科技(02131.HK)开启认购,短视频第一股获商汤、小米加持

短视频第一股云想科技于12月7日-10日启动招股,并预计于12月17日挂牌上市,股票代码02131.HK。

作为中国领先的大数据短视频营销解决方案供应商,云想科技将发售2亿股股份,其中约10%在香港公开发售,90%为国际配售,每股发行价5.56-7.08港元,每手1000股,入场费约为7151港元,总募集资金11.12亿-14.16亿港元。

今年以来,快手、抖音等短视频领域的企业纷纷传出上市消息,已经开始招股的云想科技将快先一步,争夺港股“短视频第一股”的称号。云想科技的质地如何?是否具有投资机会?我们结合公司的招股书来看一看。

一、短视频营销龙头,拥有多元化的网络平台及客户群

云想科技成立于2012年,是国内大数据短视频营销解决方案供应商及集中于泛娱乐的线上内容服务供应商,公司主要通过抖音、抖音火山版、西瓜视频及快手等中国顶尖网络平台向客户及广告代理商提供线上营销解决方案。

云想科技于行业内具有领先的市场地位。根据艾瑞咨询,截至2020年6月30日,中国的短视频营销市场共有约40,000家在线营销解决方案供应商。根据艾瑞咨询提供的数据,2019年,就直接透过短视频平台出售产品或服务的电商公司的广告的用户流量消耗量而言,云想科技是中国最大的短视频营销解决方案供应商,获取用户流量消耗量超过人民币10亿元。按短视频广告所产生的总账单计算,云想科技是中国第三大在线营销解决方案供应商,市场份额为3.4%。同时按中国平均每DAU计算,2019年,花边在所有泛娱乐信息网站中排名第一。

短视频营销市场是整体线上营销市场的重要组成部分和驱动因素。根据艾瑞咨询,按2019年收入计,云想科技在短视频营销市场的市场份额为15.9%,在中国整体线上营销市场的市场份额约为0.5%。

随着移动互联网的普及,以抖音、快手、西瓜等为代表的短视频平台快速崛起,短视频市场中的平台及客户众多。云想科技不仅拥有多元化的网络平台群,还为快速增长及多元化的客户群提供服务。目前云想科技已经与中国前六大短视频平台包括抖音、快手、西瓜视频、抖音火山版、好看视频、腾讯微视全部建立合作,另外与其他多个领先的内容分发平台包括小红书、趣头条等也建立了合作。

云想科技服务的客户遍及各个垂直行业,包括网络游戏、金融服务、电子商务、互联网服务、广告及文化和媒体。截至2019年末,云想科技已为约170个垂直行业及其子类别的3400个客户直接或间接提供服务,而其所交付的短视频已产生约4100亿次展示次数及逾600亿次视频观看次数。

二、站上短视频风口,近三年营收复合年增长率高达213.5%

按收入划分,云想科技营业收入主要来自线上营销解决方案业务和泛娱乐内容服务业务两个部分。线上营销解决方案业务即向客户及广告代理提供在线营销解决方案。泛娱乐内容服务业务即在公司的花边平台向广告联盟及客户提供的广告位。基于泛娱乐内容服务,还推出了两个短视频KOL节目——《偶像请回答》及《嬉游大娱记》,主要是对影视明星专访及娱乐新闻报道。

线上营销解决方案是云想科技最大的收入来源,2017-2019年及2020年上半年,该业务为公司贡献的收入占总收入的比重分别达到70.4%、94.5%、98.7%及98.9%。其中,短视频营销解决方案服务是云想科技的核心业务,服务内容包括用户流量获取、广告素材制作及优化活动效果等,这也是云想科技收入的最大来源。

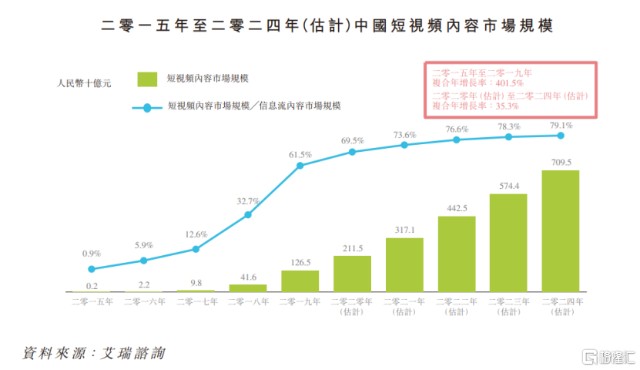

短视频行业是当下的热门风口,不管是短视频用户规模,还是短视频内容市场都在快速增长。根据中国互联网络信息中心(CNNIC)发布的第46次《中国互联网络发展状况统计报告》显示,截至2020年6月,中国短视频用户规模达8.18亿,每10个互联网用户中接近有9个在使用短视频。而根据艾瑞咨询数据显示,2015-2019年中国短视频内容市场规模由2亿元增加至1265亿元,年复合增长率高达401.5%。

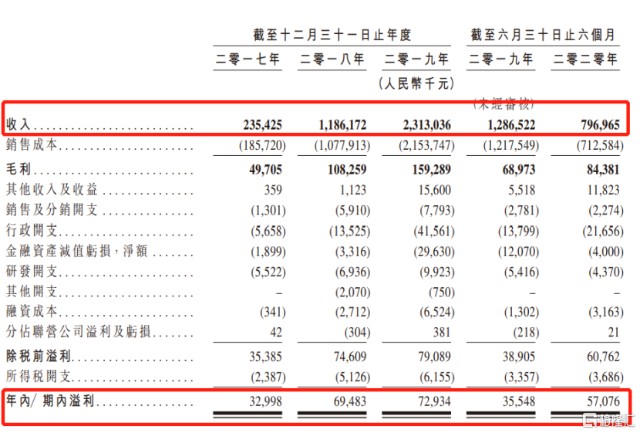

受益于短视频行业的快速增长,云想科技业绩包括营收和净利润都取得了高速增长。招股书显示,2017年-2019年,云想科技分别实现营业收入2.35亿元、11.86亿元、23.13亿元人民币,复合年增长率为213.5%;分别实现净利润3300万元、6948万元、7293万元人民币,复合年增长率为48.6%。2020年上半年,云想科技实现营业收入7.97亿元人民币;净利润5708万元人民币。

据艾瑞咨询预计,短视频内容市场规模于2020-2024年的复合年增长率将达到35.3%。其中,短视频营销收入复合年增长率则将于2020-2024年达到35.6%。这意味着,身处具有前景的短视频赛道,随着先进科技助推市场扩张,短视频平台商业化加速,云想科技未来还有很大的成长空间。

三、拥有强大的大数据及AI能力,引入商汤科技、小米、汇丰等基石投资者

作为涵盖内容制作、交换及分发的跨媒体多频道全方位服务内容平台,云想科技还拥有强大的大数据及AI能力。云想科技开发了专有的DMP,通过大数据分析及AI技术支持内部广告活动管理系统以及内容管理及分发系统。

云想科技成为一家靠技术驱动成长的企业,其专有DMP实时从网络平台收集及储存各种原始数据,包括广告效果数据及行为数据,以生成准确的用户分析模块,并持续监控及分析该等数据,以优化广告活动效果,从而以更有效及高效的方式获取、转换及挽留消费者。

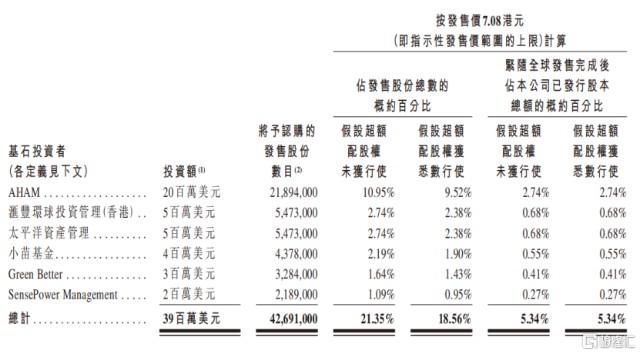

值得一提的是,云想科技此次赴港上市引入了6名基石投资者,包括Affin Hwang Asset Management Berhad、汇丰环球投资管理(香港)、太平洋资产管理、上海紫竹小苗股权投资基金、Green Better及SensePower Management,合共认购3900万美元。

其中,Green Better为小米集团的全资附属公司,SensePower Management由Sensetime Group Inc.间接全资拥有,而Sensetime则是有着“中国AI开创者”之称的商汤科技。资料显示,商汤科技是亚洲最大的AI算法提供商,主要从事创新AI技术的开发,包括深度学习平台和超级计算中心,已推出了人脸识别、图像识别、文本识别、医学图像识别、视频分析、无人驾驶、遥感等一系列AI技术。

招股书显示,云想科技正在和国内AI公司合作开发视频辅助处理技术。此外,云想科技官网显示,公司已经上线了AI字幕的相关产品,具备AI自动识别音频或视频中的语音并将其自动转译成字幕等多项功能。

若发售价为招股中间价6.32港元,扣除上市费用之后,云想科技的所得款净额约为11.67亿港元。根据募资用途,云想科技计划将约13.6%的所得款净额用于加强公司的研发能力(尤其是机器学习演算法及AI能力)及改善公司的信息技术基建;约57.6%用于促进公司与现有媒体合作伙伴的关系,并扩大公司的客户群及媒体合作伙伴群;提升公司的内容制作能力及扩展公司的本地及国际业务;约18.8%用于寻求上下游行业参与者的策略投资与收购机会;约10%用于营运资金及其他一般企业用途。

随着云想科技加码大数据及AI技术,公司将进一步构建技术壁垒。通过大数据分析及AI赋能,云想科技也将进一步提升客户的营销效率,提升公司竞争力。与此同时,随着公司进一步加强与顶尖网络平台的合作,媒体合作伙伴群更加多元化,继续释放公司提供全周期服务的内容制作、交换及分发平台的变现潜力,公司的客户优势和变现优势也会进一步凸显。此外,在资本的加持下,云想科技也将获得更多的外延扩张机会,领先一步抓住行业增长机遇。

四、结语

按5.56-7.08港元的发售价计算,云想科技的总市值为44.48-56.64亿港元。

若按5.56港元的发售价计算,云想科技的总市值为44.48亿港元,2019年公司的营收为23.13亿人民币(约27.4亿港元),净利润为7293万人民币(约8646万港元),公司2019年的PE约为51倍,PS约为1.6倍。2020年上半年,云想科技的净利润为5708万元人民币,若预估公司全年净利润为1.5亿港元,则云想科技2020年的PE约为30倍。

云想科技可对标的企业包括乐享互动、TTD等。对标港股的乐享互动(6988.HK),其最新市值约为82亿港元,PS(TTM)为11.6倍,PE(TTM)为73倍,自2020年9月上市之后公司的股价涨幅达到30%左右。对标美股The Trade Desk(TTD.US),其总市值已经达到424亿美元,PS(TTM)达到80倍,PE(TTM)达到300倍,自2016年上市之后,股价从30美元涨至超过900美元,涨幅达到近30倍。

参照同行在资本市场的认可度及估值水平,云想科技还拥有可观的上升空间,预计上市之后会拥有不错的市场表现。

而从更长远的角度看,随着5G时代的到来,短视频呈现方式更加丰富,短视频营销市场有望迎来新的发展机遇。身处拥有巨大成长空间的短视频赛道,云想科技的长期发展价值更值得期待。

相关证券:- 云想科技(02131)