这条小赛道长期天花板竟达15倍,未来极大概率是双寡头格局!

作者 大简

数据支持 勾股大数据

来源 格隆汇研究

01

矮小症的王牌杀手!

今天重点和大家讲讲一款牛逼多肽药物——生长激素,之所以牛逼,是因为它诞生数十年了,到目前仍能在全球维持年销售额近40亿美金的规模!

而在国内,生长激素仍旧有着广阔的成长空间,趁着医药回调之际,一起来梳理下国内生长激素的成长逻辑吧!

生长激素是正常人的下丘脑-垂体前叶分泌的,能促进骨骼、内脏和全身生长,以及促进身体的其他一些重要代谢活动,在我们的生长发育中起到非常重要的作用。

如果身体分泌生长激素(GH)出现障碍,一般就会患上矮小症(儿童的身高低于同性别、同年龄、同种族儿童平均身高的2个标准差,每年生长速度低于5厘米的情况定义为矮小症)。目前临床上,治疗矮小症的唯一药物就是生长激素,欧美甚至出现一些生长激素的超适应症使用情况(促进肌肉生长、抗衰老等)。

从发展历史看,上世纪50年代我们就发现了人垂体生长激素可以促进矮小症患儿的生长,但碍于当时的技术条件,大范围的临床应用直到80年代才开始。目前生长激素已经发展到第五代,安全性、有效性和稳定性都已经有了大幅的提升。

国内生长激素主要有3种剂型:

粉针剂型:1998年上市;冷冻冻干技术破坏了蛋白质的天然结构;抗体发生率较高,活性较低;操作不够便捷,容易产生二次污染,每天注射一次;易发生聚合反应,稳定性较差。

水针剂型:2005年上市;与蛋白质的天然结构保持一致,确保最大的生物活性;抗体发生率极低;每天注射一次,无需溶解,操作便捷,不存在二次污染;药物稳定性更高,可长期安全使用;

长效剂型:2014年上市;为长效的水针剂型,只需一周注射一次,患者依从性高。

水针及长效剂型拥有更大的竞争优势。粉针、水针、长效3者的病人年用药金额分别为2-3万元、5-6万元、20万元左右。由于产品各方面优势问题,近年粉针在被水针逐步替代,份额占比持续降低。2019年国内生长激素销售规模达55亿元,粉针、水针和长效三种剂型的市场份额分别为38%、61%和1%。

02

国内空间极其广阔!

从全球看,近年生长激素在全球的销售额大概维持在30亿美元(不包括中国市场),规模相对稳定,并且竞争格局稳定,集中度较高,辉瑞、诺和诺德、礼来、罗氏及默克五家国际大型制药企业占据了95%市场,2019年诺和诺德更是雄踞43%的份额。

不同于全球市场,我国生长激素市场处于快速增长期。2019年国内生长激素存量市场约55亿元,生长激素市场规模从2014年11.90亿元逐渐增长到2019年55.19亿,复合增长率高达35.91%。

我们根据一些核心参数,对矮小症这个生长激素核心适应症未来市场空间进行了预测。目前,4-15岁被认为是使用重组人生长激素治疗的最佳年龄段,2018年我国4-15岁人口约为1.78亿,而该年龄段发病率约为3%,则矮小症患儿数量约为534万人,根据矮小症的病因分类,60%的患者均可以通过生长激素治疗,则预计我国有320万适用人群。

我们假设未来粉针人均年费用为2.0万元,水针人均年费用为5.5万元,长效人均年费用为15万元,根据各种剂型的销量占比推算人均年费用金额,和渗透率假设下的治疗人数,进一步推算该适应症总销售额。我们认为2030年该适应症的销售额将突破280亿元,2019-2030年CAGR高达16%,矮小症长期天花板有望超810亿元!

另外,对比欧美,我国生长激素拓展适应症的空间还非常大。在美国,生长激素上市较早,除了用于治疗儿童矮小等症状外,还有很大一部分成年人注射生长激素用于促肌肉生长和抗衰老等作用,年用药人群多达30万,占美国生长激素使用人群的30%,使用量相当可观。而在我国生长激素属于管控类药物,从流通到使用管控十分严格,超适应症使用比例很低,从美国这个对比情况来看,将来适应症上还有很大的拓展空间!

03

国内市场呈双寡头格局!

之前说过,粉针上市时间较早,竞争相对激烈,生长激素未来就看水针及长效剂型,而国内A公司首家水针在2005年上市,之后凭借产品先发优势一直毒霸市场10多年,同时A公司也率先在2014年研发了国内首款长效剂型水针,截至目前仍是国内唯一上市的长效生长激素。

从竞争企业的份额看,2019年A公司国内市场份额达到79%,位居第一,其次为B公司和上海联合赛尔,市场份额分别为12%和7%,由于本土企业竞争力很强,诺和诺德、LG和Merck Serono三家外企市场份额则低很多。

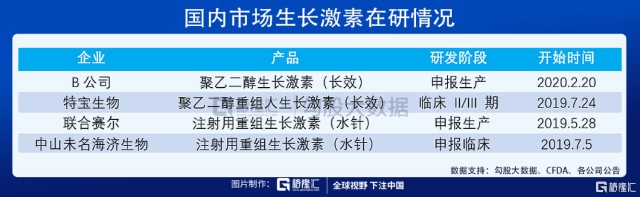

从目前国内生长激素产品的在研情况来看,长效生长激素目前进度最快的是B公司,已经完成临床III期,处于申报阶段,其次厦门特宝生物的长效生长激素目前处于临床II/III期阶段。

生长激素水针目前进度最快的是上海联合赛尔,处于申报生产阶段,中山未名海济生物的生长激素水针目前处于申报临床阶段。整体来看,生长激素在研企业数量较少,良好的竞争格局有望长期维持。

04

生长激素双寡头都在这里!

核心标的A:生长激素龙一。

公司近3年平均ROE为17.5%,近3年营收CAGR=34.1%。

公司2019年市占率79%。生长激素竞争格局稳定,公司作为行业龙头,拥有粉针、水针和长效三种剂型,品牌优势显着,且销售能力突出,独占水针和长效市场。有望持续享受市场规快速模扩张红利,驱动公司整体业绩快速增长。

核心标的B:生长激素龙二!

公司近3年平均ROE为16.5%,近3年营收CAGR=25.0%。

公司是国内生长激素龙头老二,2019年市占率达12%。公司粉针市占率第一,目前正处放量周期,公司2019 年水针获批、2020 年长效水针有望报产、2000 万支新产能预计将投产、新规格预计 2021 年补齐,近两年正在缩小与龙头老一的差距。