马照跑,舞照跳

作者 墨羽枫香

数据支持 勾股大数据

1

7月13日,沪指盘中拿下3458.79点高位,后来跌跌撞撞,震荡了4个多月,直到本周三再度刺破前期新高。

这一波上攻,最大的功臣是权重占比较大的银行。过去2个月,银行ETF累计上涨超过14%。其中,兴业、招商、平安大涨30%左右,厦门、青岛小行一度大涨40-50%。

为什么银行会在4季度突然爆发?在我看来,有以下3点。

第一,市场风险偏好收敛。8月份开始,大医药、医疗板块大幅回撤,9月消费、科技股纷纷扑街,回撤相当明显。市场主力资金从此前的激进型配置转向防御型,风险偏好收敛,而银行则是最好的选择之一。

第二,银行此前极其低估。在10月之前,招商为首的龙头都呈现一定的低估状态,建行、兴业等银行低估非常之多。大幅低估不会一直存在,当市场回过神来,一定会来重新定价,修复此前的偏见与冷落。

第三,业绩有转好趋势。银行利润与净利差密切相关。净利差代表了银行资金来源的成本与资金运用的收益之间的差额,相当于毛利率的概念。上半年,银行成本几乎不变——需要付给储户的定活期利息。但贷款端,由于央行降息,贷款端利率出现较为明显的下滑,加之1.5万亿让利,上半年银行业整体下滑,当然也有财务报表调节的影子。但5月开始,央行不再降息,并逐步收回货币流动性,银行的净利差企稳回升,利于业绩修复。

涨到现在,银行还像券商口中所说的极具配置价值,上涨才刚刚开始吗?

答案是否定的。当前,厦门银行最新PB高达2.13,位列37家银行估值第二,但经营质量与水平算是中等偏下的,支撑不起当前的高估状态,今日股价直接变脸跌停。宁波、招行经营非常优秀,市场价值发现彻底,当前已经回到了正常估值水平以上。

当然,经营一般的银行,比如工行农行建行依旧存在一定的低估,但经历过2个月的上涨之后,已经没有之前那么有吸引力了。

所以,券商豪言壮语、甚至有点癫狂的言论,听听就好了,别太当真,容易被割韭菜。不过,医药医疗行业经过前期的大幅回撤,一些龙头已经具备了配置价值。

这两天,市场已经缓过神来,从银行板块抽离,又来到过往长期眷顾的大医药板块了。

2

银行集体上涨,只是推动指数走高的一个方面。从宏观全局,又该如何来看待当下的行情呢?

中国经济强势复苏,势头越来越猛。11月,中国制造业PMI为52.1%,服务业PMI为55.7%,均创下年内新高,并且边际还在增强。其中,细分的生产、新订单指数表现很nice!

PMI是经济的领先指标,出色表现代表着人们对于经济强势复苏信心满满。中国经济为何能够快速从下滑的泥潭中回过血来?

第一,因为良好体制,疫情很快被控制下来,国内需求企稳回升,投资、消费两架重要的经济马车修复较快。

第二,海外新冠疫情越来越不可控。欧美尤为严重,生产生活受到巨大冲击,需求外溢到中国,不仅是医疗行业,还包括纺织、家电等大类行业。这一点我们可以从非常景气的进出口看出端倪。

内需修复叠加外部被动需求增加,中国经济比预期的要好,这是支撑大盘近来整体向好的重要逻辑。

经济表现好,反应到微观上,就是企业利润增长,但同时也意味着货币政策会有所调整。这两股力量决定着大盘的方向与走势。

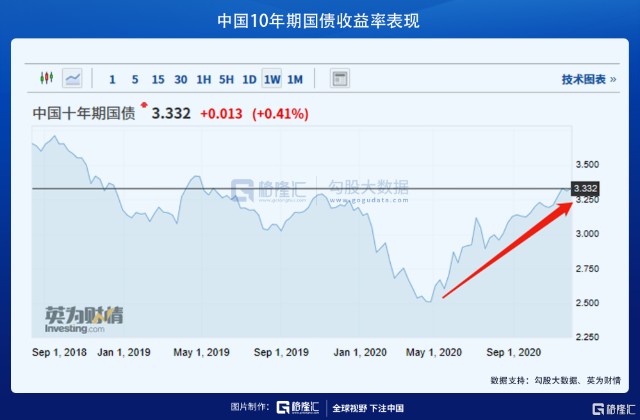

其实,从5月份以来,央行不断收水,10年期国债收益率持续提升,从2.51%很快攀升至当前的3.332%,不仅仅是回到疫情之前,更是回升到了2018年5月的水平。

收水过程中,此前因为疫情创新高的宏观杠杆率,下来了一点点。其中,二季度企业杠杆率达到164.4%,三季度小幅回落至164%。这亦是华晨集团、永煤控股等大型企业债券违约的一个重要因素。

当然,回到正常的货币政策不会一蹴而就。由于前期信用债爆雷触发国债收益率进一步走高,央行于11月15日做了8000亿的MLF,松了松。

11月30日,央行又续作了2000亿元的MLF,压一压快速攀升的利率。央妈的意愿无非是不要一下紧的太过,慢慢来。

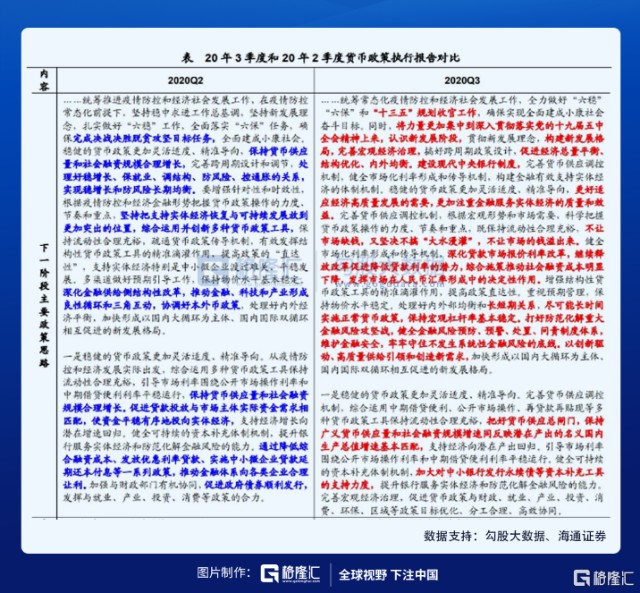

不过,整体原则和步调,仍然是边际收紧货币政策,使之回到正常的货币状态中来。11月26日,央行发布三季度货币政策执行报告,明确提出“把好货币供应总闸门,保持广义货币供应量和社会融资规模增速同反映潜在产出的名义国内生产总值增速基本匹配”。

总闸门这个词很久没出现过了,上一次还是在2019年二季度,定调了接下来货币政策的大方向仍然是收水。

经济强势复苏,但宽松货币政策逐步退出,两者合力决定了接下来A股不会差,但也不要老想着有大牛市,总体应该是震荡逐步走高的态势。

音乐不停,舞照跳,但最应该防范的一点就是天天创历史新高的美股。

3

11月以来,美股再度大幅走高,三大指数均累涨13%左右。如果从3月低点算起,纳指暴涨80%,标普500和道指暴涨60%以上。

这分明就是超级大牛市!

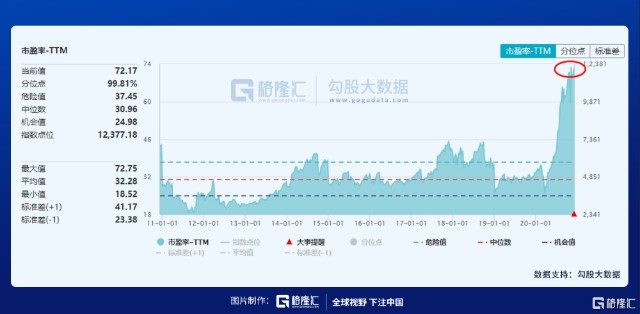

牛市怎么来的——美联储无线QE放水导致的极度畸形行情。估值有多高?纳指动态市盈率已经高达72.17倍,远远高出历年来的估值上线区间,泡沫化程度比2001年互联网泡沫时期还要严重的多。

然后,再看一看美联储背后的工具箱,几乎空空如也。要支撑起如此之高的泡沫,需要的水量越来越大,无他只有继续无限量放水+超规模的财政刺激政策。但能够持续多久,是一个很现实的问题——一路狂泻的美元指数,昨日盘中跌破90.813的年线中轨,中性美元大概率会转向弱性美元。

如果美元继续下跌,有效跌破年线支撑,则长期下行空间会被打开,美元国际货币地位产生信任危机,动摇金融霸权地位。这是悬在美联储头上的达摩克利斯之剑,而金融市场又需要美联储非常激进的宽松货币政策。

但天下没有免费的午餐!继续放水,无非会继续加大风险敞口,泡沫越吹越大。但宏观经济基本面跟不上,像3月份的崩盘不是不可能。看看当前美国疫情——单日新增20万人,医疗系统早已崩溃,与蒸蒸日上、不断创新高的美股一点也不和调。

除了高处不胜寒的美股,比特币也处于绝对高位。当前,比特币报价19547美元,并于前两日创下历史最高记录,较3月低点上涨400%以上。

再看原油。11月以来,NYMEX已经累计上涨30%,较3月低点已经暴涨300%。

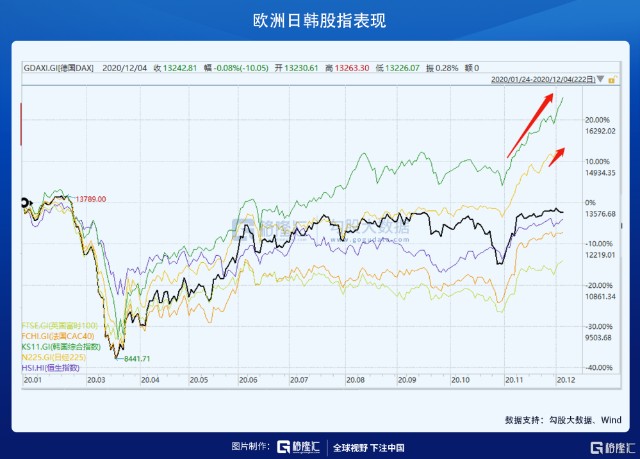

德国DAX指数从3月低点反弹57%,最新点位离历史最高已经不远了。另外,英国和法国主要股指同样持续上涨,不过离疫情之前的高点还有一定距离。

此外,日本股市创下30年新高,日经225指数较3月低点反弹60%。韩国股市近来天天创历史新高,韩国综合指数较3月低点大幅反弹87%。这可是大盘指数啊!

就连一向很萎靡的港股,9月底以来也已取得不错的战绩,恒生指数暴涨15%。当然,A股也不例外,追随全球金融市场走强,上证指数突破前期新高。

除此之外,楼市量价双高,异常火爆。

在美国,房价正以2014年来最快速度飙升。9月标普CoreLogic凯斯-席勒全国房价指数同比上涨6.96%,高于8月份5.8%,创2014年5月以来最大升幅。20城综合房价指数同比上涨6.6%,高于上月的5.3%。

2020年第三季度,美国独栋住宅价格较上年同期上涨12%,达到313500美元。另据全美地产经纪商协会(NAR)统计,今年10月美国成屋销售季调后年化总数为654万户,创2006年5月以来的14年半新高,超过市场预期的630万户。

在韩国,今年7月份韩国房地产成交量暴涨,达到14.1万套,同比大幅增长110%。1-7月累计成交76.2万套,同比几乎翻了一番。

(来源:央视财经)

在中国,郭树清前些日子,还警告称房地产已经成了我国金融风险方面最大的“灰犀牛”。

全球主要经济体大多股楼双高,金融资产价格处于历史高位,并在11月份加速赶顶,其实情况一点也不妙!

4

近日,中国央行发布《三季度货币政策报告》,特意提到3点值得关注的问题:

一是全球疫情持续时间可能超预期。央行操盘手认为疫情并不如当下金融市场反应的这么乐观,将持续对全球经济的复苏产生影响。

二是财政可持续性风险值得关注。这亦是前文提到的,美国财政政策持续性的问题。如果不能大规模持续,消费占大头的美国经济将遭遇噩梦,那么金融市场也很危险。

(来源:央行报告)

三是金融风险隐患上升。报告这样写道,金融市场表现与经济基本面脱节,在实体经济复苏脆弱、公司盈利预期下调的背景下,全球股市强劲反弹,未来存在回调风险。非银行金融机构脆弱性突出,流动性错配明显,一旦金融市场剧烈波动,可能面临较大抛售压力,并向银行体系传导。

中国央行不会随随便便提醒金融市场动荡的问题,这一次提醒有点历史罕见。总之,作为A股投资者,要防范美股为首的全球金融市场的动荡对于A股的影响。

对于明年,我身边朋友的预期都不高,都说会比今年难做。无非有几点原因:第一,重点前景行业,诸如消费、医药、科技前期经历了一波回撤,但整体不算大,龙头们的估值一点也不低;第二,明年货币政策不会太友好,要去杠杆,有2018年的阴影;第三,也就是前文提到的全球金融市场可能会产生的动荡。

不过,好在中国经济强势复苏,有基本盘在,行情自然不会差,但也不要激进与过分乐观。