「窥业绩」“理想”点燃季绩,美团的未来系于骑手还是新业务?

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

美团点评(03690-HK)刚刚公布的2020年第三季业绩看起来很美:季度收入同比增长28.8%,至354.01亿元(单位人民币,下同),净利润同比大增3.74倍,达到63.21亿元。

“理想”点燃季绩

然而值得注意的是,有85.61%的税前利润,即57.79亿元,为按公允值计量且其变动计入当期损益的其他金融投资之公允值变动,亦即按特定会计法则入账之投资的未实现收益,指的是某些投资在期内获得了较大的估值提升,但是这项投资尚未出售,并未变现。

在2020年的中期报告中,美团提到在2020年7月1日(即第三季的起始日)投资5亿美元收购理想汽车(LI-US)的15%可转换可赎回优先股。2020年7月30日,理想汽车在纳斯达克上市,于是美团所持的全部可转换可赎回优先股自动转换为理想汽车的A类普通股。同时,美团亦订立股份认购协议,以在全球发售的同时私人配售中额外投资3亿美元,认购理想汽车的A类普通股。

财华社翻查理想汽车的资料了解到,截至2020年8月3日,美团主席王兴持有理想汽车的23.3%权益,并且为理想汽车的董事会成员,美团则持有理想汽车的15.4%权益。

理想汽车的发行价为15美元,到9月30日美团的第三季业绩截止日期,其收市价为17.39美元,约合市值145亿美元,15.4%的市值约为22亿美元,大约相当于其初始投资的3倍。无怪乎在美团的第三季业绩中有如此理想的估值账面收益。

我们都知道近日美股上市的新能源汽车牛势汹汹,国内三大造车新势力,理想、蔚来(NIO-US)和小鹏(XPEV-US),都涨得眉开眼笑。到2020年11月30日美股收市,理想汽车收报35.99美元,较其三个多月前的发行价涨了1.4倍!

从图中可以看出,最近理想汽车跟随美股新能源汽车股放量大涨。然而,对于仍处巨亏状态的新能源汽车估值能否撑得住的怀疑越来越重,很可能引发获利回吐的沽压,理想汽车的高市值未必能持续,同理,这类账面收益并非可持续。

外卖仍是主要收入来源

撇除理想汽车带来的一次性收益暴增,美团的业绩究竟如何?

扣除投资公允值收益、无形资产减值、重组等等非经常性项目,美团第三季的经调整EBITDA(扣税、息、折旧及摊销前盈利)同比增长17.1%,至26.75亿元,净调整EBITDA利润率较上年同期下降了0.7个百分点,较上个季度下降3个百分点,至7.6%。

第三季的经调整溢利同比增长5.8%,至20.55亿元;利润率同比下降了1.3个百分点,环比下降了5.2个百分点,至5.8%。

相对于季度收入同比增长28.8%,其利润明显未跟上收入增幅,利润率有所缩小。拖累其盈利能力的因素有哪些?

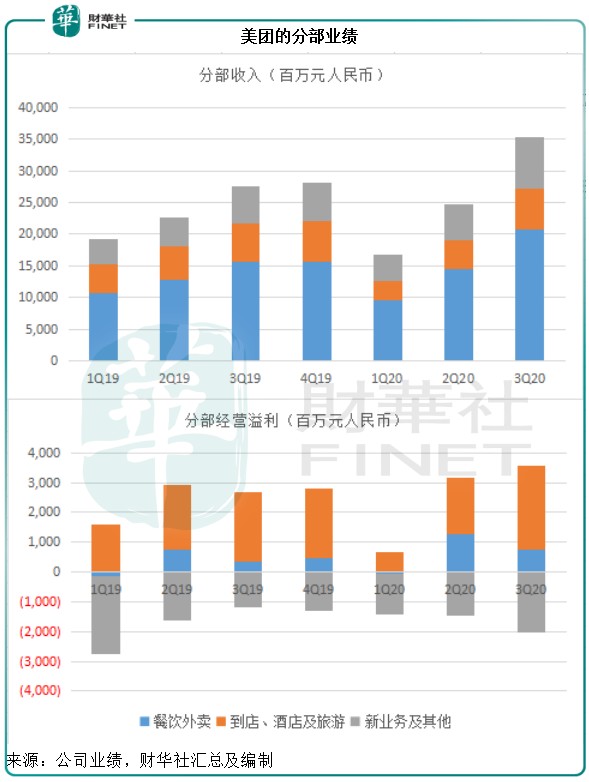

从下图可见,美团的主要收入来源仍是餐饮外卖,而经营溢利则主要来自到店、酒店及旅游业务。

众所周知,疫情令全球旅游业陷入寒冬,上半年人们无法出行也令其到店业务显著收缩,但是由于到店、酒店及旅游业务的收入主要是商家在平台上出售代金券、优惠券、订票和预订票支付的佣金,这项业务的运营成本也较低,不及餐饮外卖严重依赖骑手,后者产生极高的人力成本。

所以,美团的上半年业绩出现两极分化的现象——到店业务严重收缩,但餐饮外卖业务却因为居家令而显著增长。

到第三季,得益于有效的疫情防控,我国经济率先复苏,线下餐饮、娱乐、出行以及旅游业也逐渐恢复,到店业务较第二季有较显著的回升,因而其利润环比也有明显增长。

从上图可见,第三季餐饮外卖业务收入明显高于2019年第3季和2020年第2季。从下图的餐饮外卖交易金额可见,第三季明显增长,而且处于纪录高位,但变现率有所下降。

餐饮外卖佣金率也有所下降,见下图。

另外,财华社亦发现,第三季餐饮外卖的交易金额同比增加了403.1亿元,佣金收入增加了42亿元,但同时餐饮外卖骑手的成本也增加了40亿元。从中可见,餐饮外卖受制于竞争,变现率和佣金率均有所下降,而外卖骑手成本的管理或提升了其盈利能力。2020年第三季,餐饮外卖经营利润率按年提升了5.31个百分点,至43.03%。

再来看主要的利润来源到店、酒店及旅游业务,季度收入同比增长4.8%,至64.78亿元。期内,受海外疫情未能受控影响,海外旅游业务停滞,不过值得注意的是中国对疫情的有效防控,令旅游需求旺盛,美团的国内酒店间夜量同比增长3.7%,而且高端酒店的需求也进一步增长,带动该业务分部创下单季收入新高。

整体来看,其餐饮外卖和到店业务的收入及盈利尚可,业务表现也有不俗的增长,拖累美团盈利能力的主要是新业务的亏损。

事实上,餐饮外卖的收入加上到店业务的利润,让美团能够支撑其对于新业务发展的野心。

社区团购战,美团入局

美团的新业务分部包括B2B餐饮供应链服务、共享单车等等,最近互联网大咖纷纷入局的社区团购战中,美团也不再观望。

2020年7月7日,美团宣布成立优选事业部入局社区团购,探索社区生鲜零售业态。京东(09618-HK)、阿里巴巴(09988-HK)、拼多多(PDD-US)等早已入局。

京东有成熟先进的物流链和仓储;阿里有全面的线上线下服务生态;拼多多为团购而生,在下沉市场驾轻就熟。美团的优势可能在其庞大的外卖骑手团队,以及与线下商家和线上用户的良好关系,但仓储基础设施和物流供应链却是弱项。

在业绩发布会上,美团管理层提到会进行仓储物流等方面的投资,并计划在年底前拓展1000个城镇。

早几年曾出现过一批生鲜配送的初创企业,有鲜果汁配送、鲜花团购等服务,洋洋洒洒地大举扩张,轰轰烈烈地取得几轮融资之后,纷纷倒闭。

这次互联网大咖们改头换面,再一次进攻社区市场,不知能否打破过去的宿命。

未来未知,但是可以预见的是,社区团购、社区零售的基础设施布局并不小,这包括物流设施、仓储和配送,少不免会有庞大的资本开支。

不同于早期的初创企业,这些互联网巨头在各自领域已累积了丰厚的家底、充裕的现金,有足够的弹药打响社区团购战。

以美团为例,截至2020年9月30日,其持有现金及现金等价物196.9亿元,短期理财投资337.02亿元,两项合共占总资产的35.57%,而短期借款仅78.65亿元。作为本地生活服务龙头,账上躺着巨额现金的美团,又怎能在社区团购战中落后。

但是可以预见的是,至少未来几个季度,以社区团购、共享单车等烧钱业务为主的新业务分部,仍将继续录得亏损,而且投入的资本开支将会大幅增加。2020年第3季,新业务及其他分部贡献收入82.3亿元,但产生经营亏损20.29亿元。

这些业务能否成为成为新的利润增长点?面对巨型对手的竞争,美团又能否突围而出?这些问题恐怕在可预见的将来仍是未知之数。但是可以肯定的一点是,在未来的几个季度,新业务分部或难有逆转的表现,需要依靠外卖骑手们撑着。

作者:毛婷

编辑:彭尚京