「政策风向标」港交所:提高上市门槛,为投资者亦为己

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

上周,港交所(00388-HK)提出调高主板上市门槛的咨询文件。

根据我们之前发布的文章(请参阅《【趣点】各家交易所大比拼,2020年的募资王究竟花落谁家?》),在蚂蚁集团延迟上市之后,港交所今年以来的IPO首发落后于纽交所和纳斯达克,而且在上交所和深交所不断优化上市规则吸引更多公司上市之际,其所面对的竞争显著加剧。

为什么在这个关节,港交所却自愿调高上市门槛,将意欲上市的中小企业拒之门外?财华社带大家看个究竟。

动机是什么?

在其《2017年咨询总结》之后,从2018年2月15日起,主板上市公司的市值规定由2亿港元调高至5亿港元,但盈利规定保持不变。

联交所发现在此之后,符合盈利规定的最低要求,但估值较同业高的低市值上市申请有所增加,这可能触发两个问题:

1.这些低市值发行人是否有心为业务发展融资,还是仅冲着上市地位而来,以便在上市后售壳;

2.过高估值或引发其发行价是否真实反映市场预期价格的监管忧虑,可能促使操控市场或内幕交易等行为的出现。

简而言之,低利润同时高市值或引发多种违法行为,例如A企业利润较低,而为了能上市,可能通过催热股票、操控市场等非法手段取得不符合其实际估值的市值。另外,壳股有价,会促使更多盈利堪忧的小企业上市,以便日后能卖壳赚取更高收益。

这些因为上市规则而出现的套利,所引发的操控市场、买卖壳等扰乱市场的违法行为,最终会令投资者的利益受损,让资金流走,优质企业不愿选择这一市场上市。

所以,从根本上来说,港交所此举是要通过市场规则的检讨和修正,提高上市门槛,也增加上市规则的套利成本和难度,减少这一类违法行为。

什么是壳股,壳股买卖的逻辑是什么?

简单来说,壳股就是空有上市公司身份,而其自身没有明确业务,或问题多多的公司。其他公司可以通过收购借其壳上市。

举个简单的例子,B公司为壳公司,只经营收入及盈利并不突出的餐饮业,市值较低。这时候C公司想借B公司的壳上市,C公司会将自己的资产注入到B公司中,然后将B公司原有业务剥离,随后B公司大股东及管理层退出,C公司管理层进入,实现借壳上市。

如果单是企业借壳上市以确保其自身的未来发展,或许尚不足以引发监管规则的收紧。实情是这样的市场会催生许多秃鹰从中收割韭菜。

由于这些“壳”市值低,容易被资金操控,在上市时庄家制造大流量吸引散户入场,然后大肆出货收割韭菜,令股价暴跌。在其禁售期满后,仍持有低成本股票的庄家将壳卖给其他想上市的公司,再获暴利。正是这样的违规行为能获取高利润,而吸引了许多小公司以身试法,严重扰乱市场。

财华社根据联交所主板上市规则的指引,总结出壳股的主要特征包括而不限于:

1.市值低;

2.仅勉强符合上市资格规定;

3.上市所得款项绝大部分用作支付上市开支;

4.财务表现大幅倒退;

5.原有控股股东出售控制性权益;

6.大肆收购新业务及/或出售大部分原有业务;

7.将IPO所得款项用途更改为分配予新业务等等。

港交所通过调高上市资格,来增加买卖壳的成本,以达到监管目的。

事实上,这些年港交所一直致力于整治壳股活动。

2018年下半年,证监会推出多项措施打击“壳股”活动,包括将业务不足公司除牌、延长买壳后注入资产期限、取消创业板转主板的简化程序。同时,港交所亦采取措施打击壳股,包括收紧IPO规则严防“造壳”、提高上市发行人使用的持续上市准则遏制“造壳”和“养壳”,以及收紧反收购规则遏制借壳上市。

2019年下半年,联交所已作出了一些规则上的修订,针对借壳上市行为,这包括:1)反收购交易的定义,收紧反收购及极端交易的合规规定,以及2)修订上市发行人持续上市准则。亦即通过增加借壳上市的难度来遏制扰乱市场行为。

这一次的咨询文件再加码。

这次咨询方案的理据

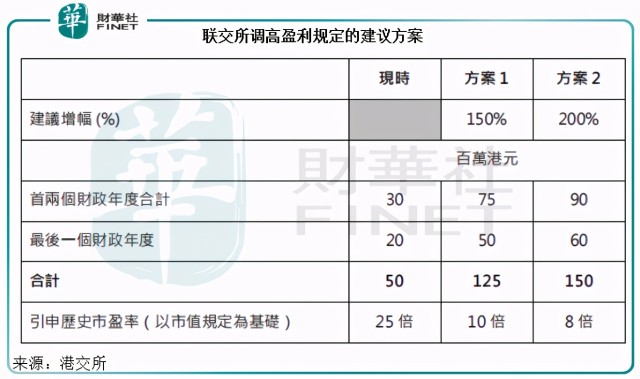

首先,因为2018年时,将上市市值规定由2亿港元增至5亿港元,增幅为1.5倍,则在盈利规则没有作出调整的情况下,估值高出了1.5倍,所以方案1是建议将盈利规则相应调高1.5倍(即150%),以便将引申历史市盈率降回到2018年市值规定修订之前的估值,即10倍。

方案2是:根据恒指的平均收报点数由1994年盈利规定推出实施时的9,541点上升至2019年的27,569点(提升了1.9倍)的概约增幅,将盈利规定上调200%,以使引申历史市盈率降至8倍。

这次咨询方案的影响

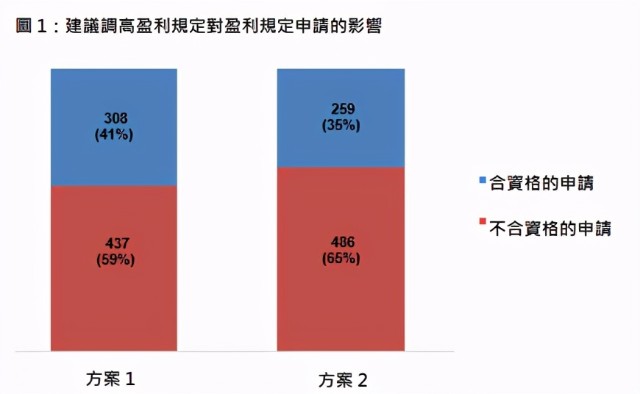

根据联交所发布的咨询文件,2016年至2019年期间共有745项盈利规定申请,其中382项(约占51%)来自低市值发行人。若根据其调高盈利规定的影响分析,方案1和方案2将分别导致437项(占59%)及486项(占65%)的申请不符合上市资格。

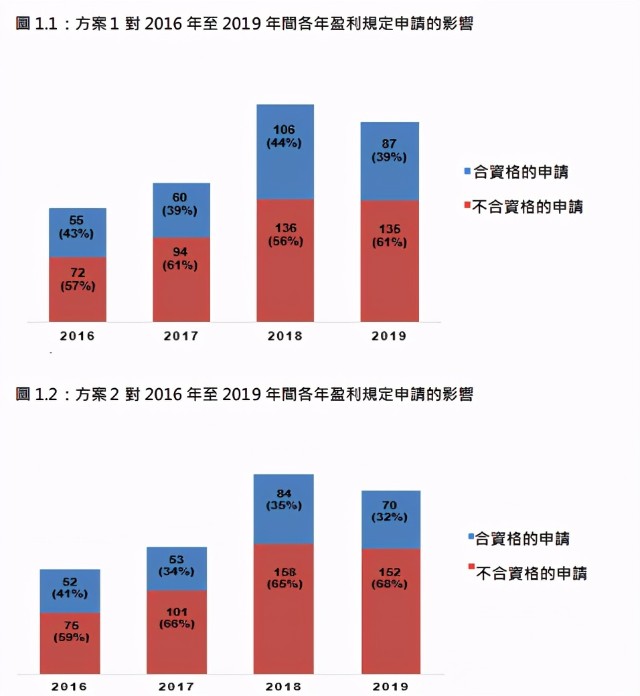

从下图可见,随着这两年上市公司的增加,调整新规后不合规的申请也相应显著增加。

这些不合规的申请,市值均较低,不涉及港交所试图吸引的“独角兽”等企业,而且其盈利表现也确实存在隐忧(事后证明)。根据其咨询文件的数值,方案1下的437项不合资格申请中,有253项(58%)成功上市,这些发行人上市时的市值总和为1840亿港元,仅占2016年至2019年间上市的主板发行人上市时市值总和(7.1万亿港元)的3%。

那么修改规则之后,港交所的吸引力是否会下降?

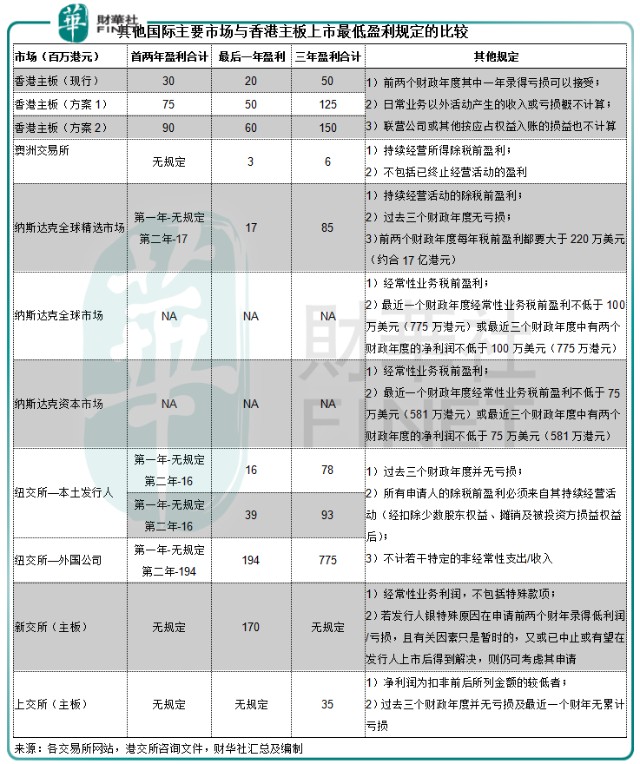

从下图与其他交易所的对照可以看出,港交所实行方案1或方案2后,其上市规则明显较其他交易所更严,门槛更高。

值得留意的是,纳斯达克分为三个等级,分别为纳斯达克全球精选市场(Nasdaq Global Select Market)、纳斯达克全球市场(Nasdaq Global Market)和纳斯达克资本市场(Nasdaq Capital Market),这三个市场的条件当中又以纳斯达克全球精选市场最高。

从图中可见,即使未从严之前,纳斯达克全球市场和纳斯达克资本市场的上市规则也相对联交所主板要宽松,新交所亦然。

纽交所对美国本土公司与外国公司有不同的上市标准,从表中可以看出,外国公司的要求更为严格,而赴港上市的小企业基本为纽交所所定义的外国公司,就算在联交所修改规则之后,纽交所对外国公司的要求也要高于联交所。所以,联交所修改规则其实对新经济企业或优质企业是否为此而改道并没有多大的影响。

总结

以此来看,修改规则并不会显著损害港交所的利益,也不抵触其吸引独角兽等大型新经济企业的策略,反而能有效地修复市场秩序,保障投资者利益。

从上市公司的总市值来看,港交所难与上交所、纳斯达克、纽交所等匹敌。论硬件,港交所更无法与本身已定义为科技公司的纳斯达克等媲美。港交所的优势在于作为内地与世界的桥梁,可为内地企业提供外汇融资渠道,又能为中概股提供回归的中转桥梁,同时还能让世界投资者接触到内地股票,这正是它的独特优势。

要发挥优势,必然需要稳定、安全的市场环境,合理、公平的规则,才能留住投资者和资金,才能有效发挥其作为有效金融平台的角色。所以,提高上市门槛有其必要性和必然性。

作者:毛婷

编辑:彭尚京