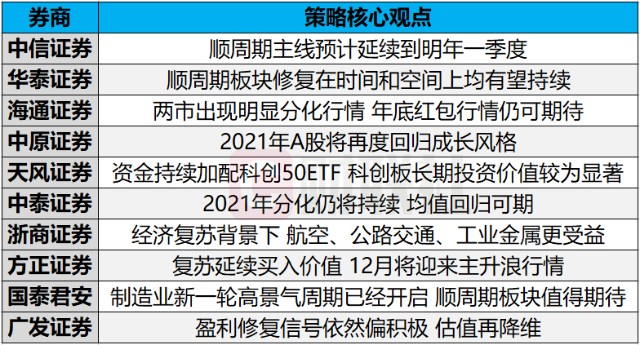

十大券商策略:顺周期主线有望延续 年底红包行情仍可期待

财联社(上海,编辑 吴斌)讯,多家券商策略团队最新发布A股策略,整体上看仍偏好顺周期板块。中信证券预计顺周期主线延续到明年一季度,国泰君安证券认为制造业新一轮高景气周期已经开启,经济复苏背景下浙商证券看好航空、公路交通、工业金属,海通证券认为年底红包行情仍可期待。

中信证券:顺周期主线预计延续到明年一季度

中信证券秦培景团队今日发布的策略研报指出,A股正处于跨年轮动慢涨期。未来海外新的宽松举措有望推升全球风险偏好,国内经济继续稳中向好,政策保持平稳,预计年末机构调仓行为推动顺周期板块行情延续到明年一季度。

中信证券认为,A股正处于基本面不断改善驱动的持续数月的轮动慢涨期,顺周期的相对景气和估值优势将进一步强化板块行情。配置上,顺周期工业板块建议继续关注基本金属、能源金属和化工;可选消费板块,维持前期持续推荐,重点关注家电、汽车、白酒、家居,以及受益后疫情时代出行恢复的酒店、景区等;低估值板块,建议重点关注经济、政策、盈利共同催化银行;同时,短期建议关注集采落地后医药板块龙头股的估值修复机会。

华泰证券:顺周期板块修复在时间和空间上均有望持续

华泰证券认为顺周期板块修复在时间和空间上均有望持续,考虑到利率水平、疫苗消息等,12月A股风格或进一步向价值平衡,对金融地产股的排序为银行>保险>券商>地产。

本轮与历史信用周期不同,银行与地产逻辑分化;以去年底为对比,银行指数PB仍有较大修复空间、保险指数已修复至相应水平;银行内部的修复顺序与市场风格搭配,先修复成长型银行、再修复低估值银行;经济基本面修复的确定性高于A股继续走牛,银行保险逻辑上优于券商。

12月也建议关注出口、冷冬、疫苗消息等时点性因素带来的行业短期机会,如燃气煤炭航空机场等。2021年沿全球再通胀和制造业投资回升,我们建议以大宗为盾,以制造为矛。

海通证券:两市出现明显分化行情 年底红包行情仍可期待

海通证券指出,整体来看,上证指数位于中轨上方,且临近上方沽压线附近。而创业板则位于中轨下方。所以,从格局上来看,上证指数强于创业板指。值得一提的是,本周五上证50上涨1.54%,一举突破了2015年牛市高点,创近12年以来新高,这样的表现在近期赚钱效应一般的环境中显得尤为亮眼。相类似的,沪深300指数亦表现得明显强于其他几个综合指数。分化行情的结果就是上涨或者下跌都会受到另一方的牵扯,难以形成合力,最典型的情况就是一方螺旋式上涨,而另一方螺旋式下跌(就像2017年的上证50与创业板指数)。

目前最希望看到的情况则是强势一方能够带动弱势的一方,从而扭转局面。不管下一步如何演变,相信随着震荡结构逐步进入尾声,平衡一定会以某种方式被打破。此刻,我们需要保持适度警惕,但同时仍然可以期待年底的红包行情。

此外,海通策略荀玉根等周六发布2021年中国股市展望,认为明年将进入盈利和情绪驱动的牛市泡沫期。2019年市场处在由流动性驱动的牛市孕育期,今年是基本面和资金面双轮驱动的牛市爆发期,2021年市场将进入由基本面和情绪面驱动的牛市泡沫期。预计2021年全部A股归母净利润累计同比增速为15%,市场情绪将从目前的60度进一步上移,明年将是“股”舞人心的一年。

中原证券:2021年A股将再度回归成长风格

中原证券表示,2021年国内基本面延续疫情后修复,将逐步转入主动补库存周期内,A股盈利表现继续向好,股市中枢震荡上行;2021年在资本市场改革、“十四五”规划开局以及周期性因素作用下,A股资产端结构明显进一步优化,并带动资金端从总量到结构相应优化;2021年库存周期分化和盈利动力源切换导致行业间复苏进程分化日趋明显,预计A股将再度回归成长风格。

天风证券:资金持续加配科创50ETF 科创板长期投资价值较为显着

天风证券认为,尽管近一周科创板陷入调整,但资金持续加配科创50ETF。自11月16日首批四只科创50ETF上市以来,虽然科创50指数下跌了3.42%,但资金却逆势买入科创50ETF。整体来看,截至11月26日,四只科创50ETF基金总份额与总资产净值分别较上市日同比增长了21%和15.9%,较份额折算日同比分别增长31.5%和23%。

从整个市场来看,资金加配科创板是趋势性行为。自2019年Q3科创板开市以来,主动权益类基金持仓科创板个股市值从2019Q3的9.05亿上升至2020Q3的362.96亿元,持续加配的趋势显着;与此同时,持仓科创板的基金数量也从2019Q3的48只上升至2020Q3的479只,选择配置科创板的基金数量扩大至10倍。

资金持续加配科创板有两大原因,一方面,门槛设置与基金入市趋势使得大量投资者通过etf参与科创板投资。此外,新的科技浪潮+国产替代趋势是当前的时代红利,科创板的长期投资价值较为显着。

中泰证券:2021年分化仍将持续 均值回归可期

中泰经济学家李迅雷发文称,整体而言,宏观环境的变化才是导致利率以及股票市场大小盘风格出现大趋势轮动的核心力量,决定未来市场风格走向的关键取决于经济复苏力度和货币政策走向。2021年结构分化的格局应该还会持续,因为这是存量经济主导下的大趋势。

从A股市场的分行业估值(PE和PB)水平看,周期性行业大部分处在估值水平的历史低位,而好赛道行业的估值水平则大部分处在历史高位,如电子、医药生物、食品饮料、家用电器、休闲服务、汽车等行业;而银行、房地产、公用事业、建筑装饰、商贸、采掘、非银金融等的估值水平则处在历史低位。因此,明年确实存在均值回归的可能。

浙商证券:经济复苏背景下 航空、公路交通、工业金属更受益

浙商策略王杨认为,就大周期的横向比较来看,结合Wind一致盈利预测,综合2020年和2021年盈利增速和估值水平,经济复苏背景下,航空、公路交通、工业金属等更受益。具体来看:其一,2021年盈利增速居前五,有航空、公路交通、油气、工业金属、稀土磁材;其二,2021年较2020年环比提升幅度居前五,有航空、公路交通、工业金属、钢铁、汽车零部件;其三,2021年盈利增速居前50%,且较2020年有提升的有,航空、公路交通、工业金属、汽车零部件、稀土磁材、物业、纸制品、油气。

就大科技的横向比较来看,结合Wind一致盈利预测,综合2020年和2021年盈利增速和估值水平,可关注三条线索:其一,就2021年成长性来看,消费电子、电动车、车联网占优;其二,就环比变化而言,信创和物联网的2021年盈利增速较2020年提升较为明显;其三,2021年盈利增速居前,且较2020年进一步改善,有半导体设计、军工材料、云计算。

就大消费的横向比较来看,结合Wind一致盈利预测,综合2020年和2021年盈利增速和估值水平,可选类显着占优,包括酒店、电影、旅游、免税、教育、新零售等。

方正证券:复苏延续买入价值 12月将迎来主升浪行情

方正证券认为行业配置的主要思路是:复苏延续,买入价值。11月上证综指呈现缓慢上行趋势,并且自9月以来首次站上3400点,其中,有色金属、钢铁、采掘、汽车、银行等顺周期板块领涨,医药、传媒、计算机等消费成长板块领跌。从经济环境、政策环境、以及估值性价比来看,市场风格已经由成长消费转向顺周期。从行业配置角度看,12月,国内经济与货币政策环境维持友好,指数在权重股带动下或将继续震荡冲高,市场仍存在结构性机会。首先,经济数据向好反映国内经济复苏动能延续,经济复苏逻辑下,周期行业业绩拐点叠加估值低位,价值风格行情有望延续。

12月将迎来年末年初主升浪的行情。一方面,全球经济加速复苏,国内外迎来共振,工业金属以及能源价格迭创新高,国内经济生产消费延续双向改善态势,消费和服务及制造业等前期弱势部门正在加速回补,悉数恢复至疫情前水平,四季度经济增速有望恢复至6%左右的水平。另一方面,三季度货政报告确认流动性进入中性环境,本轮利率抬升的幅度已经不小,后续抬升的速度将有所放缓。

国泰君安证券:制造业新一轮高景气周期已经开启 顺周期板块值得期待

面对当前全球经济复苏的第二波,国泰君安宏观和策略团队立足出口角度,同时看到中美欧库存周期共振,我国制造业新一轮高景气周期已经开启,认为家电、家居、消费电子、汽车、基化、有色、机械设备等顺周期板块值得期待。

结合国泰君安独家的经济动能指数,国泰君安宏观团队认为当前经济领先指标显示短期动能比较强,复苏仍向纵深推进,预计2021年中国经济增速或达9%。

广发证券:盈利修复信号依然偏积极 估值再降维

广发证券认为本周盈利修复的信号依然偏积极。一方面Q3央行货币政策执行报告对经济修复给予肯定评价,另一方面高频的工业企业利润、及工业品价格数据仍在改善:1. 1-10月工业企业利润同比增速由负转正;2. “出口链”相关的设备制造业依然保持高速盈利增长;3. 上游资源品在持续涨价的趋势下盈利回暖有所提速;4. 10月产成品库存仍在回落,但制造业结构补库趋势延续,继续关注PPI分项上升+产能品补库+毛利稳定的交集行业;5. 工业品涨价趋势延续,与工业企业利润形成呼应。

盈利更强劲,估值再降维,贷款加权成本触底回升后1个季度对顺周期风格有利,配置深化“估值降维”:1. 出口链及国内交互放开下景气提速可选消费/服务(汽车、休闲服务、航空);2. 涨价或需求改善配合产能/库存周期启动制造业(工业金属、玻璃、通用机械);3. 景气拐点确认的低估低配大金融(银行、保险)。主题投资关注国企改革(上海深圳国资区域实验)。