巴菲特旗下伯克希尔三季度回购达创纪录的90亿美元

财联社(上海,编辑 齐林/黄君芝)讯,当地时间11月7日上午(北京时间7日晚),股神巴菲特旗下伯克希尔哈撒韦公司公布了三季报,不出意料,三季度丰厚的投资收益弥补公司实体业务的下滑后,推动公司净利同比增长逾八成。三季度一大亮点就是伯克希尔公司三季度斥资90亿美元回购股票,创下历史纪录。

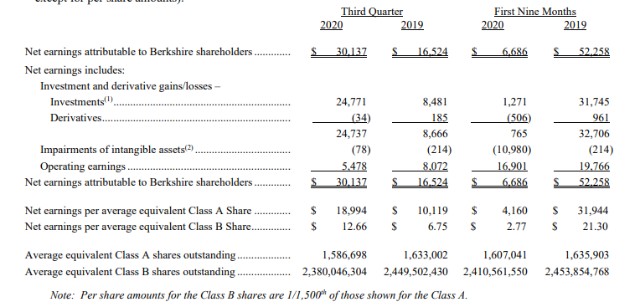

三季度显示,公司第三季经营利润为54.78亿美元,同比下降32%,不过,在计入其所投资的股票帐面盈利后,该公司三季度净利润为301.37亿美元,同比增长82.4%。三季度伯克希尔每股A类普通股盈利18994美元,B类普通股每股盈利12.66美元。

三季度指出,“自3月以来,新冠疫情大流行,对公司几乎所有业务都产生了影响,目前尚不能估计该影响可能持续多长时间及影响程度。”

在美国疫情仍在蔓延的情况下,伯克希尔包括保险及铁路运输等实体业务三季度都不可避免地受到了影响。

其实,二季度公司业绩结构亦是如此,第二季经营利润为55.13亿美元,同比下降10%,在计入其所投资的股票帐面盈利后,该公司二季度净利润为262.95亿美元,同比增长86.8%。

美国财务会计准则委员会(FASB)已修改了公认会计原则(GAAP),要求上市公司在季报和年报中考虑其股票投资的短期波动。这意味着伯克希尔哈撒韦所投资股票的价格波动,将反映在公司的业绩报告中,即使只是未实现的帐面收益或帐面亏损。这规则一直受到巴菲特的抱怨。

回购90亿美元

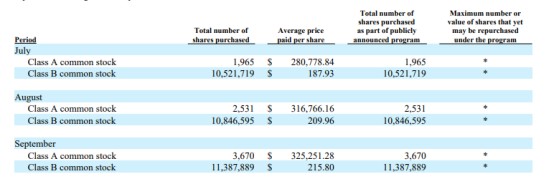

三季度,伯克希尔以创纪录的速度回购股票,当季公司回购了90亿美元股票。今年迄今,该公司已回购约157亿美元,一、二季度分别回购17亿和51亿美元股票。

可以对比的是,伯克希尔2018年的回购金额仅14亿美元,而2019年大幅增至50亿美元。但今年以来的回购金额,令过往两年的高速增长“小巫见大巫”了。

尽管公司大举回购,三季度末伯克希尔手握现金及现金等价物仍高达1457亿美元,旗下保险公司及其他企业共拥有现金及等价物由6月末的1428亿美元下降至1352亿美元,其中包含有1141亿美元投资于美国国债。

虽然伯克希尔手握上千亿美元现金,但在近两个季度美股创新高、部分大型科技股估值偏高、实体经济复苏滞后的情形下,股神巴菲特也没有太多的收购目标来“消耗”过多的现金。而回购自家股票,可能是巴菲特一种退而求其次的选择。

伯克希尔股票在第三季累计上涨20%,超过了标准普尔500指数同期8.5%的涨幅。

三季度,巴菲特仍未宣布有大宗收购项目。8月末其宣布,在过去12个月中,伯克希尔收购了五家日本主要贸易企业每家超过5%的股份。这五家公司分别为伊藤忠商事株式会社、丸红商事株式会社、三菱商事株式会社、三井商事株式会社和住友商事株式会社。巴菲特收购的股份累计市值约为62.5亿美元。

在三季报里,公司一如既往地强调:将在股价低于合理价值时回购股票。但是如果伯克希尔的现金及现金等价物和美国国债持有量减少到200亿美元以下,将不会回购公司股票。在伯克希尔,财务实力和宽裕流动性永远是最重要的。

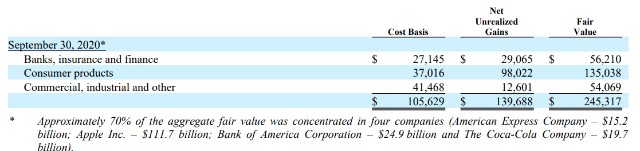

重仓股基本未变

作为长线投资者,伯克希尔的重仓股在三季度基本没有变化,即苹果、美国运通、美国银行和可口可乐,这四只股票市值已占其股票组合市值的七成左右。截止9月末,其股票组合总市值达2453亿美元,其中第一大重仓股苹果公司的股票市值为1117亿美元,约占45%。苹果股票市值较6月末增加202亿美元,增幅达22%。

虽然13-F报告目前还未公布,三季度伯克希尔的苹果持股数量变化尚不得而知,但其持有苹果股票的巨额帐面浮盈,相信是公司三季度投资收益的主要贡献来源。

9月末,伯克希尔持有的美国银行股票市值为249亿美元,持有可口可乐股票市值为197亿美元,持有美国运通的股票市值为152亿美元。

三季度,伯克希尔的股票组合总的帐面浮盈达1397亿美元,其中消费品为980亿美元,相信苹果占了其中的大部分。