财华洞察|冷暖自知:BOSS直聘没有老板,智联没有真简历

10月29日,风和日丽,平平无奇。

恒生指数这天小幅下挫0.49%,收报24586.6点。港股市场的投资者都在忙着“抢购”蚂蚁集团,据说现在香港散户认购人数已经超过了147万,人数超过香港总人口五分之一。从美国回归的新东方开始招股,每股发行价达到1399港元。

“打新”是最近赚钱的捷径。

大家都在忙着赚快钱,便鲜少有人注意到,同日沽空机构杀人鲸(Blue Orca Capital)悄悄在官网上挂出一份看空澳洲上市公司Seek的沽空报告。

Seek是澳洲的网络招聘平台,知道的人可能并不多。素来只盯着中概股做空的杀人鲸这次之所以将枪口对准Seek,只因为公司旗下有中国国内知名的招聘网站——智联招聘。2020年财年,智联招聘贡献了Seek 48%的收入,亦是公司旗下唯一营收及利润均录得增长的部门。

但杀人鲸认为,智联的平台数据有假。

姑且不论杀人鲸的指控是否成立,Seek(搜客公司)昨天股价就已急跌5.3%,收报21.51澳元。

从拼多多到中国飞鹤,杀人鲸所沽空的对象都有几个共同的特征:中国公司、经营数据出奇的好,但沽空之后公司股价不久即出现反弹。

这次杀人鲸沽空智联招聘,能否如愿呢?

一.六大指控:智联职位、简历造假,借财技夸大利润

在沽空报告中,杀人鲸痛陈智联招聘六点不是:

1.高端招聘平台卓聘招聘信息造假或过期;

2.平台简历造假;

3.智联平台招聘信息造假;

4.通过公关手段将自己“打造”成中国第一招聘平台;

5.借非现金收益及财技扩大利润;

6.误导性EBITDA。

其中,第四点因为统计口径不同,不同市调机构的调查结果会有所出入,所以很难判断杀人鲸指智联误导用户的指控是否成立,这里就不提了。

第五六点都属指控公司会计操作不当,本质上并没违法。

因此,我们将重点从第一、二、三点入手,看智联平台上的信息是否“兑水”。

在智联招聘的卓聘栏目上,杀人鲸扒下3000条招聘信息(截至九月中旬),发现878个岗位招聘发布于2019年,而且已经过期。

而且在机构调研的其他九家公司中,诸如东莞市华迈企业管理咨询有限公司已经注销,哈尔滨工业大学博研高等教育培训中心更是承认部分招聘信息是假的,并表示未用过卓聘平台。九家公司共提供816个岗位,加上已经过期的1309条招聘信息,3000条招聘信息有2125条有问题,比例高达71%。

小编今天搜了搜报告中提到的哈尔滨工业大学博研高等教育培训中心和东莞市华迈企业管理咨询有限公司,发现搜索结果栏已是空空如也。

机构又在五个星期内四次扒下卓聘上的招聘信息,在去掉过期招聘信息之后,平台平均只有309家高端公司客户,按每个客户每年贡献511澳元(约2466元)计算,卓聘每年只贡献15.76万澳元收入,只是公司宣称1000万+澳元收入的十分之一不到。

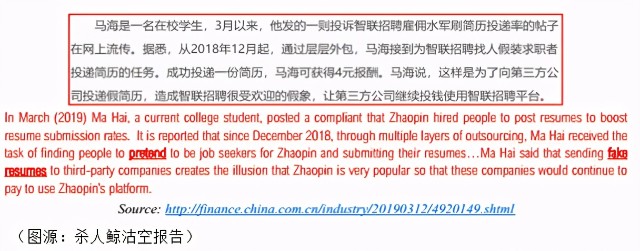

第二点指控逻辑上比较弱,主要是根据一名化名为马海的在校生披露智联在雇水军刷简历投递率的帖子及App在应用平台的用户差评得出。但这种评论/爆料旁人本身很难分真假,甚至存在竞争对手恶意抹黑的可能。

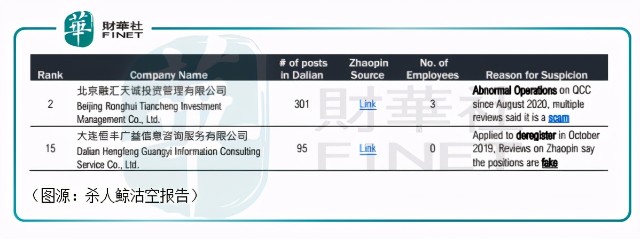

第三点指控的是智联平台招聘信息造假。机构同样采取抽样调查的方式,分别调查了大连、西安和青岛29%、20%及14%的岗位(即前100大公司提供的岗位)。

结果与卓聘平台相似,这些二线城市的前100大公司很多存在明显问题。如大连的北京融汇天诚投资管理有限公司从今年8月起经营即出现异常。大连恒丰广益信息咨询服务有限公司在去年10月份已申请注销。

但与卓聘平台不同,小编在智联搜索时发现以上两家公司仍在招聘。

以上即是有关智联招聘经营数据不实的指控。

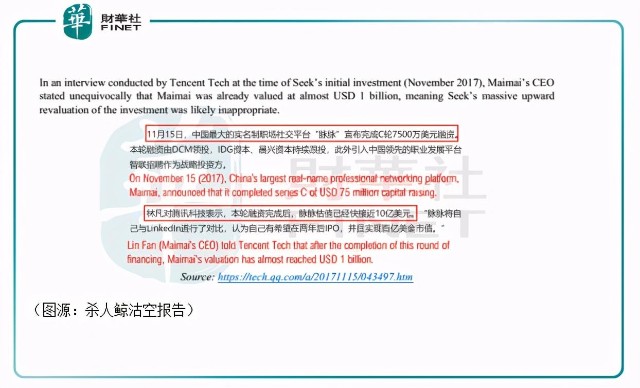

“财技”指控方面,Seek从2015财年至2018财年均有相当部分来自公允价值变动收益。以2018财年为例,当年公司因为投资的脉脉估值在半年之间从17年11月的2.5亿美元上升四倍至18年4月的10亿美元而录得公允价值变动收益5900万澳元。

但在17年11月,在完成C轮融资之后,脉脉CEO林凡已表示当时公司的估值已接近10亿美元。因此Seek的投资公允价值变动收益可能真的只存在“账面”。

另外,在过去的六年中,Seek还多次通过增持投资项目股份而取得公允价值变动收益(即第二次增持时给予投资项目更高估值从而录得公允价值收益)。其中两次增持产生的变动收益占当年利润的26%至41%。

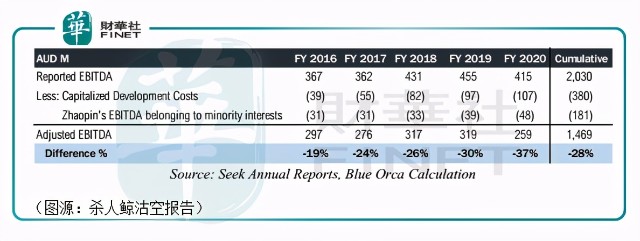

最后,Seek还被指使用“春秋笔法”夸大了其EBITDA(除息税前利润),手段包括将研发费用资本化并摊销到未来三到五年,并全数计入智联招聘的EBITDA(实际公司只持股61%,剩余39%应属少数股东权益)。

而在剔除资本化研发费用及少数股东权益之后,近五个财年Seek公司的EBITDA将会减少28%。

截止目前为止,Seek公司仍未就杀人鲸的指控做出回应。

二、互联网招聘“痛点”:招聘信息真实性存疑

杀人鲸对于Seek“财技”指控虽然可能的确存在,但本质上并不违反相关会计准则,资本化研发费用属于规则范围内允许的基操,而在EBITDA计入少数股东权益只要公司能给出合理解释(例如在报表作出注解),亦并无不可。

至于公司通过多次增持获得公允价值变动收益,亦是规则范围内的操作。

这种账面上的收益,虽然好像有点误导投资者的嫌疑,但并无太大不妥。

真正动摇到Seek的投资逻辑,导致公司估计在昨日大跌的,是杀人鲸质疑智联平台的招聘造假。

因为智联是Seek唯一营收、利润增长的部门,若智联的增长逻辑不成立,Seek在澳洲股市上的故事也就很难讲下去。

虽然杀人鲸此前以类似的理由(增长太快)沽空中国飞鹤、拼多多都不怎么成功,两家公司被“开光”之后股价均一路上行。

但我认为,这次杀人鲸怼智联,是击中了互联网招聘行业共同的痛点。无论智联怎么解释(监管不力或报道不实),都很难彻底洗清杀人鲸的指控。

因为招聘信息失真,本来就是互联网招聘平台固有的问题。

早在2017年8月,大学生毕业生李文星就因为使用了另一个头部互联网招聘平台BOSS直聘误入传销骗局,最终导致其不幸身亡。当时该事件就引发了社会关于互联网招聘信息真实性的讨论。

据某人力资源公司行内人士透露,造假在当时已经是招聘网站的公开“财富密码”。网站对招聘企业的审核只要求提供营业执照。某些网站甚至规定只提供复印件或照片也可以。如果有心人有意通过地下渠道办理营业执照的话,平台也不会刻意去查。

网站也需要这些“虚假”的信息吸引用户注册投简历,哪怕职位已经过期。这样做的目的只有一个——让招聘网站的数据好看一点。

李文星事件过去才两年,去年年初,智联招聘被曝出沽空报告提到的雇佣大学生刷简历问题。事后,智联解释这是供应商灵硅科技和大学生之间的纠纷,灵硅科技和公司有签署推广合作协议,为其推荐求职者,不料灵硅科技却雇大学生用假简历兑水。

这样一来,风头浪尖上的智联也成了受害者。

但智联与灵硅科技原本的合作,是不是真的就如此单纯呢?这个问题至今仍没有人跳出来回答。这件事随后也不了了之。直到昨天杀人鲸出具沽空报告。

报告看似针针见血,其实问题都是那些问题,不过旧事重提罢了。

三、存量市场竞争,招聘网站凭什么脱颖而出?

回到问题的本质,为什么互联网招聘平台老是被曝出招聘信息不真呢?

这还得从行业的格局说起。整体而言,互联网招聘的赛道已有些拥挤,综合招聘有前程无忧、智联招聘及BOSS直聘;垂直招聘模式按照行业、人群、地域、社交还可以细分成不同的模式,分类信息有已经“过气”的58同城及赶集网等。

另外,还有集合求职培训和职位培训两种功能、新冒起的爱思集等。

招聘渠道在不断增多,但对应的雇主规模近年受宏观经济因素及今年的新冠疫情影响却出现缩减。

赛道愈加拥挤,雇主却在减少,行业正进入存量竞争。互联网招聘平台内部虽说已细分出不同的领域满足不同雇主需求,但要真正吸引雇主,其核心护城河仍只有一个——平台人才数量。

而对于求职者而言,一般人显然不会雨露均沾,将所有求职平台都试一遍,能吸引他们的,肯定是那些能提供更多、更好工作岗位的招聘平台。

于是,对于招聘平台,在招聘信息和人才简历两端它们都有了“兑水”的必要。又于是,在有意无意之间,互联网招聘平台的信息失真,便很难禁止。

智联在2014年登陆纳斯达克,三年之后便退市。背后原因,有人认为是业绩增长不力。在退市之后,智联在国内还面临新兴的BOSS直聘、拉钩等平台竞争,生存压力不会更小,只会更大。

互联网招聘行业规模不算太大(据艾瑞咨询统计,去年为107亿元),能创新的地方却并不多,要想脱颖而出还是只能靠平台雇主/求职者的数量和质量,行业信息真假掺假,也是激烈之下的无奈选择。

对于昨天杀人鲸的沽空报告,在智联没有做出正式回应之前,我们很难分辨智联是否真的主动在兑水,或是杀人鲸又将铩羽而归。

但就整个互联网招聘而言,“BOSS直聘没有老板,智联简历都是大学生”的传言,以及行业水深的论断,经沽空报告这么一提,又似乎是煞有其事了。

作者:燕十三

编辑:彭尚京