中金公司下周一上交所敲钟,募资132亿,头部券商悉数A股上市,三季度自营爆发,收入占比高达六成

财联社(北京,记者 陈靖)讯,第40家A股上市券商来了,自此头部券商全部A股上市。

10月30日,中金公司发布公告,公司股票将于2020年11月2日在上海证券交易所上市,股票代码:601995。本次共发行4.59亿股,发行价为28.78元。本次发行募集资金总额为131.98亿元;扣除发行费用后,募集资金净额为130.32亿元。

同时,公司也提醒投资者应充分了解股票市场风险及本公司披露的风险因素,在新股上市初期切忌盲目跟风“炒新”,应当审慎决策、理性投资。

华创证券非银团队认为,中金公司投资银行、投资交易等对机构端业务核心竞争力显著,业绩稳定性处于行业领先水平,目标为打造国际一流投行,是国内证券业从“通道”型转向具备核心竞争力的国际模式的引领者。给予 A 股 20 年业绩 2.5 倍PB估值,目标价35元人民币,H股20年业绩1.5倍PB估值,维持目标价24港元,维持“推荐”评级。

11月2日登陆上交所,募资金额排在第四

11月2日,中金公司将登陆上交所,成为第14家A+H股券商。

招股书显示,中金公司本次拟公开发行不超过4.59亿股A股,不超过发行上市后总股本的9.5%,全部为公开发行新股,不设老股转让。本次发行后,公司总股本为48.27亿股。

截至上市公告书签署日,中央汇金直接持有公司19.36亿股内资股,占公司本次A股发行后总股本的40.11%,为公司控股股东。

本次中金公司由银河证券、东方证券两家券商联合保荐并担任主承销商。平安、申万宏源、中银国际也是联席主承销商。

本次发行采用战略配售、网下发行和网上发行相结合的方式进行,募集资金总额为131.98亿元,扣除发行费用约1.66亿元后,预计募资净额为130.32亿元。对于本次A股IPO的募资用途,中金公司表示,在扣除发行费用后,将全部用于增加公司资本金,补充公司营运资金,支持公司境内外业务发展。

根据上市公告书,中金公司本次发行,战略配售最终发行股票数量为1.38亿股,网下发行最终股票数量为8675.93万股,其中网下无锁定期部分最终发行股票数量为2602.56股,网下有锁定期部分最终发行股票数量为6073.37万股,网上发行最终发行股票数量为2.34亿股。

公开数据显示,2020年以来募资额超100亿元的有中芯国际、京沪高铁、金龙鱼三家企业,实际募资金额分别为532.3亿元、306.74亿元、139.33亿元。中金公司募资金额排在第四。

本次中金公司成功登陆主板,发行市盈率达33.89倍,再一次打破了行业中新股发行定价23倍PE的隐性红线,这是继京沪高铁之后,年内第二例打破定价天花板的上市公司。

中金公司在招股书中称,因资本市场和香港证券市场存在一定差异,公司A股和H股交易价格未必一致,A股和H股交易价格可能会相互影响但未必能相互预示。截至10月29日收盘,中金公司H股报17.96港元/股。

中金公司还有哪些优势?

上市公告书显示,截至2020年9月30日,中金公司资产总额为4854.72亿元,较2019年末增长40.73%;公司负债总额为4285.81亿元,较2019年末增长44.58%。

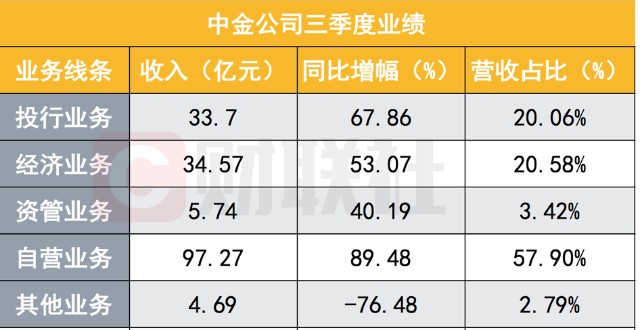

从中金公司三季度业绩来看,中金公司披露三季报,前三季度营收168亿元,同比增长50.09%;净利润48.91亿元,同比增长55.80%。其营收、净利润均能跻身行业前十。三季度,中金公司投行业务实现收入33.70亿元,相比于去年同期增长67.86%;经纪业务实现收入34.57亿元,同比增长53.07%;资管业务收入5.74亿元,同比增长40.19%;自营业务收入97.27亿元,同比增长89.48%;各项业务指标均位居行业前列。

2020年以来中金公司投行、金融科技、财富管理等方面主营业务多点开花。

作为“三中一华”之一,中金公司投行业务优势显著,远远超过大多数同行,各项业务收入比较平衡。今年1-10月,中金公司投行保荐21家上市公司,位列行业第三。

科创板表现尤为抢眼,自去年开板以来一年中,中金公司保荐了17家科创板上市公司,首发募资金额累计919.71亿元,保荐家数、累计募集金额均是行业第一位。亮眼的投行成绩也带来高额的保荐收入,截至7月22日,中金公司创业板承销保荐收入19.27亿元,位于行业第一;中金公司跟投子公司中金财富证券跟投浮盈高达36.54亿元,累计保荐、跟投一年收入高达55.81亿元。

今年7月,中金公司完成了中芯国际532亿IPO项目,蚂蚁金服项目正在推进,预计下半年中金公司投行仍将保持高增长态势,下半年进入高回报期。

为加快推进数字化转型,中金公司持续加大信息系统建设投入,2019年信息技术投入为7.78亿元,全行业排名第6位。对于未来的战略规划,中金公司将做强传统业务,巩固投资银行、股票业务、固定收益等方面的领先优势,同时做大新兴业务,提升投资管理、财富管理等方面的核心能力。

2017年-2019年,公司财富管理业务收入9分别为34.37亿元、32.67亿元及32.86亿元,占营业收入的比例分别为30.66%、25.30%和20.86%。

从2007年初财富管理业务设立以来,中金公司持续为个人、家族及企业客户提供财富管理产品及服务,包括交易服务、资本服务、产品配置服务等。此外,财富管理业务与公司投资银行、投资管理等业务联动,为客户提供包括投资银行、国际业务和环球家族办公室在内的一体化综合解决方案。

客户方面,截至2019年底,中金公司累计拥有327万户,包括11386户企业客户及其他、19395高净值客户(资产300万以上)、106021户财富客户(资产50万以上)、313.45万户大众客户。(不扣除一人多户情况)。

华创证券称,回归A股后,资本实力大幅提升,一是有利于加大信息科技投入、通过金融科技赋能财富管理业务,二是增强风险抵御能力、做大中间交易业务规模、提升整体ROE。

中信证券研究团队认为,凭借丰富的国际经验和深厚的中国根基,中金公司已成为具有全球影响力的中国投行;公司独有的机构化和国际化业务特质,契合中国资本市场改革方向;中金公司作为受益于行业变革的券商龙头,将是A股中不可或缺的长线配置标的。