蚂蚁搅动资本局,众安在线有望迎估值修复机会

最近,证监会同意了蚂蚁集团科创板的IPO注册;同时,蚂蚁集团IPO也通过了聆讯。蚂蚁集团的A+H股上市行程又密锣紧鼓地向前迈进一大步。

市场对蚂蚁集团上市的期盼殷殷:这半年香港金管局多次入市干预港元汇率,皆因蚂蚁集团吸引了大批认购资金流入,与此同时,5只蚂蚁战配基金甫一推出即全部售罄,更别提机构方面的炽热认购。据悉,中投公司和中国社保基金已确定参与A股战投,而新加坡政府投资公司、淡马锡、阿布扎比投资局、沙特公投基金等主权基金均跃跃欲试。有市场人士表示,对于蚂蚁集团的IPO,不在于该不该投,而是能投多少。足证市场对于金融科技公司经历过数年发展之后的认可。

蚂蚁集团作为阿里巴巴(09988-HK)的金融科技旗舰,对产业投资的格局无疑能为市场带来启示。支付起家的蚂蚁集团业务涵盖线上支付、融资、理财、保险、技术输出等金融科技产业,支付端作为流量入口,盈利能力一般,却为后边的金融服务作出了铺垫。其实从蚂蚁集团的收入分布演变就可以看出业务重心的调整:数字支付和商家服务的收入占比由2017年的54.88%,下降至2019年43%;而数字金融科技平台收入的占比则由2017年的44.33%,上升至2019年的56.2%。

在蚂蚁集团数字金融科技三大业务中,保险科技的收入规模相对最小,但增长却最为强劲:保险科技2018年和2019年的收入增幅分别达86.31%和1.07倍,相较微贷科技同期的年增幅分别为38.51%和86.81%,而理财科技的年增幅分别只有32.34%和22.11%。蚂蚁集团的保险科技业务较倾向于平台服务,而其作为股东并已建立长期良好合作关系的众安在线,应更能把握互联网保险乃至金融科技井喷式发展的机遇。

众安在线(06060-HK)作为第一家上市的金融科技公司,持续得益于互联网非车险赛道红利,有望在这一轮金融科技上市热潮中迎来估值修复的机会。最近,美国著名的金融创新基金Ark Fintech Innovation持股名单中,众安赫然在目,占整个基金的2.35%,是其20大持股之一。这家基金专注于投资能改变金融部门运作方式,消除摩擦并帮助终端用户更便利获取对金融产品和服务机会的公司。加之贝莱德(BlackRock)于众安的持股亦达到5.49%,可见境外优秀投资基金对于众安价值的认可。

众安已从互联网保险逐渐衍生至科技输出以及虚拟银行和寿险等综合金融科技

众安由阿里巴巴、腾讯、平安(02318-HK, 601318-CN)联合设立,背靠三大巨头,有流量、有资源、有能力。

作为中国首家互联网保险科技公司,众安用科技赋能保险价值链,以生态系统为导向,通过生态合作伙伴平台以及自有平台,从用户的互联网生活切入,满足用户多元化保障需求,为用户创造价值。2020年上半年,众安服务被保用户约4亿。

“保险+科技”是该公司的战略,也是优势。科技赋能提升了用户的线上化体验,例如科技让该公司的健康险、众安互联网医院、暖哇科技等布局形成业务闭环,为用户提供一站式解决方案;同时能起到降本增效的作用,例如通过提升各个环节的自动化和智能化水平,众安在业务高增长时能发挥更优的规模效应,其综合成本率由2019年上半年的108.3%,改善至2020年上半年的103.5%;此外,利用算法引导下的精准营销,有效提升销售效率并进一步挖掘用户价值。因此,众安在保险科技的布局成为其护城河,也成为有力的竞争优势。

众安聚焦五大生态:健康、生活消费、消费金融、汽车和航旅。通过生活消费和航旅生态与海量用户高频互动,提升用户对众安产品的认知和支付意愿,并丰富用户画像(即流量入口)。与此同时,健康、消费金融和汽车生态可以让其价值链得以延伸,拓展服务和提升人均保费(即丰富场景提升服务类型和收入)。其中众安最近着力发展健康生态,打造互联网医院完成业务闭环。鉴于国家政策鼓励该行业发展,这一具有前瞻性的战略布局或可成为未来的增长看点。

除了以上保险业务的科技赋能外,众安的底层技术方面在人工智能、大数据、云计算和区块链都卓有成效,这让对外技术输出变现成为可能,正迎合了保险行业加快数字化转型的需要。具体而言,该公司为保险公司打造数字化保险的核心系统以及场景化解决方案,并与互联网平台共同打造互联网生态保险解决方案,其收入模式包括授权费、技术服务费或者其他SaaS模式的收费方式,所以科技输出业务可得益于客户保险业务增长趋势,成为其现有互联网保险业务的加速引擎。2020年上半年,其科技输出收入同比增长26.2%,至1.199亿元人民币,仅占总收入的1.4%,未来随着保险数字化的加快,增长可期。

2020年3月24日,众安在香港的虚拟银行众安银行正式营业;5月18日,在香港的数码化保险众安人寿也正式营业。这进一步推动了金融普惠的理念,与蚂蚁集团的整体普惠思路不谋而合。蚂蚁集团和众安多年来建立了长期良好的合作关系,并持续加深在多个业务领域的合作,蚂蚁集团上市后,两家上市公司的业务协作空间将进一步扩大。

众安价值明显被低估

目前金融科技公司的估值模式获多方探讨。

市盈率(P/E)、EV/EBITDA等未计及科技公司未来的盈利能力。例如,众安2019年录得每股亏损0.31元人民币,但2020年上半年已扭亏为盈,录得净利润0.33元人民币,已完全覆盖了2019年全年亏损,但市盈率未能捕捉到此等逆转性变化。近年众安努力打造健康险+众安生命+暖哇科技+互联网医院的健康生态闭环,2020年上半年众安健康生态的保费占比已达到了45%以上。正如兴业海外研究所预期的,众安打通服务健康生态闭环将持续受益于在线医疗卫生服务及线上健康险的发展红利。随着承保质量的改善、综合成本率的下降、生态闭环所作出的盈利贡献增加,众安的盈利增长有望超越传统的保险公司,但市盈率估值却不能及时地反映出其盈利能力的进步。

市净率(P/B)比较适合以流动资产为主的传统保险公司估值。金融科技公司偏向于流量和用户可发掘价值,入账的无形资产并未充分考虑其未来可创造的价值,这也是互联网保险公司的市净率高于传统保险公司的原因。

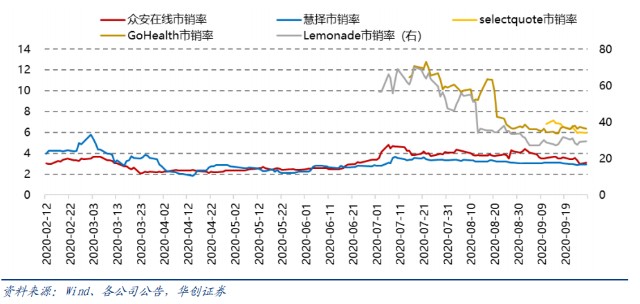

市销率(P/S)未考虑科技公司的高速增长。从下华创证券的图表可以看出,对比美股上市的互联网保险公司Lemonde,以及互联网保险经纪商慧择、SelectQuote、GoHealth,众安的市销率明显较低。需要注意的是,市销率未能捕捉这些公司未来的增长。

中金的研究报告引述Statista的数据指,2019年美国互联网保费占总保费的比例(即互联网保险渗透率)为7.2%,与中国的6.3%较为接近。然而,这个数据是建基于中国目前仍较低的保险渗透率。根据奥纬咨询的数据,2019年中国的保费规模占GDP比重只有4%,而美国高达11%。作为经济发展最快的消费第一大国,中国未来对金融服务的需求必定随着人均收入大幅提升,保险深度也将进一步提高。而如果按与美国相若的互联网保险渗透率计,中国互联网保险市场将迎来井喷式增长,凭借其自身的实力和背景,众安必然比其美国同行更具优势。

所以,笔者认为,MAU(月活跃用户)、AAU(年活跃用户)等运营数据对估值或更有帮助,因为在巨头把持的科技产业,这些底层数据更为稳定——科技巨头的产业生态延展已经很广,用户的粘性也越来越高。用每一位用户的潜在价值乘以用户规模数或更能捕捉这些金融科技公司的价值。

蚂蚁集团的年度活跃用户数为10亿,若以相对保守的估值1.5万亿元人民币(约2000亿美元)计,即每名用户的价值大约1500元人民币,相当于其最近12个月每名用户贡献收入的11倍。目前众安有4亿保险客户,单计算已赚保费收入,最近12个月每名客户人均贡献收入约36元人民币,以市场给予蚂蚁集团的估值计算,众安起码值1500亿元人民币以上;如果加上投资回报和其他收入,最近12个月每名客户人均贡献收入42元人民币,众安起码值1800亿元人民币。

需要注意的是,蚂蚁集团的10亿用户数进一步大幅提升的空间有限,而众安的4亿客户仅仅为保险客户,尚未计及五大生态与上述普惠金融、底层技术输出等的联动、协同和拓展所带来增量和价值,当这些服务融汇贯通,产生的价值也将进一步提高,用户规模也有望进一步扩大。

以此来看,众安当前近600亿港元市值仍有提升空间。蚂蚁集团成功上市后,将再次掀起投资者对金融科技的关注,众安作为互联网保险板块的重要一员,随着协同效应的进一步释放,其潜在价值有望得到市场的认可。

作者:黄山毛峰

编辑:彭尚京