蚂蚁IPO系列之三:你们还记得2004年的那个支付宝吗?

编者按:一生一次的机会十亿用户、百亿利润、千亿营收、万亿估值,光鲜的IPO之下,蚂蚁的资本盛宴即将开始。蚂蚁来了,资本市场掀起层层波澜,我们即将见证这个史上最大规模的IPO。支付是世界上最好的生意,他是离“钱”最近的生意。无数公司绞尽脑汁拉进与支付的距离,而蚂蚁,他就是支付本身。中国只有一个蚂蚁,这意味着,对于中国普通投资者而言,这将会是今生仅此一次的机会。为此,格隆汇倾心推出#一生一次的投资机会 蚂蚁IPO#系列,带领读者一解蚂蚁背后的商业版图,更好地读懂蚂蚁、下注蚂蚁。本文是本系列的第三篇:历史篇。

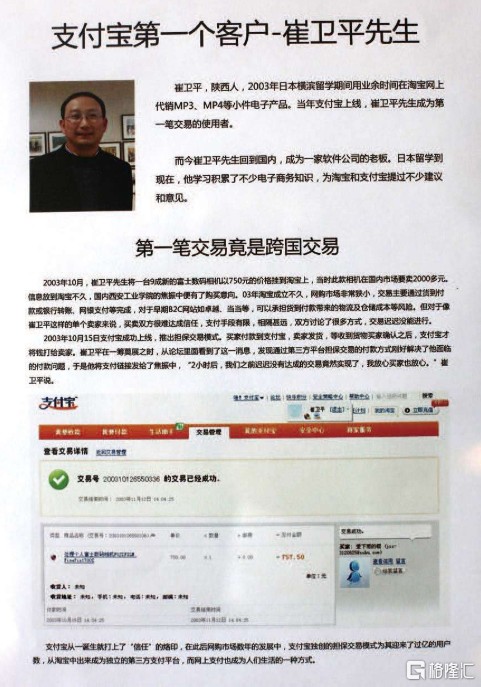

相比阿里和蚂蚁今天的热闹风光,刚刚成立的无人问津还有几人记得。说出来不像真的,淘宝网在他成立后,等了第五个月,才迎来第一笔交易。

五个月的断炊,对于一个初创企业而言,那是一种漫无边际的绝望。

事实上,这第一单生意更令人绝望。由于买卖双方对线上支付的安全性信任度不足,以及交易机制复杂,加之买方临时要求退货,最终还是在淘宝工作人员近两小时的说服之下才完成交易,整个过程极为曲折。

不论买方还是卖方,都抱着“豁出去”的心态——这单做完,以后再也不做了。而淘宝网员工管理层也十分痛苦。如果以后每单都要花两个小时的说服工作才能完成,那这生意简直没法做。

对于刚刚迈出的这一小步:有的人看到的是1和100的差距,有的人看到的是从0到1的飞跃。

站在当时,没人想到这个玩意最后会成长为蚂蚁金服(蚂蚁集团)的参天大树。是的,当时的马云也想不到。

1

产品化时期:从支付宝到蚂蚁金服的蜕变

世界上许多颠覆式创新(distructive creation),最初都是解决现行系统bug的插件。事实上,最初的支付宝,就是一个插件。

为了解决线上支付的信任问题,淘宝推出担保交易机制,买家支付的货款会先流转至支付宝,待买家确认收货后,由支付宝将货款转至卖家账户。这便是支付宝最原始的模式——有点类似于清收(custodian)。

支付宝这种创新的交易机制,不但从实质上突破了长期困扰中国电子商务发展的诚信、支付、物流三大瓶颈。也改变了中国商业活动的方式,成为了促进中国电子商务从此爆发式发展和进化的重要推手。

在当时,央行的大小额支付系统还没有形成规模,银行体系的支付结算效率较低,电子银行业务和相关政策还在缓慢摸索阶段。交易需求急剧膨胀的支付宝经过银行无数次磨合和试错,最终支付宝的虚拟账户面世。

虚拟账户不但降低了支付宝的转账成本,也大大减轻了银行系统的转账压力。不仅于此,从今天看来,虚拟账户对数据的沉淀,在往后构成了蚂蚁金服提供金融服务的核心数据。

2004年12月,支付宝开始从淘宝网分拆出来,建立自己的独立运营体系。支付宝开启对淘宝以外的市场进行拓荒。

2007-2009年间,支付宝全年交易额从476亿元飙升到了到2871亿元,占中国电子支付市场49.8%的份额。

2010年的年会后,当时支付宝的CEO彭蕾带领着支付宝8级以上员工召开为期四天的 “骆驼大会”,目标是为了解决支付流程繁琐,资金安全漏洞等导致支付成功率低下的问题。

经过与多家银行的反复沟通,支付宝终于推出通过一次绑定银行卡便可实现此后的快捷支付功能。“快捷支付”正式上线,让淘宝电子支付的成功率由60%提升到90%以上,由此也引发了新一轮电子支付的全面普及,为当时中国支付市场的繁荣奠定了基础。

2010年,支付宝获批第三方支付牌照,推出国内首个二维码支付解决方案,并正式启动“all in无线”战略,开始从单一的支付平台,转向移动生活助手和移动金融平台,从支付到通信、银行、缴费、医疗等场景,全面深入到生活的方方面面。

2013年6月13日,支付宝通过与天弘基金合作,正式上线余额宝产品,用户可在支付宝上实现闲钱理财投资,由此支付宝开启了金融之路的第一步。

余额宝的推出,成为支付宝又一重大标志性事件。

余额宝颠覆了传统基金理财产品的销售模式,不但把最低投资门槛从100元降低至1元,还突破传统基金的申购赎回规则,开创性的创造出了货币基金的T+0赎回模式。余额宝的用户增长规模和余额宝资金募集速度也创出多个奇迹,上线几分钟用户数就突破了18万,几天用户便突破百万级别,不到3个月用户突破千万级,募集资金半年内超过千亿。在余额宝最巅峰时刻,七日年化收益率一度飙升至6%以上,最高募集资金超过1.2万亿元。

余额宝的出现也使支付宝的定位从支付工具到平台化,再开始迈向对金融生态的探索。

2013年9月,阿里联合腾讯、中国平安等公司设立众安保险,蚂蚁持股19.9%,与余额宝一样,众安保险构建的生活消费、健康、航旅、汽车、消费金融等个生态的保险业务和新模式,也对传统保险行业带来了一次巨大的颠覆和格局重构。

同年,阿里巴巴的莫干山会议敲定了未来支付宝要重点发力的8个项目,初步勾画了蚂蚁金服集团的雏形。负责阿里旗下所有面向支付、小贷、保险、担保等业务领域的阿里小微金融服务集团成立。

蚂蚁金服将“为世界带来更多平等的机会”奉为信条,以搭建一个开放、共享的信用体系和金融服务平台,为全球消费者和小微企业提供安全、便捷的普惠金融服务。

“中国不需要再多一家金融公司,但中国缺一家真正专注服务小微企业的金融服务公司。”

当时作为集团CEO的马云说。

2014年,主打为小微网贷服务为核心的浙江网商银行获批,蚂蚁金服作为发起人,认购了总股本的30%。

2014年10月16日下午,小微金融服务集团正式更名为蚂蚁金融服务集团。旗下的业务包括支付宝、支付宝钱包、余额宝、招财宝、蚂蚁小贷和网商银行等。

之所以用“蚂蚁”作称,是因为阿里希望覆盖的是80%的长尾小微用户,小而微的蚂蚁在抱团后可以与大象一样强大。

至此,蚂蚁金服的雏形真正展现较为完整的初始形态。从一开始作为淘宝的支付工具到独立第三方金融平台,蚂蚁金服的成立标志着其金融板块从业务到品牌的完全独立。

回顾蚂蚁金服的蜕变过程,其实是充满了各种几乎难以逾越的艰辛险阻,包括国人消费意识、习惯;同时政策、环境和监管上的各种约束和调整。所幸伴随阿里在技术创新、制度创新、模式创新的巨大能动,以及国家对数字金融创新的开明支持,蚂蚁金服才有惊无险走到了今天,成长为如今举世瞩目的巨擘。

2

生态化时代:流量、科技与要素的金融大生态

完全独立的蚂蚁金服,开始从平台加速向业务要素更广更深入的金融生态化进化。

2015年芝麻信用正式投入使用,蚂蚁花呗和蚂蚁借呗等爆款产品先后上线,不断拓宽互联网信贷领域的布局。

2016年蚂蚁金服向国泰产险增资,持股51%,2017年成立信美人寿相互保险社,2018年又与人保寿险合作推出“全民保”之后,很快又推出“相互保”,蚂蚁的保险业务纵深不断开拓。

此外,蚂蚁还通过各种产品和并购方式渗透到传统金融领域,先后获取银行、保险、保险经纪、公募、基金销售、私募、保理、小贷等共88类牌照,旗下有超过2200家金融机构。

同时,还涉及人工智能、企业服务、汽车出行、餐饮、媒体、影视等非金融领域,业务结构不断多元化。

目前,蚂蚁金服已经形成了以普惠、科技、全球化为首的三大发展战略和以支付、理财、微贷、保险、征信、 技术输出为主的六大业务板块。

从支付拓展到理财、微贷、保险、信用,从而全方位覆盖生活的各个场景,打造完备的生态圈,这是蚂蚁金服的主要战略。

其背后的模式,就是通过数字支付为数字生活和数字金融提供基础设施支持,通过数字生活和数字金融两大类场景保持客户粘性和活跃度,最后再通过数字金融变现。

在海量的用户基础和无比完善的应用场景下,蚂蚁金服的网络效应不断被强化,最终形成的螺旋式上升的金融生态闭环,构建起自身坚不可摧的护城河。

不仅于此,随着蚂蚁生态各要素的产业链不断拓展,场景会不断丰富,蚂蚁的护城河会越来越宽,优势也越来越明显。

如今,蚂蚁金服的合作伙伴已遍布全国,其中,投资,收购等手段层出不穷。

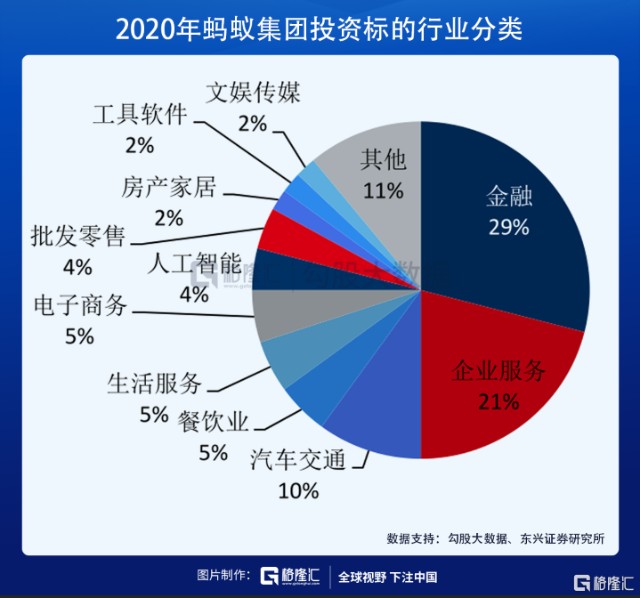

截止2020年上半年,蚂蚁金服共参与197起战略投资事件,覆盖金融、企业服务、出行、餐饮、生活服务、电子商务、人工智能、房产家居、文娱传媒等十多个领域。

这一阶段的蚂蚁金服,已经不再是纯粹的支付工具型企业,而是从一生三,三生万物,衍化成为了一个融合各行各业的服务型金融大平台,也更像中国经济活动的基础设施。

3

数字化未来:打造经济时代基础设施

2016年两会之后,受P2P爆雷影响,政府定调“规范发展互联网金融”,经过十多年放飞式发展的金融科技行业开始受到趋严的监管,金融行业也重新审视科技的重要性。

同时,此时的大数据、云算机和人工智能等技术已经得到充分发展,技术输出型金融科技企业的价值快速提升,表现为交易方式、渠道、效率和成本节约方面都能通过技术的赋能,产生更优的效益比,行业开始进入更高层次的新阶段。

蚂蚁金服去过去的十年发展中,早已在这些关键的技术领域方面深入布局,并且在市场上多个领域占有不可匹敌优势。

如今,阿里巴巴与蚂蚁体系发展以来沉淀的庞大技术基础和海量大数据基础,阿里的云计算、区块链技术在国内遥遥领先其他对手。

2017年3月,蚂蚁金服宣布将自己定义为TechFin,正式从金融属性向科技战略转型——通过Tech(技术)支持金融机构做好Fin(金融)。

2017年 10 月,蚂蚁宣布聚焦于“BASIC”基础技术,分别对应 Blockchain (区块链)、AI(人工智能)、Secrity(安全)、IoT(物联网)和 Cloud computing(云计算)。

“BASIC”技术主要围绕连接、风险和信用展开,并面向金融机构和政府机构开放产品和技术能力,与金融机构建立多层次全方位的连接,业务涵盖数字金融解决方案、区块链解决方案、阿里云基础服务和监管科技。

通过这种战略模式,蚂蚁不但可以有效的避免了政策规则的金融行业的监管动态变化导致的不确定性和风险性,也能更好的与现有的传统金融机构从错位竞争转向合作共赢。

对于金融业机构而言,利用蚂蚁强大的大数据、云计算、人工智能科技等技术赋能,可以在很多业务方面能大幅度提高效率,尤其是在监管、数据整理、风控、信用评估等方面,能帮助它们更好地应对关键业务风险,如客户身份识别、欺诈风险、反洗钱、信用风险、流动性风险、运营风险、安全及数据隐私风险等。

如对于银行系统,在此前,蚂蚁金服通过技术和模式创新给银行理财和支付领域带来了一轮轮提质增效的全面革新,不但让银行的业务可以从传统低效的模式解救出来,大大提高了工作效率和业务效益,也为银行的金融理财业务的国民化普及和贷款业务的高效征信考核、风控等方面提供极大辅助支持。这是一个多方合力把蛋糕做大的帕累托大改进。

又如蚂蚁的区块链技术,目前蚂蚁链连续四年专利申请数全球第一,蚂蚁链已经助力解决了

50 多个实际场景的信任问题,蚂蚁链目前每天“上链量”超过 1 亿次,并且蚂蚁链业务自 2019

年度开始商业化并产生收入,在未来,蚂蚁链很可能重构数字经济的信任体系,让区块链像移动支付一样改变生产和生活。

看得出,蚂蚁金服从2B到2C,再到如今的2G,蚂蚁的体系从单元化真正迈向全体系化,产品方式逐步走向了更高维度的数据化。

从一定意义讲,蚂蚁金服在全球经济数字化的新时代下,通过发力技术输出,利用数据库、区块链、云计算、金融智能优势正在逐渐把自己打造成全国层面的金融科技领域基础设施,构建出独特的业务护城河。

不仅于此,蚂蚁在国际化战略方面,同样也让竞争对手的望尘莫及。2016

年 10 月,蚂蚁金服将全球化作为其未来十年发展战略之首 6,并提出要覆盖全球 20

亿用户的发展目标,加速国际化布局进程。如今蚂蚁金服在全球10个国家和地区拥有本地电子钱包,覆盖全球共12亿用户,境外用户近3亿。

4

结语

16年来,蚂蚁从最初的雏形一路一路磕磕绊绊,最终成长为如今估值超过2万亿元的独角兽,它的成长也见证了中国从进入互联网时代再到加速迈向经济数字化新时代的巨变。

蚂蚁以及其背后的阿里系如今的涵盖人们衣食住行、商业经济活动的方方面面,其用户超过了10亿,合作的大小微企业累计超8000万。

所以说,蚂蚁一定程度上是把握住了中国进入互联网时代的最大红利,但其实反过来,蚂蚁也是促进中国互联网时代加速发展,以及引领中国经济活动走向互联网化、数字化和智能化的最大助力之一。是中国的时代红利成就了蚂蚁,蚂蚁也成就了中国商业企业迈向新时代的辉煌,两者是为共荣共生。

上市对蚂蚁而言,不仅是对于过去成长的肯定,亦是未来更长的路的起点。上市不会是蚂蚁的终点,而是序章。

下一个16年,蚂蚁又能成长成为怎样的巨兽,拭目以待。

本文完。

下一期我们分析蚂蚁的估值。