我们错过了特斯拉,蔚来,下一个会错过谁?

作者 数羊

数据支持 勾股大数据

看着蔚来这种六亲不认的走势,我想起了去年年底,给我们疯狂推荐蔚来的龙哥。不过大家听完龙哥的分析之后,都是嗤之以鼻,最后的结论是:

现在敢抄底蔚来的,要么是真信仰,要么是真疯狂,都是极端分子。

当时蔚来是这么个景象:

(2019年底关于蔚来的舆论争议层出不穷,资料来源:网络)

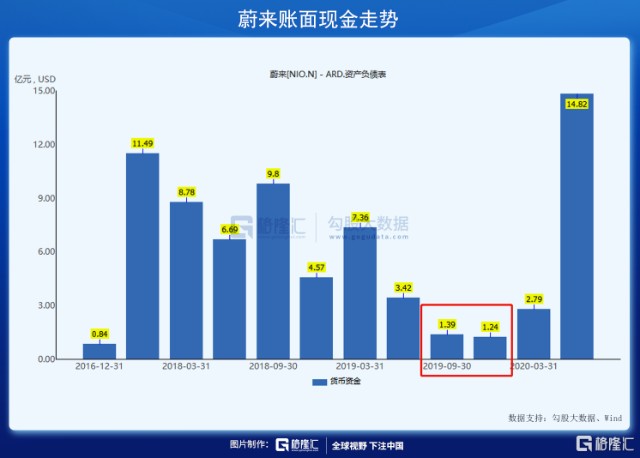

市场争议最大的点,是NIO离破产还有几个月:

19年6月底,蔚来账上现金仅剩3.42亿美元,流动资产11.6亿美元,同时有流动负债12亿美元,不能完全覆盖。

19年12月底,更惨,账上现金1.24亿美金,流动资产7.06亿美金,流动负债13.62亿美金。

中途蔚来向北京亦庄、浙江湖州的融资都没有后续,CFO离职,山雨欲来风满楼,市场直接开始给蔚来倒计时。

说实话,活在大数定律的大部分投资人,当时对蔚来一定是敬而远之,极致的回报,本质是极端的抉择,下注的阶段毫无快乐可言。

这相当合理,把你重新放回当时的场景,大概率还是会完美错过最低点的蔚来,不敬而远之反而不太正常。

后续的事情大家也知道了,今年2月合肥市政府和蔚来签署协议,现金流问题缓解,二季度蔚来账上现金14.8亿美金。股价方面半年涨了11.7倍,过去五个月,涨了7.6倍——半年时间,天翻地覆。

不要纠结奇迹,找到那部上升的电梯

蔚来算是极端案例,错过了很正常,不少业内资深投资人也误判了这波蔚来经营走势,最后发现还是合肥市政府眼光超前。

其实投资模型里,真不用为奇迹留下位置,盯好长期的确定性即可。

如果一家公司从长周期来看是看不到确定未来的(去年年底蔚来的确如此),那短期也就不应该下注——你当然可能会因此错过它突然反转的奇迹。

错过了就不要在留念,但至少我们得反思下,这个奇迹反转的背后有哪些真正的确定趋势。毕竟任何奇迹的产生,背后肯定有适合的土壤,去土壤富余的地方种植,自然确定性就高了不少。

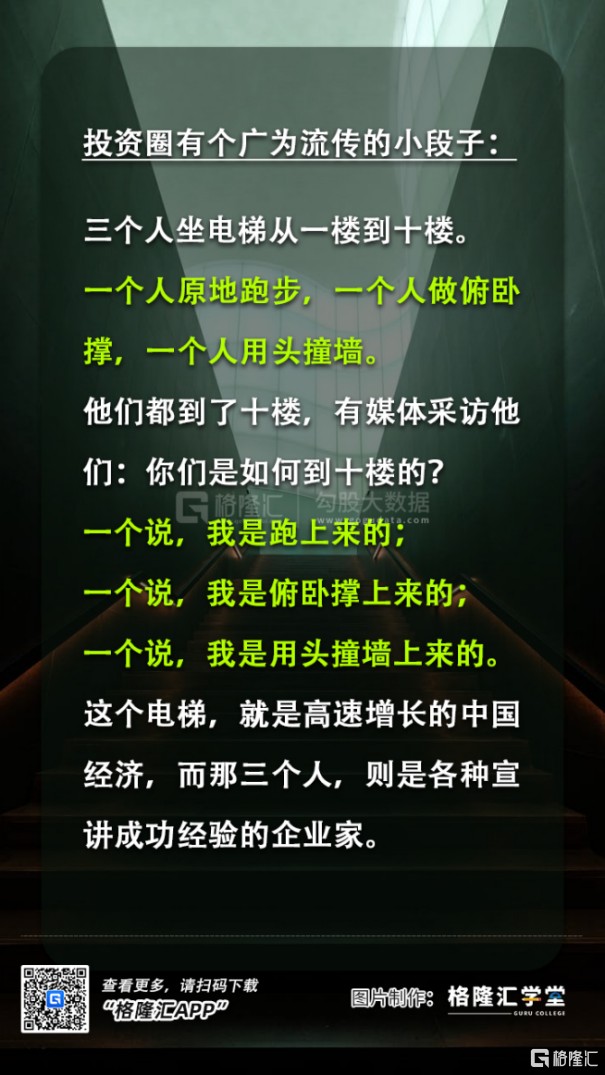

这里借用一个段子:

一部急速上升的电梯,才是能够产生奇迹的最好土壤,无论是容纳蔚来这种极端的反转,还是容纳特斯拉、宁德这些确定性的优质公司扎实走上来。

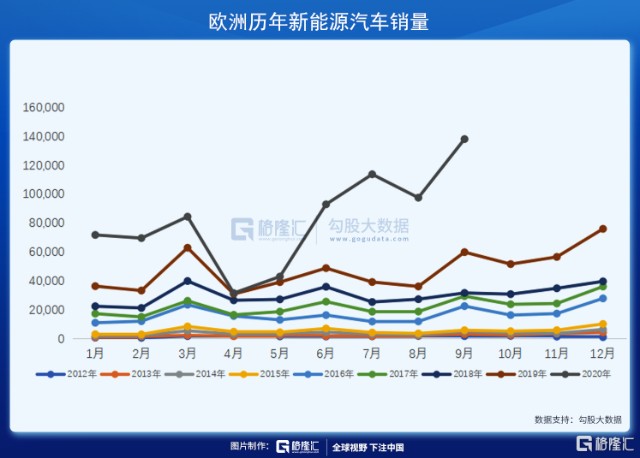

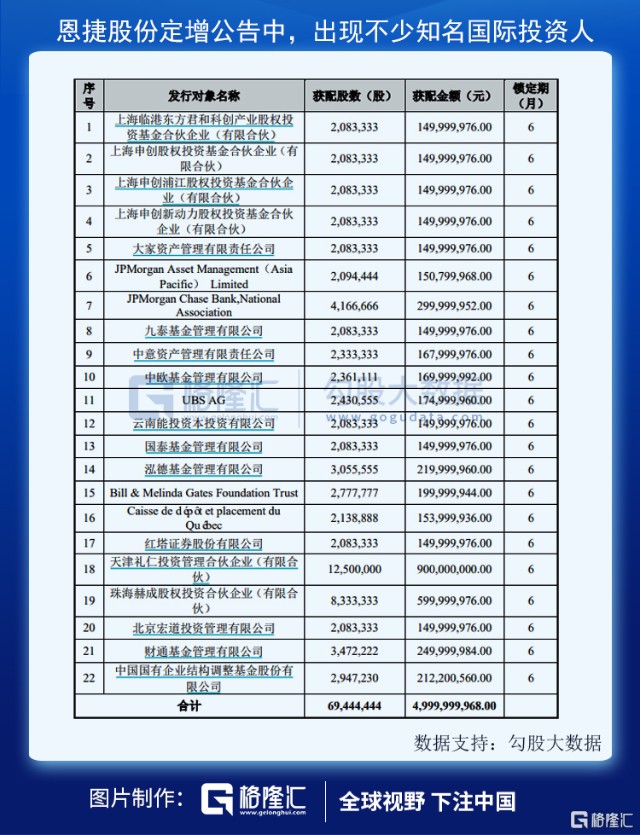

从海外新能源汽车销量数据的上升趋势,以及股市中特斯拉和国内相关公司的走势来看,新能源汽车这块土壤,不仅是国内投资人看好,海外资金也同样看好。之前宁德和恩捷的定增公告之中,亦有不少海外投资人顶着高估值来抢份额。

而且我们再仔细翻一翻,国内除了新能源汽车本身以外,即使像新能源两轮车这个细分方向,也同样出现表现亮眼的雅迪和小牛。

综合全球市场投票思路,如果把蔚来的反转看作奇迹,那整个新能源汽车的一轮又一轮的起势就已经是全球资金的共识了。

接下来谁最值得关注

看组数据,Tesla和NIO现在市值分别为4097亿美金和384亿美金,按今年50万辆和4万辆车的销售量来算,对应的单车估值是81.9万美金和96万美金,而丰田2131亿美金对应的单车估值则是2万美金,相比之下特斯拉和蔚来的确是贵太多。

这种估值隐含的假设是Tesla和NIO的销量在5年之内翻10倍,同时单车盈利能力比丰田更强。

这里我们不讨论单车估值高到80-100万美金是否合理,但应该能看得出来,市场对于新能源汽车板块估值条件给的极其宽松,背后反应的是全球资本对新能源汽车行业景气度的期待。而且新能源汽车品牌厂商明显估值弹性更大,因为资本也期待新的商业模式能增强单车的盈利。

而对于整个行业而言,有了特斯拉和NIO这种级别的估值天花板,只要自身业绩表现不差的情况下,估值上升的空间自然也能打开,国产供应链和新能源整车厂自然也能有不错的空间。

现在要选出不错的新能源汽车公司,无论是整车还是供应链,那的确是多了去了,但现在还有机会拔估值的,就得好好思考下,就Tesla和NIO现在的估值,的确是让人不好下手。

这样思考之下,预计比亚迪算是一个不错的选择。

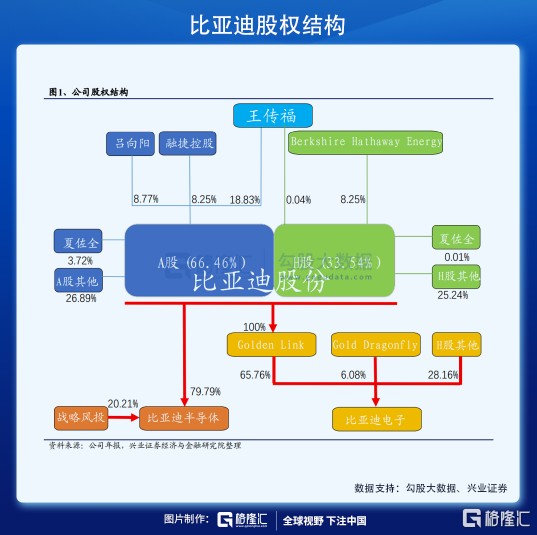

比亚迪本身业务复杂,研究着一家公司就相当于研究N个行业,旗下业务包括了消费电子、汽车整车、动力电池、IGBT,还有云轨光伏这类。

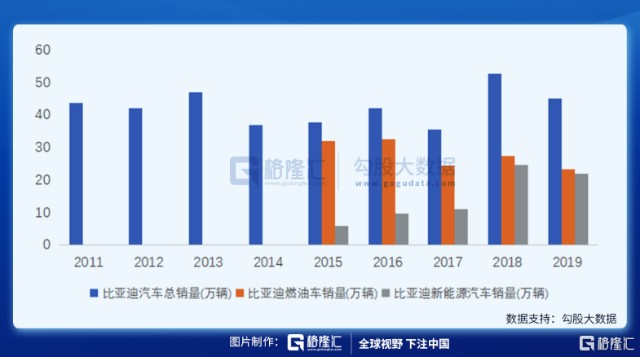

先从汽车业务说起,此前由于比亚迪在电动造车方面此前中高端“爆款”不多,且受行业景气影响大,市场多使用PS、PE的估值视角分析,很难说有多高的拔估值空间。

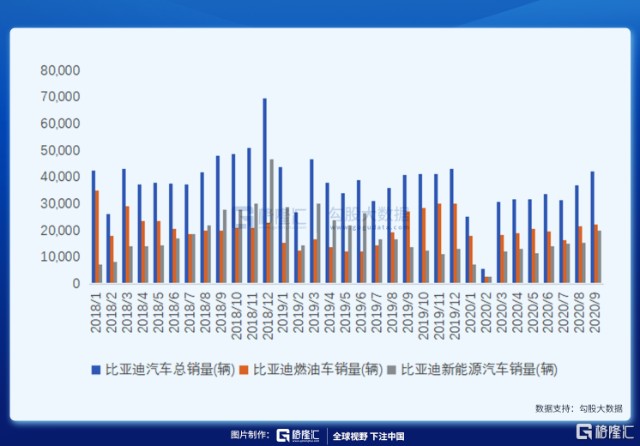

但最近比亚迪最近推出的汉EV和汉DM,价中枢值25万左右,9月份交付5612辆,较8月环比增长40.3%,从价格和配置方面都有成为2C新能源爆款车的潜质,预计对明年业绩贡献预计不少。

整体来看,预计比亚迪今年唐汉宋新能源汽车系列预计能到6万辆,相对比之下,NIO预计是4万辆(明年预计8万),理想2.5万(明年预计5万),小鹏1.5万(明年预计4万),汉和宋明年可能销量翻倍,整体来说无论是EPS还是估值都有较好的预期,也是比亚迪股价表现弹性的核心来源。

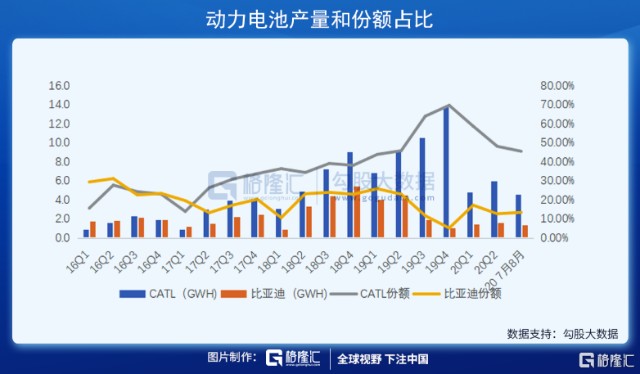

动力电池这块,基本都是头部玩家的天下,今年上半年国内还有LG入局,现在来看至少这两年刀片电池的成长空间依旧很高,至少明后年刀片电池在铁锂这块占比值得期待。现在宁德时代市值5314亿,比亚迪和宁德装机量比例大致在0.3-0.35之间,再打折3/4,预计电池在1400亿左右。

另外算上比亚迪半导体预计的250亿估值,比亚迪电子的65.8%的持股市值,还有一堆其他的业务,整体来说比亚迪业绩方面是相当扎实的。

总结

整体来说,比亚迪这两年的基本面是越来扎实,而且在现在急速上升的电梯之中,汽车和动力电池这块依旧存在拔估值的空间,值得大家去关注。