6124点,十三周年祭

作者 沽民

数据支持 勾股大数据

今天是2020年10月16日。十三年前(2007年)的今天,中国A股上证综指创下史上最高点位,6124点。

377天之后,2008年10月28日,上证综指跌到谷底,1664点。距离6124点的累计跌幅高达72%,A股的神话全部破灭。

十三年过去,有的在上升,有的在坠落。

如沧海横流,亘古洪荒。

今天上证综指收盘价3336点。

从6124到3336,有的人辛苦辗转,反复交易,终于让追回了本金。

从6124到3336,有的人辛苦麻木,当年高唱“死了都不卖”、关灯闭眼,把券商账户当成了股票的“保险箱”,里面锁着当年被套牢的股票。

从6124到3336,有的人,不少人,在一波波下跌中割肉,他们的钱,永远也回不来了。

当然,从6124到3336,还有的人,已经在股票上面赚到了钱,赚了不少钱。

这13年间,中国股市宛如一个巨大的名利场:一将成名万古枯,不破楼兰誓不还,黄沙百战穿金甲,春风不度玉门关。

1

从2007年6124点至今,跌幅超过90%的公司有5家,分别是:中国铝业、宏达股份、暴风集团、华仪电气、酒钢宏兴。

其中暴风已经即将退市,华仪电气已经披星戴帽。跌幅最深的是中铝,从2007年高点至今累计跌幅高达94%。

跌幅超过80%的公司有64家,跌幅超过70%的公司有151家,跌幅超过50%的公司有421家,在A股上市公司总数中占比超过10%。

至今仍未超过十三年前6124点高位的股票尚有1456只!占A股总数的35%!

相反,涨幅超过30倍的股票,只有8只。分别是:三安光电、长春高新、东方雨虹、康泰生物、立讯精密、隆基股份、通策医疗、爱尔眼科。

涨幅超过20倍的股票有22只,超过10倍的股票有88只,超过5倍的有249只!

2008年12月的最后一天,凤凰网开展了一项调研,对近一年(2007年底)股民的投资结果进行了一场大起底。

在46384位参与“您动用那部分资金来炒股”的调查选项里,47.2%的股民动用的是以前的存款,有8.6%的股民是贷款炒股,有15.2%的股民是动用养老金炒股;另外动用原计划购房购车费用炒股的也有一定比例。

在34542接受“股市生存状况”调查的股民中,2008单年在股市中亏损幅度超过五成的占比高达为66%!亏幅在三到五成的占比为13.8%;亏幅在一到三成之间的占比为8%;盈亏持平的股民占比约4.8%;而有所盈利的股民仅占2.5%。

频繁抄底也是那一轮股灾中股民损失惨重的原因。调查结果显示,至2008年底仍满仓的股民占比为41.7%;2008年底重仓持股的股民占比为27.2%,半仓和轻仓的股民为20%;而2008年底前清仓的仅有10.9%。

此外,统计结果表明,2007和2008两年间,沪深两市共计新开户超过4000万户,通过基金开户达到2000万。开户高峰在2007年在8月后的四个月中,每个月的开户量超过300万户。

也就是说,至少有1200万股民是在4000到6000点这个范围内进场的。

当年那场4万人参与的调研,称得上是一份A股散户特征的大起底,是A股散户“最精确的画像”。那一轮牛市中风华正茂的个人投资者,现在也都到了接近知天命的年纪。

十三年过去,你们还好吗?你们在哪里?

2

当然,天无绝人之路。

在这一轮股市大起大落之后,十年里,中国的房地产市场又跑出了一波长牛慢牛行情。也许当年股市亏损惨重的输家,转身在楼市成了赢家。

3

纵观全世界各国股市,在建立初期,都发生过惨烈的股灾。

1973年3月9日,香港恒生指数收盘1774.96点,成为此次疯狂牛市的顶点。自1972年1月恒指盘桓见底(323点)以来,一年多的时间里,大盘翻了5.5倍。

在过去这一年里,当年的华资“地产五虎”——长江实业、新鸿基地产、恒隆地产、合和实业、以及大昌地产——全部上市,成为当时港股史上最大的IPO潮。

1972年10月,牛奶公司遭遇英资地产大佬“置地公司”的敌意收购,牛奶董事长周锡年爵士与华懋地产王德贵联手抵御“置地”野蛮人,亦为当时香港史上最大的资本收购战。

由于当时上市公司属于稀缺资源,只要想上市就要贿赂交易所。加之监管尚不健全,引来不少希望上市一夜暴富的骗子公司,例如当时上市的“香港天线(香港痴线)”。(注:痴线为广东话,意思是神经病,)

无知无畏的人们疯狂地冲入股市,仿佛晚了一步,就会错过从此财务自由的机会。为了给股市降温,交易所使用消防水龙头射向人群,都不起作用。

然是,在接下里的两个月里,恒生指数仿佛自由落体,跌去三分之二的价值,在1973年5月9日见到656.03点的低位。这一波恒指下行持续了1年零9个月,直到1974年12月10日(150点),才终于见底,累计跌幅已超过90%。

有意思的是,香港史上最惊艳的一届香港小姐选举,正是在1973年举行。时间也是3月,大盘见顶后的15天里。铜锣湾利舞台。一个乍暖还寒,天海有情的季节。豆蔻年华的赵雅芝,初次亮相,惊艳世人。

股市与财富,名利与美色,从来就是交融在一起的。

然而股灾之后的1974年,全球爆发石油危机,西方八大工业国经济陷入“滞胀”,当时的港英政府宣布实施灯火管制。股市探底,维港灯火熄灭,一切黯然失色。

4

同样惨烈的股灾还有美国1929年大萧条。

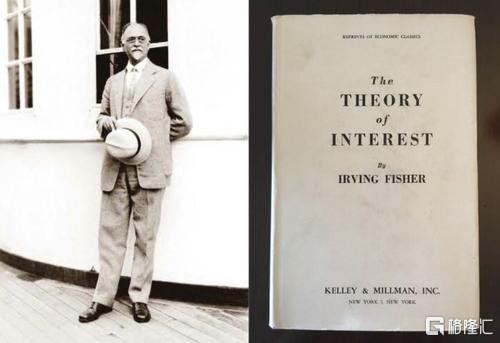

1929年9月3日,美国道琼斯工业平均指数达到381.17的历史高点,当时的投资者一片欢腾鼓舞,耶鲁大学经济学家欧文费雪教授说“美股已经来到一片永恒的高地”。

然而两个月后,1929年的11月13日,道琼斯指数下跌48%,198.69点。

大概10天之后,道琼斯指数反弹到245点,反弹幅度为22%。当时,没有任何迹象显示美国会发展为经济萧条。

然而就是这个245点,就成了此后20年美国股市永恒的高点了。后来我们知道,1932年7月8日,道琼斯指数跌到41.22点,经历了3年的漫长下跌,终于见底。与3年前的381点相比,这一轮下跌,道琼斯指数累计跌幅高达89%。

直到1951年1月4日,道琼斯指数才再度回到240点。这与1929年相比,已经过去了22年。到1954年11月,道琼斯指数终于磨磨蹭蹭地回到了380点,并一举超越。那一轮跌跌撞撞的上涨,到1966年初见顶,此时道琼斯指数已经接近1000点。

但是,如果没有看到后面的大涨,在1954年之前,美国人的心态一定是绝望的,提到股市就会恨得牙痒痒。正如A股里面那句老话说的,“在顶部进场,高位站岗,套牢N年,骂一辈子中国股市”。毕竟如果是在1929年顶部进场的话,到1954年才回本,这中间已经隔了25年,一代人的时光。

1929年盛赞美股“永恒高地”的耶鲁大学费雪教授,晚年过得凄惨。他被税务局追税、被债主追债,为了还债被迫变卖祖产。最后还是耶鲁大学把他的房产买下来,再租给他,才使得费雪免于流落街头。

一代悲天悯人的经济学家,就是在这样的晚年中,从未停止对大萧条的思考。他在1932年(65岁)写出了《繁荣与萧条》的举世大作,也因此成为人类经济学永恒的丰碑。

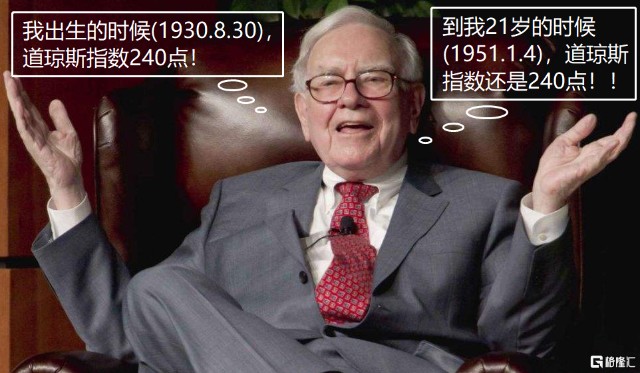

另一位与大萧条相关的人物,自然要提到巴菲特。

巴菲特生于1930年8月30日,正是1929年股灾之后第一波反弹见顶的前十天。美股的萧条与低迷,伴随着巴菲特的幼年、童年和青年。直到1951年1月,道琼斯指数才回到240点,巴菲特出生时的点位。

然而巴菲特此后的一生,注定与股票结下不解之缘,成为人类最伟大、最牛逼的投资大师。

是股市多变?还是人生无常?

5

当然,每个人有他的生命周期,股市也有自己的规律与轮回。

在经济高速增长的周期,股市承担融资功能;经济增速回落,居民财富增加,股市转变为投资工具。从融资到投资,从“吸富”到“创富”,有一个重要的转变。

1929年的美股,1973年的港股,以及2008年的A股,是股市作为融资工具,作为“吸富”工具发展到极致的结果。当然,其中叠加了人性的贪婪与投机,就会更加剧烈。

2007年买入中石油的人们,想着“子孙吃喝不用愁”,结果却是把套牢的股票一代代传下去。如果将来新能源大行其道,中石油恐怕永远也回不到2007年的高点了。

因此,投资不是投机。坚守长期主义,留有安全边际,这些在投资中的常识,就好比做人的底线。只要触碰甚至越过它们,就会遭到惩罚。

6124点,高高的山岗在上面,十三年前。今天,站在这个山顶向下望去,风悲日曛、兽铤亡群。

我对着风呼号:当年的朋友们,你们在哪里,你们还好吗?