又一券商被列入黑名单!申港证券半年内不得参与新股网下配售,自营受创,今年风控频亮红灯

财联社(上海,记者 刘超凤)讯,继红塔证券之后,申港证券自营账户也被列入限制名单,为期半年。

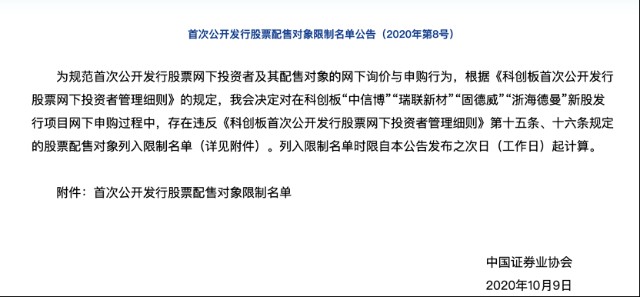

根据中证协10月9日公布的年内第8批《首次公开发行股票配售对象限制名单》,申港证券将在6个月内不得参与科创板及主板、中小板、创业板首发股票网下询价。

从科创板新股“中信博”“瑞联新材”“固德威”“浙海德曼”的网下发行配售结果看,申港证券遭罚排除了弃购的原因。

此前也发生过类似情况,红塔证券今年因科创板弃购也被列入限制名单,6个月内不得参与科创板及主板、中小板、创业板首发股票网下询价,直到2021年3月7日。而银河证券去年曾对天准科技弃购1.63亿元,而被限制账户打新半年。

申港证券自营账户被限制六个月

10月9日,证券业协会再次公布IPO配售对象限制名单公告。根据公告,证券业协会决定对在科创板“中信博”“瑞联新材”“固德威”“浙海德曼”新股发行项目网下申购过程中,存在违反《科创板首次公开发行股票网下投资者管理细则》第十五条、十六条规定的股票配售对象列入限制名单。

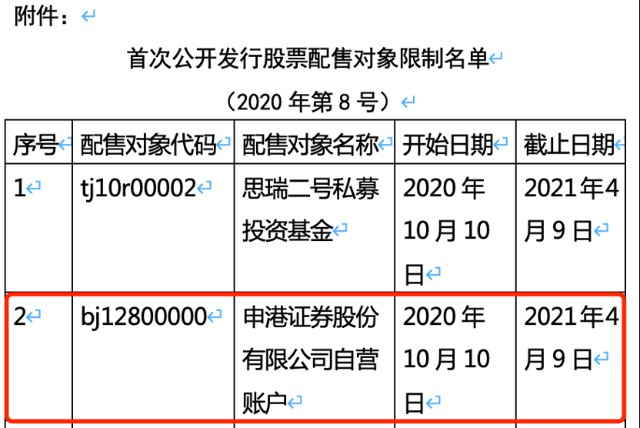

这批限制名单包括申港证券自营账户、量化私募灵均投资多个私募账户、西藏信托等等,时限从2020年10月10日至2021年4月9日,长达半年。

此前,红塔证券曾因科创板弃购而遭罚。9月7日,红塔证券自营账户就被列入限制名单,时间从2020年9月8日至2021年3月7日,同样是半年时间。当时根据科创板股票赛科希德公布的发行配售结果,按照红塔证券自营账户应申购的650万股计算,公司应缴纳约3.27亿元,而红塔证券实际申购的数量为0。

申港证券本次被罚却不是因为弃购。根据上述四只新股的网下申购结果,申港证券获配中信博4052股、瑞联新材2462股、固德威2462股、浙海德曼950股,获配金额分别为17.10万元、28万元、28万元、3.15万元。除了中信博被思勰投资弃购外,其他三只新股均无弃购现象。

对于申港证券遭罚的具体原因,暂且不得而知。而根据《科创板首次公开发行股票网下投资者管理细则》第十五条规定,网下投资者及相关工作人员在参与科创板首发股票网下询价时,不得存在下列行为:

(一)使用他人账户报价;(二)同一配售对象使用多个账户报价;(三)投资者之间协商报价;(四)与发行人或承销商串通报价;(五)委托他人报价;(六)利用内幕信息、未公开信息报价;(七)无真实申购意图进行人情报价;(八)故意压低或抬高价格;(九)没有严格履行报价评估和决策程序、未能审慎报价;(十)无定价依据、未在充分研究的基础上理性报价;(十一)未合理确定拟申购数量,拟申购金额超过配售对象总资产或资金规模;(十二)接受发行人、主承销商以及其他利益相关方提供的财务资助、补偿、回扣等;(十三)其他不独立、不客观、不诚信、不廉洁的情形。

其中第十六条规定,网下投资者参与科创板首发股票网下报价后,不得存在下列行为:(一)提供有效报价但未参与申购或未足额申购;(二)获配后未按时足额缴付认购资金及经纪佣金;(三)网上网下同时申购;(四)获配后未恪守限售期等相关承诺;(五)其他影响发行秩序的情形。

申港证券投行、经纪业务较突出

申港证券于2016年3月14日获中国证监会批复设立,并于同年10月正式开业,总部位于上海自贸区,系国内首家根据CEPA协议设立的合资全牌照证券公司。公司由3家香港持牌金融机构、11家国内机构投资者共同发起设立,其中港资股东持股比例合计为29.32%。

截至2019年底,申港证券分别设有18家分公司和4家证券营业部,共有员工752人。申港证券的主要经营范围是证券资产管理,证券经纪,证券承销与保荐,证券自营,证券投资咨询,与证券交易、证券投资活动有关的财务顾问,股票质押式回购,受托管理保险资金等业务。

今年以来,申港证券全资设立的另类投资子公司申港证券投资(北京)有限公司成立,5月申港证券获准开展受托管理保险资金业务。

根据2019年年报,截至2019年12月31日,申港证券总资产94.75亿元,货币资金、交易性金融资产和买入返售金融资产占比96.62%,公司资产质量优良,变现能力强,流动性覆盖率为1,415.52%,持续符合相关监管规定。

从各业务情况看,申港证券的投行、经纪、资管业务比较显著。投行业务的债券承销总金额为200.31亿元,同比增长173%,行业排名44位。其中,公司债承销金额154.17亿元,行业排名41;ABS承销金额46.14亿元,行业排名52。

经纪业务方面,在2019年全年客户突破2万户,客户托管总资产276.58亿元,客户纯交易性资产88.28亿元。资管业务方面,截至2019年末,公司资管总规模577亿元,主动管理规模约480亿元。

虽然申港证券没明示2019年自营业务的收入情况,但“跟进科创板打新策略”,实现了收益的稳定增长。如今A股网下打新受限,可见将对申港的自营产生影响。

申港证券合规“亮红灯”

与此同时,申港证券今年已多次被罚,内部合规风控频“亮红灯”。

2020年4月21日,申港证券作为财务顾问方因未发现博天环境应当披露而未披露的重大事项,相关尽职调查工作与质控内核工作存在不足,被上海证监局出具警示函措施。

2020年7月29日,上海证监局发布了对申港证券的两张罚单,直指入股股东的投资资金非自有资金、系从其他企业借入。

在上述事项上,申港证券未对入股股东做好尽职调查,违反了《证券公司股权管理规定》(证监会第156号令,以下简称《规定》)第十八条的规定,导致公司入股股东出现违反《规定》第十六条第(一)项、第二十二条第二款规定的情形。

根据《证券公司股权管理规定》第二十二条第二款规定,证券公司股东应当使用自有资金入股证券公司,资金来源合法,不得以委托资金等非自有资金入股,法律法规另有规定的除外。

上述处罚涵盖两项,一是对申港证券采取责令改正的行政监管措施,此外,上海证监局要求申港证券应在收到决定书之日起3个月内完成整改,并提交书面整改报告;二是对直接责任人董事会秘书刘俊红采取出具警示函的行政监管措施。