雪肌精、雪花秀背后的丽人丽妆香不香?

作者 Mashimaro

数据支持 勾股大数据

来源 格隆汇研究

9月29日,丽人丽妆正式上市,发行价12.23元,共发行4001万股,累计募资4.89亿元。截至9月30日,收盘价为19.37元,累计涨幅58.4%,市值77亿元。

从业务上看,可以和丽人丽妆直接对标的有壹网壹创、宝尊电商和若羽臣。宝尊电商涉及的品类较多,规模最大,而丽人丽妆、若羽臣和壹网壹创以美妆、个护为主,是国内三大头部美妆代运营公司。随着“线上化”成为化妆品行业主要增长动力之一,电商代运营商的地位越来越重要。

壹网壹创自年初以来,股价累计上涨41.88%,宝尊电商上市五年股价翻将近4倍,与丽人丽妆差不多同期上市的若羽臣股价累计涨幅高达90%。

其实这并非是丽人丽妆第一次申请上市。早前丽人丽妆因为业务流量过于依赖阿里系平台,业务稳定性和成长性遭质疑,首次冲关被否。时隔两年,丽人丽妆终于成功上市。除了平台单一之外,丽人丽妆是否还存在别的问题?该如何看待丽人丽妆?

01

丽人丽妆是做什么的?

丽人丽妆是一家以化妆品为主的电商代运营商,主要接受品牌方的委托,在线上开设、运营品牌官方旗舰店,实现产品的线上销售,具体包括店铺基础运营、整合营销策划、客服、仓储物流等多个环节。

简单说,丽人丽妆就是一个大型的线上化妆品批发商,不涉及生产环节,主要通过互联网运营和资源整合经验,协助化妆品品牌商分销商品。这种模式叫电商零售业务,在丽人丽妆的营收结构里占比高达95%。

除了电商零售业务外,还有另一种收入来源,即品牌营销运营服务。品牌营销运营的模式相对较“轻”,这里的“轻”指的不是资产的轻重,而是指在这部分业务承担的成本相对较小。公司根据品牌方的需求,向品牌方提供店铺建设及运营、营销推广、客服等网络零售服务,该部分业务的营收约贡献5%营收。

02

行业空间可观,营收规模同业第一

电商渠道逐步取代传统线下渠道,成为国内化妆品销售实现增长的重要引擎之一。高盛预计2019~2025年B2C线上化妆品销售年均复合增速将达到26%。

在这样的环境下,化妆品电商代运营的角色越来越重要。无论是不熟悉中国市场的国际大牌,还是规模相对较小一些品牌,他们都需要专业的电商运营服务来帮助他们加速电商渠道渗透、树立品牌形象。根据艾瑞咨询,2019年8成以上的海外化妆品品牌选择与电商代运营合作,而丽人丽妆最开始是通过相宜本草的线上代理生意起家的。

根据招商证券推测,2019年化妆品电商代运营行业规模超400亿人民币,占化妆品电商规模3成左右,预计未来三年,化妆品电商代运营规模依然可以保持25%以上的增速。

整个电商代运营行业较为分散。根据天猫公布的数据,今年上半年已注册的电商服务商数量有1000家左右,其中只有15家的年GMV规模在20亿以上。参考2019年双十一数据,全网累计GMV有人民币4104亿元,而头部5家代运营商(壹网壹创、宝尊、丽人丽妆、若羽臣、百秋电商)共实现GMV176.5亿元,其中宝尊由于涉及的品类较多,GMV有100亿,壹网壹创的GMV分别有35亿和20亿。

但化妆品电商代运营行业的竞争格局相对集中。按GMV规模计算,丽人丽妆、杭州悠可和壹网壹创三家龙头占据化妆品代运营商60~70%的市场份额。

从营收规模以及合作品牌数量上看,丽人丽妆和宝尊坐稳电商代运营商行业的龙头地位。

03

营收增长乏力

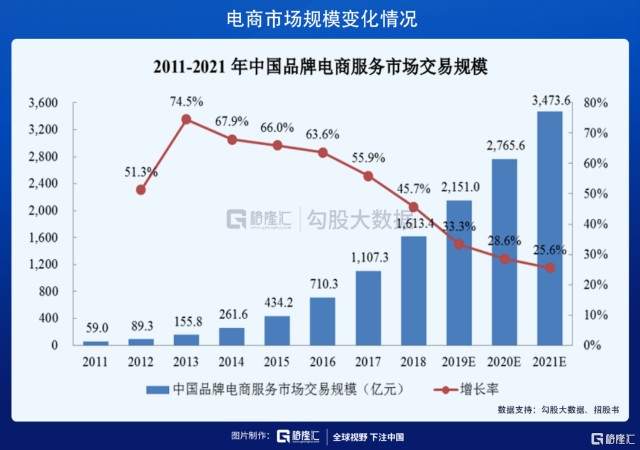

如上文描述,线上渠道的崛起带动品牌电商服务的扩张。根据艾瑞咨询,中国品牌电商服务市场交易规模从2011年的59亿元增长至2018年的1613.4亿元,复合增长率为60.42%,未来几年有望继续保持25%左右的增幅继续增长。

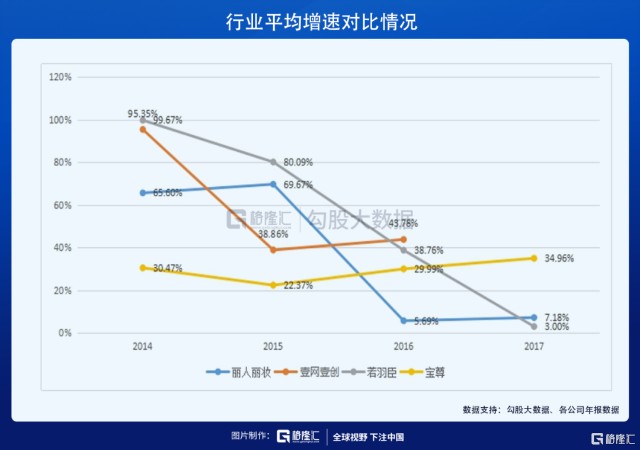

与行业平均增速相比,丽人丽妆的营收增速略显疲软。近两年电商代运营行业基本保持25~30%左右的增速,而丽人丽妆的增速分别为6%和3%。其他公司,除了若羽臣之外,营收增速基本上能保持在30~40%的水平。

为什么会出现这样的情况呢?

通过招股书可发现,近两年有一些主要的化妆品品牌中止与丽人丽妆的合作,而这些品牌在丽人丽妆的营收结构中曾经占据不小的比重。下图为2017年丽人丽妆电商零售业务前十大品牌店铺的销售收入和其营收占比。2018、2019年兰蔻、欧莱雅、美宝莲和妮维雅选择自营所以终止与丽人丽妆之间的合作关系,而这几家品牌在2017年累计贡献40%左右的营收。

虽然丽人丽妆不停地签约新的合作品牌,但这也扛不住主要品牌的流失带来的影响。而且流失的品牌相比,新签约品牌的规模以及品牌影响力都相对较小。

但遇到品牌流失的问题的并不止丽人丽妆一个。品牌商和代运营商之间互惠互利,合作共赢,但他们之间的关系并不是非常稳固。越来越多的化妆品品牌商倾向于收回线上渠道运营权,从而加强与消费者之间的联系,缩短决策链,例如珀莱雅、相宜本草以及上文提到的欧莱雅、兰蔻等。

这就突出了代运营商模式的一个关键风险因素,即与合作品牌之间的续签率。在越来越多的品牌,尤其是国际大牌选择收回电商运营权,而很多新兴化妆品品牌本身就出自电商团队(如御家汇),所以不需要电商代运营服务的情况下,电商代运营的营收成长性和稳定性难免会被打些折扣。

在从营收结构上看,丽人丽妆主要以化妆品为主,品类相对单一。相比之下,宝尊只有20%的产品来自化妆品,而壹网壹创近两年也在积极扩张产品品类,去年签约泡泡玛特、盐津铺子、君乐宝等品牌,同时借助收购浙江上佰电商切入家电家居领域。在此基础上,壹网壹创还开拓更多的线上渠道,除了天猫、京东、唯品会、小红书等,新添加了拼多多、苏宁易购等平台。而丽人丽妆渠道相对单一,基本上全靠阿里系平台。

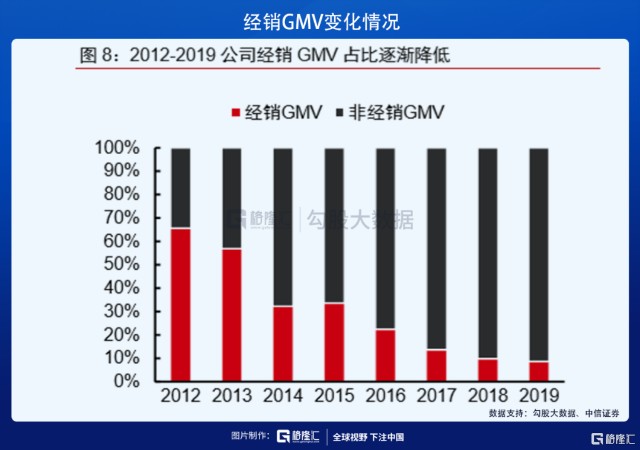

再从经营模式看,相比于电商零售占比95%的丽人丽妆,宝尊的模式较轻,2019年其非经销模式的占比高达91.3%,因此对单个品牌续约率的依赖性较低,所以营收的增长也相对稳定。

04

这种经营模式带来什么影响?

电商零售占比95%为丽人丽妆带来了什么影响?

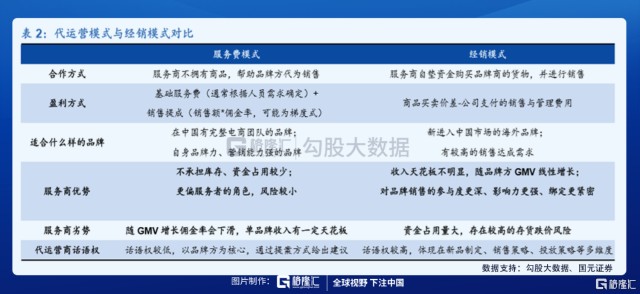

再来仔细看一下所谓的“电商零售”模式。在电商零售的模式下,丽人丽妆就是一个线上经销商,以买断的方式向品牌商采购产品,然后再通过线上品牌官方旗舰店把产品销售出去。所以在这种模式下,公司主要赚差价。

在品牌营销运营服务模式下,公司主要负责建设、运营其线上品牌旗舰店,其中店铺和货品的所有权通常归属于品牌方,公司不需要向品牌方采购货品。这种情况下,这部分营收主要由基础服务费和销售提成两部分组成。

相比之下,品牌营销运营的毛利较高。根据招股书,丽人丽妆2019年电商零售和品牌营销运营的毛利率分别为35.21%和57.05%。由于电商零售业务中占比较高,丽人丽妆的综合毛利率相对较低,2019年毛利率为35.61%,低于行业平均值。

2019年,宝尊电商经销和非经销模式业务各占一半,(47%和53%),综合毛利率为61.88%。壹网壹创线上营销和品牌管理业务占比72.75%,分销业务27.07%,综合毛利率为43.04%。若羽臣电商零售+渠道分销业务累计占比80.85%,综合毛利率为32.43%。

电商零售模式下的毛利率主要受几方面因素影响,一是公司在向品牌方采购商品时的议价能力,二是品牌方给予的返利政策,三是促销活动的力度和次数。

这个地方提到的“返利”对丽人丽妆的盈利能力带来关键性的影响。

根据招股书,2017至2019年,返利摊销对丽人丽妆带来的成本影响分别为1.52亿元,1.82亿元和2.25亿元。再对比一下同期的扣非净利润,分别为2.07亿,2.0亿和2.18亿。

这些返利摊销的影响主要体现在存货成本上。也就意味着,公司报表上显示的营收成本是已经将返利金额计算进去的。那么如果扣除这些返利的影响,公司2017~2019年的扣非净利润将变成0.55亿,0.73亿和-0.07亿元。

单靠“赚差价”的盈利空间本来就小,另外公司还得负责仓储物流、店铺运营、营销推广等一系列支出,所以最后留给丽人丽妆的利润并不多。虽然返利政策给丽人丽妆的成本造成一定的缓冲,但未来一旦返利政策上出现任何不利的变动,对丽人丽妆来说都是“伤筋动骨”的影响。

所以如果想要跟踪丽人丽妆,要看返利政策,也要看营收结构的变动,即电商零售占比的变化,这是决定丽人丽妆盈利能力主要因素。

05

结尾

参考宝尊电商(PE TTM 62.3)、壹网壹创(PE TTM 77.7),刚上市的丽人丽妆(PE TTM 27.2)和若羽臣(PE TTM 38.1)相对便宜。

电商代运营无论对于化妆品行业还是别的消费品行业而言都很重要,这也是为什么这几年资金这么追捧这些股票的主要原因。但是无论从经营模式、平台数量、经营品类上看,丽人丽妆现在都处于一个较为被动的状态,成长性和稳定性相对弱,利润空间被挤压…虽然从规模上看,公司稳坐龙头地位,但是能否成为“第二个宝尊”或“第二个壹网壹创”,可能没这么简单。

格隆汇声明:特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作建议,交易风险自担。