「道破」辟资本新干线,回归科创板的中车时代电气有多大能耐?

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

国庆假期后首个港股交易日,中车时代电气(03898-HK)在仍带着假期余温的市况下走出一波凌厉涨势,股价最高涨13.32%,报29.35港元,收报28.65港元,涨10.62%,市值336.77亿港元。

A股市场仍在假期中,港股交投并不算活跃,承接假期前最后一个交易日收市后发布的消息,中车时代电气的这波行情也算合情合理。

2020年9月30日收市后,中车时代电气与母公司中国中车(01766-HK, 601766-CN)发布公告,宣布中车时代电气于上海证券交易所科创板上市的议案已获董事会通过。

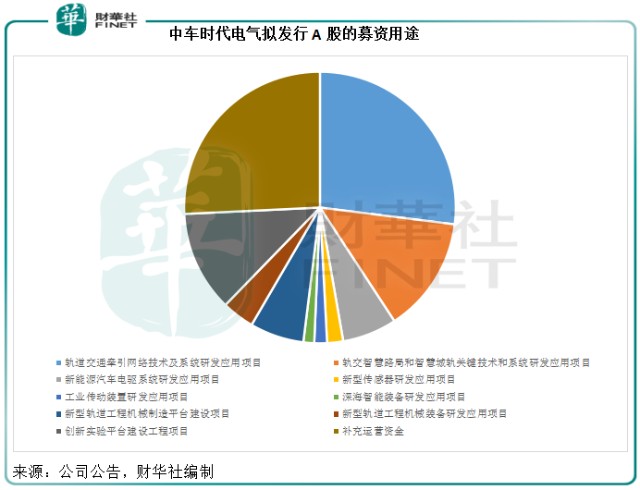

该公司计划发行不超过2.41亿A股(不超过发行完成后公司总股本的17%),在上海科创板上市,筹得的资金拟用于轨道交通牵引网络技术及系统研发应用项目、轨交智慧路局和智慧城轨关键技术和系统研发应用项目、新产业先进技术研发应用项目、新型轨道工程机械研发及制造平台建设项目、创新实验平台建设工程项目,以及补充运营资金。资金用途分布见下图。

目前,中国中车持有该公司的51.89%权益。若按此计划上市,包括大股东中国中车在内的现有内资股比重将由原来的53.44%下降至44.35%,H股的比重将由原来的46.56%摊薄至38.65%,当然具体数字以上市时的实际情况为准。

中车时代电气背景

中车时代电气成立于2005年,2006年在香港交易所主板上市。

在中国南车和北车合并之前名为南车时代电气,是中国南车主要资产株洲所的子公司,2014年南北车合并后更名为中车时代电气。

众所周知,中国中车为中国乃至全球领先的铁路机车车辆、城轨交通车辆、工程机械、各类几点设备、电子设备及零部件、电子电器和环保设备产品供应商,覆盖从研发、设计、制造、销售到技术支持、维修等全流程。

作为中国中车旗下的孙公司,中车时代电气主要研发、制造及销售轨道交通装备产品,产品包括以轨道交通车辆牵引变流系统为主的车载电气系统及地面电气装置、通信信号系统、功率半导体器件、轨道工程机械车辆等。也就是说,相对于中国中车整车生产到各种解决方案的全链条覆盖,中车时代电气负责轨道交通相关的电气、牵引装置、信号系统、半导体等相关设备的供应。此外,中车时代电气还从事轨道交通以外的产业,亦从事工业传动、新能源汽车电驱系统、海工装备等领域。

对于中车时代电气回科创板上市之猜想

受铁路基建投资放缓影响,整个铁路基建板块和相关产业股的表现一直受压。但平心而论,中车时代电气的财务状况一直维持稳健,未至于要靠融资来为其业务供血,从上图可见,有很大一部分计划资金将用于运营资金(土黄色部分)。

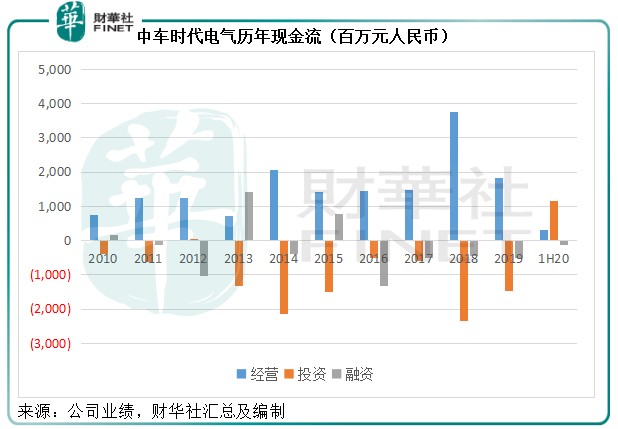

从下图可见,该公司这十年经营和投资活动产生的资金足以应付所需。

截至2020年6月30日,中车时代电气持有现金56.18亿元(单位人民币,除特别列明外下同),一年内应偿还的附息债务为6.23亿元,长期附息债务为2.31亿元,流动比率高达2.72倍。由此可见,其手头上的现金足以应付债务和短期应付款。

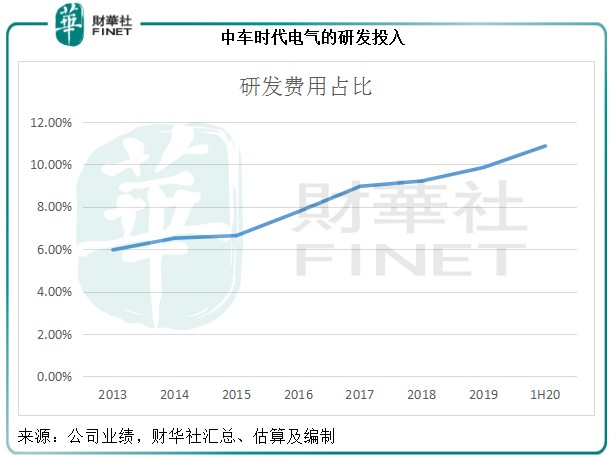

那么它回归科创板的动机会是什么?当然,对于企业,尤其资本集中型企业来说,资金从来不嫌多。中车时代电气正是如此。该公司在研发方面的投入逐年增加,2020年上半年此开支占收入的比重达到10.87%的高位水平。未来随着高端设备研发投入需求的增加,资本开支和运营开支也将不断上升。

此外,科创板这个平台给予企业非常高的估值,可为其未来的融资活动开辟理想的渠道。目前科创股同步在H股上市的股份包括:中芯国际(00981-HK, 688981-CN)、复旦张江(01349-HK, 688505-CN)、昊海生物科技(06826-HK, 688366-CN)、康希诺生物(06185-HK, 688185-CN)、君实生物(01877-HK, 688180-CN)和中国通号(03969-HK, 688009-CN)。

从下表可以看出,科创板的投资者为这些股份提供极高的溢价,所以对于长期被低估的中车时代电气来说,回归科创板上市是其价值得到重估的机会。

中车时代电气有多大能耐?

尽管这几年铁路基建以及铁路设备供应商的股价并不理想,但中车时代电气的股价一直跑赢中国中车。从下表可以看到,中车时代电气当前估值明显优于中国中车的A股和H股。

归根结底,可能与所从事的业务领域更为专业化有关,这给予其较大的灵活性扩展到其他领域。

事实上,主要从事轨道交通控制系统领域的中国通号或许可以为中车时代电气在科创板市场的估值带来启示。该公司于2015年在香港上市,于2019年科创板刚刚开通即成为首家在科创板上市的一级央企。目前,其A股股价是H股股价的1.81倍。这或意味着轨道交通系统股在A股市场的溢价颇为可观。

除此以外,中车时代电气估值也受到以下两个因素的影响。

2015年,中车时代电气收购了深海机器人业务(录得商誉5.87亿元人民币),一度令资本市场对其焕发信心,然而这两年的业绩显示此项业务并不如预期理想,所以该公司接连作出数亿商誉拨备。截至2020年6月30日,此项资产的商誉余额为2.55亿元人民币。市场可能仍然担心未来会继续录得商誉减值。

另一项是其半导体业务。该公司通过下属全资子公司中车时代半导体从事相关业务,后者早从1964年开始功率半导体技术的研发与产业化,2008年战略并购英国丹尼克斯公司,现已成为同时掌握大功率晶闸管、IGCT、IGBT及SiC器件及其组件技术的集成设计制造(IDM)模式企业,拥有芯片-模块-装置-系统完整产业链。中车时代半导体拥有国内首条、全球第二条8英寸IGBT芯片线;全系列高压晶闸管市场占有率已进入世界前三。

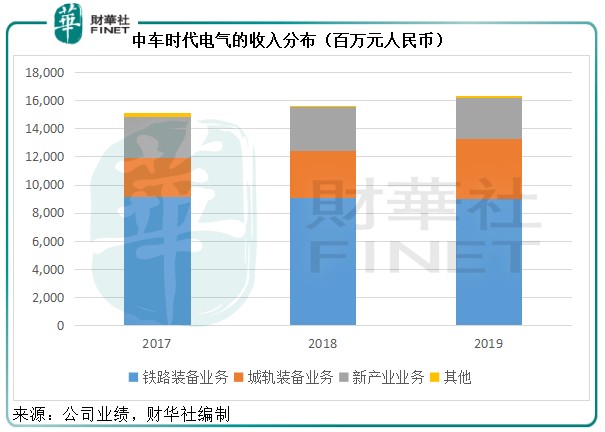

从下图可见,受铁路基建投资影响甚大的铁路装备业务占了中车时代电气2019年全年收入的一半以上,城轨装备的贡献也因应这两年地区城轨投资加速而有所扩大,新产业业务的贡献占比变化不大,不过这项业务在A股市场可能具有更大的估值憧憬空间,尤其有中芯国际的抛砖引玉,目前中芯国际的A股溢价率达到2.12倍。

截至2020年6月30日,中车时代电气的资产净值为每股19.04元人民币,约合21.73港元。H股现价28.65港元较资产净值具有32%的溢价。

根据国有资产监督管理的有关要求,发行价原则上不低于确定发行价日期时最近可用的每股净资产,以此来看,其科创板上市的筹资金额应不低于45.84亿元人民币,但具体发行价由中国证券业协会注册的证券公司、基金管理公司、信托公司、财务公司、保险公司、合格境外投资者和私募基金管理人等专业机构投资者询价确定,而这些机构投资者应会考虑科创板的估值,以及市场对于同类股份的需求来初步提供出价。从我们以上的分析来看,中车时代电气的估值在科创板应可得到向上调整。

作者:毛婷

编辑:彭尚京