重回30年巅峰!谁拯救了日本股市?

作者 格隆汇 墨羽枫香

数据支持 勾股大数据

9月28日,日本股市不经意间创造了一个奇迹。

日经500指数再度收红,收盘点位超越1989年12月历史最高点。这意味着日本股市至少一种股指超过了泡沫时代高点,“失去的30年”回来了!

2020年以来,日经500累计上涨7.7%,远远跑赢日经225下跌0.6%的市场表现。前者比后者多出275家成份股,其上涨引擎权重并没有纳入日经225。其中,疫情期间大火的Switch游戏机开发商任天堂、工业自动化系统制造商基恩士、工业自动化企业SMC Corp、家具销售商Nitori集团,分别累计上涨37%、25%、16%、29%。

不过,日经225指数最新点位还离1989年创下的38957点还有一定距离,但也从2008年低点的6994点回升到当前的23539点,累计涨幅也有228%。这比中国上证指数87%的涨幅还强不少呢!

日本股市正在重回巅峰。但过去的癫狂与失去、仍然在历史记录册中没有被遗忘,值得人们再次翻开与回味。

1

1985年9月22日,美国财政部长詹姆斯贝克尔与德国、法国、英国、日本的财政部长在纽约广场饭店秘密举行了会议,五国财政部长决定同意美元贬值,共同签定了所谓的《广场协议》。

签广场协议的五国财长,来源:网络

签署协议的第二天,美元兑日元汇率直线下跌4.3%,并在接下来的6个星期持续贬值。截止当年10月底,美元累计贬值12%。反过来,日元大幅升值,吸引了一大批海外资本涌入日本,其股市、楼市犹如海绵一般疯狂吸水。

1986年,日本股市快速进入大疯牛状态。日经平均指数从1月初的13000点,仅仅用了22个月,便快速攀升至26000点以上,翻了一倍有余。

1987年10月19日,全球股市遭遇“黑色星期一”,纳指暴跌超11%,前后10多个交易日(10/6-10/28)累计下跌35%。日经225当日小跌2%,20日暴跌15%,后大幅反弹,折腾了一段时间,并没有阻碍大牛市的步伐。

1988年,日本股票市场总市值高达477万亿日元,第一次超越当年GDP总额的387万亿日元。后来,股市又暴涨了1年,于1989年12月29日见历史最高点——38957.44点。这是大牛市最初的3倍,总市值已经高达611万亿日元,为GDP的148%,远超巴菲特严重预警指标的120%。

当年,日本股市整体市盈率高达70.6倍,比2007年最高峰的上证指数(55倍)还要夸张得多。

当时的人们,有着坚定的信仰,不相信股市会跌,全社会充斥着对于财富的癫狂追逐。1990年1月3日,日本20位著名企业家对股市进行预测,一致乐观地认为1990年的股票市场会上涨至42000-48000点。

中国有句古话,上天欲其灭亡,必先令其疯狂。随着国际资本开始大幅获利回撤,日本股市调了一个历史大头。1990年10月,股指从将近4万点瀑布式下探至2万点,股市总市值蒸发了270万亿日元。

不仅如此,日本债券市场、汇率市场同样大幅暴跌。紧接着,日本房地产大泡沫轰然破灭,在1991年见顶,然后用短短三个月时间,房价就跌去了70%。

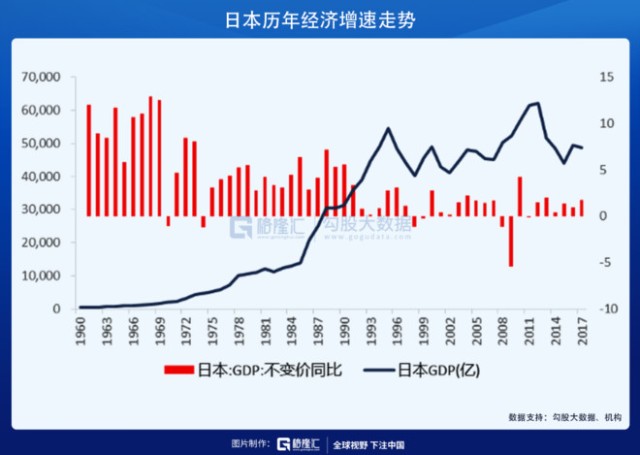

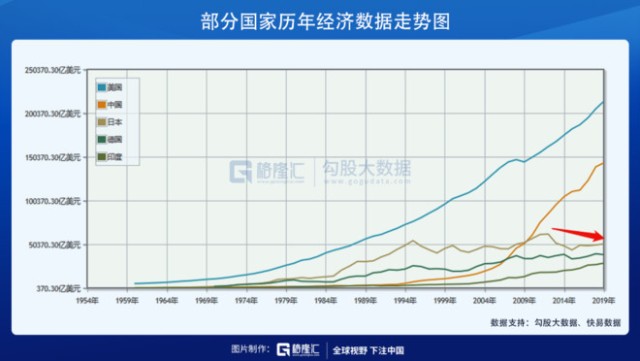

风险资产大破灭,居民财富被洗劫,消费从此萎靡不振,经济开启大萧条模式。1990-2000年,日本经济平均增长率下滑至1.4%左右,2001-2010年,更是进一步下滑至1%以下,GDP总量维持为5万亿美元左右。2010年,我国经济总量超过日本,位居全球第二,如今日本仅为我们的三分之一了。

一场从60年代到90年代的股市、楼市大盛宴,再到惨遭破裂。日本失去了30年,被历史开了一个大大的玩笑。

2

日本股市从1990年下跌,一路跌了18年,并于2008年10月见底6994点,从历史最高点回撤将近80%,整体市盈率被打到了不足10倍。

最近10年,日本股市却爬出了泥潭,日本500指数率先突破历史新高。凭什么?要知道,日本经济依旧萎靡不前,只有修复,没有什么增长。2018-2019年经济增速分别为0.79%、0.65%,2020年二季度环比年化下降27.8%,创下了二战以后的最大单季度跌幅。

日本全社会需求低迷,通缩问题一直无法摆脱。最近5年,通货膨胀率均在2%以内,多数时候处于1%以内的低位水平。

中长期而言,股市的走势是由宏观经济基本面和货币政策合力决定的。日本经济这些年没有起色,股市却爬出泥潭,那么一定是货币政策上有很大的动作。

2010年10月,日本央行时任行长白川方明宣布实施新的全面货币宽松政策CME,包括35万亿日元的资产购买计划。

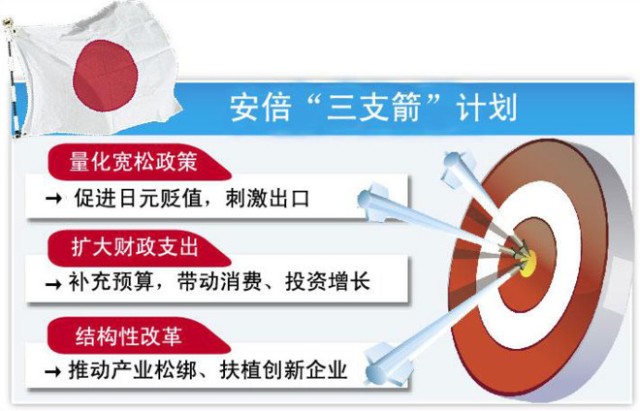

2012年12月,安倍第二次组建内阁,没有再在政治目标上高谈阔论,他非常形象地将自己的取消金融限制、扩大财政支出、结构性改革三个目标比喻成“三支箭”。其中,非常重要的“一支箭”就是量化宽松的金融政策。

来源:网络

2013年,日本央行追随安倍经济学,正式推出了量化和质化宽松政策(QQE),宣告日本进入无限期、开放式超宽松政策时期。

一路颠沛流离,安倍经济学始终围绕大幅宽松的货币政策。日本利率一路下行,当前基准利率为-0.1%。另外,10年期国债收益率早于2016年初下滑至零利率以下,最近4年均维持在零利率的水平。

日本实施了整整10年的量化宽松政策,其中非常重要的手段之一就是央行直接入市购买ETF资产。

2010年,首轮购买ETF规模上限为4500亿日元,购买范围为跟踪TOPIX和日经225指数的ETF。在此后2年时间内,央行先后4次修正ETF购买计划,将上限提高至2.1万亿日元,计划终止时间不断延长。

2013年QQE之后,设定ETF购买规模为每年1万亿日元。2014年,直接大幅提升到了3万亿每年。2016年,为了对应英国脱欧,又将3万亿提升到6万亿每年。2018年,央行还调整了ETF购买计划结构,并可以根据市场波动择机买入不同金额。

今年3月,日本股市遭遇重挫,短短1个月时间大盘指数下跌30%,日本央行累计购买的ETF总计亏损2-3万亿日元,是近40年首次大幅亏损。

3月16日,央行召开会议,紧急宣布加码货币宽松政策以支撑经济,应对疫情冲击,其核心是ETF购买目标提升至每年12万亿日元,又再度翻倍。

接着,日本央行又开始买买买。3月17日购买1216亿日元,19日、23日、26日每日均购买了2016亿日元,仅4日累计购买7264亿日元的ETF,3月份累计至少购买了1万亿日元。

数据统计到今年9月20日,日本央行持有股票ETF的金额为34.11万亿,占到了总股票ETF的86%以上。要知道,日本养老金规模为161.8万亿元,大致40万亿投资于国内股票市场。如果按照当前购买ETF的速度,日本央行2020年就有望取代养老金成为日本股市最大的股东。

央行不断购买ETF,早在2019年一季度已经是全市场50%上市公司的前10大股东,并且成为了欧姆龙、日本电产等23家日本著名大公司的最大股东。

谁拯救了日本股市?

持续10年的无底线放水,叠加日本央行不断入场购买资产撑市,终究还是扭曲了日本股市。

3

在新冠疫情之前,日本经济已经是负增长了,出现了危机的端倪。今年春天,日本遭遇新冠疫情黑天鹅,二季度经济按年率暴降27.8%,创下65年最差。

当下,日本疫情仍在肆掠,每日新增确诊数量与4月份大致相当,令经济雪上加霜。另外,前不久,安倍晋三因为身体原因辞职卸任,均给日本经济带来非常大的不确定性。

如此经济基本面,日本股市却已基本回到疫情之前的高位水平,大幅反弹超过40%。9月以来,全球主流市场均有不小跌幅,就连纳指一度深跌10%,日经225仍然坚挺,不断上涨创下近来新高。

再看估值水平,日本股市已经来到了一个比较危险的地步了。据Wind,日经225整体动态PE已经高达37.7倍,创下10年新高,而估值中位数仅为20倍。

不过上半年,日经225指数成分股利润断崖式下跌,会有一定特殊性。即便按照2019年总利润进行还原,大致计算为24倍,仍然处于估值危险区间以上。但事实上,新冠疫情肆掠,日本经济实实在在大幅衰退了,想要回到疫情之前,怕又是好多个年头了。

故,当前的日本股市存在不小的泡沫,越往上涨风险敞口越大。1989年的故事,过去了30多年了,但似乎离我们又很近。

—— 本文作者介绍 ——