美股IPO狂潮:梦回1999

2020年,许多企业都在苦苦挣扎,数百万美国人失去了工作。但意外的是,今年有可能是美股IPO市场有史以来最火爆的一年。

Dealogict数据显示,截至9月底,今年在美股通过IPO募集的资金已接近950亿美元。这已经超过了自2000年科技泡沫以来,除2014年之外,所有其他年份的总和。2014年的IPO融资960亿美元,其中超过25%的资金来自阿里巴巴。

投资者对这些新上市公司趋之若鹜。2020年新上市公司的股价较原始股价平均上涨24%。

IPO市场的表现与美国经济状况的分歧从未如此之大。

新冠疫情大流行导致企业经营业绩大幅下滑,将失业率推至历史最高水平。

但本次疫情也为经济带来了结构性的转变。随着每个人在工作、学习和日常交流中越来越依赖科技技术,提供相关服务的公司的市值也相应地被推高。由于低利率限制了债券等传统上安全的投资的回报,投资者们正在想尽一切办法赚钱。

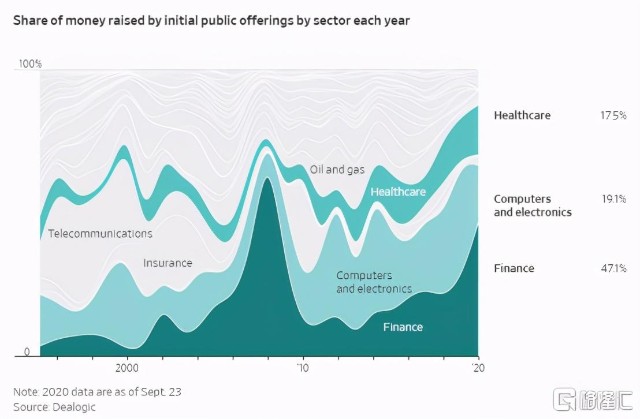

今年IPO的公司主要可以分为三类,分别是医疗保健、科技以及最新流行的“空白支票公司”(Blank-check Companies)——这些空壳公司的唯一目的就是收购一些私有企业并将其上市。Dealogic数据显示,这是自2007年以来IPO市场最集中的一次。2007年金融危机爆发前,大量银行和贷款机构新股涌入市场。

据统计,年初至今已有超过235家公司在美国上市,有望创下2000年439家公司上市以来的最高水平。Airbnb和Palantir Technologies 也将加入IPO的行列。

就连巴菲特也加入IPO市场,他通常不会投资初创公司。巴菲特的伯克希尔哈撒韦公司斥资约7.35亿美元购买了数据仓储公司Snowflake的股票。该股在9月16日首日交易中收于每股逾250美元,是IPO价格的两倍多,成为今年规模最大的科技股IPO。

与几年前相比,IPO市场的状况出现了巨大逆转,当时许多风险投资家和首席执行官都认为IPO几乎要完蛋了。所以,企业更倾向于在私募市场筹集巨额资金,保持私有可以让初创公司避免监管披露的麻烦,也可以让它们不必对公众股东负责。

在观察了优步和Lyft的情况后,企业开始越来越担心自己的私有化时间过长。而公开投资者也在奖励那些在私募市场上不太可能获得高估值的高增长公司。现在各大公司都在努力抓住最后的机会,争取在强劲的增长轨迹放缓之前上市。

上市过程也在发生变化

自上世纪80年代以来,上市过程基本保持不变。但现在除了传统的“交叉融资轮后再IPO”外,出现了更广泛、越来越被广泛接受的替代方案。

今年空白支票公司作为传统IPO的替代品出现了爆炸式增长,占今年IPO融资总额的40%以上,而过去10年这一比例平均为9%。

还有另一种方法是通过直接上市的方式上市,也就是将员工和投资者的现有股票在公开市场上挂售,这样他们就有可能将手中的股份套现。这样一来,企业就可以避开巨额承销费,但这种办法也使他们无法筹集更多资金。

在此之前,只有两家大公司通过这种方式上市,即Spotify Technology SA和Slack Technologies。Spotify在上市后的前两年里,大部分时间其股价都低于上市首发价,不过现在该公司股价今年以来已经大幅飙升,但2019年上市的Slack目前仍低于上市首日收盘价。

另一家定于今年上市的热门公司Airbnb也计划在2020年进行直接上市。据知情人士透露,当疫情迫使公司高管筹集更多资金时,该公司不得不改变计划。

8月底,监管机构批准了纽交所一项允许企业通过直接上市筹集资金的提案,不过最近由于一个大型投资者团体的反对,这项提案的批准遇到了障碍,据了解,纳斯达克也提交了类似的提议。

市场变化推动了IPO的大爆发

今年早些时候,疫情导致经济封锁,私人资金变得更加稀缺,一些高管难以以自己想要的估值筹集资金。今年第二季度,在私募市场上完成所谓的下行融资(Down Rounds,即基于股价的估值与前一轮相比下降的融资)的初创公司数量急剧上升。

包括IPO市场在内的公共融资市场在3月初也曾短暂停顿,但世界各国央行的迅速行动重新启动了资金流动。标普500在3月触底后,美联储的债券购买干预帮助企业筹集了资金,散户投资者的热情押注帮助推高了大型科技公司的股价,并推高了主要股指。银行家和企业高管利用这种乐观情绪,赶出了那些计划在早春进行IPO的公司。

为了确保IPO顺利进行,企业及其银行家召集了普信集团和富达投资等机构投资者,让他们承诺在IPO之前或在IPO期间购买该公司的大部分股权。基金经理们表示,在经历了一个震荡的春季后,他们对那些往往跑赢大盘的IPO股票很有兴趣。

5月底和6月初上市的公司股价飙升,带动了今年夏天一系列新股的发行。纽交所表示,8月份通常是IPO清淡的时期,但却是2013年10月以来IPO最繁忙的一个月。

虽然这种非传统上市方法已经存在多年,但它往往没有被认真对待。过去一年,随着维珍银河控股和DraftKings 等知名公司通过反向收购与空白支票公司上市,这增强了这种另类上市方法的合法性。

即使股价下跌,这种结构往往也会给空白支票公司的保荐人带来丰厚回报。通常情况下,这些保荐人获得的股份相当于收购的目标公司IPO募集资金的20%至25%左右。

然而“空白支票”IPO也并非总是表现良好。从历史上看,许多公司的股价都低于发行价,它们达成的交易并不总是得到股东的批准。最新一代的“空白支票”保荐人表示希望可以改变这种状况。

电动卡车初创公司Nikola 就是一个很好的例子。该公司是今年最备受瞩目的通过空白支票进行IPO的公司之一,但现在却卷入了法律和股票交易方面的麻烦,美国司法部正在调查有关该公司夸大其技术的指控。目前股价大跌,但仍高于宣布合并交易时的水平。

资料来源:WSJ