外资大行在A股:进进出出三十年

有这么一份数据:截至到今年8月末,A股总市值70万亿,境外投资者通过沪深港通持有我国股市的股票市值2.0万亿元,在A股流通市值的比重是3.28%。

上述数据也说明,在过去的三十年,中国资本市场的总市值增加好几倍,而那些依附着中国金融市场的外资已经成为不容忽视的资本力量。

我们总是在吐槽:爱情就要像A股十年3千点那般不变的凄美,却没有看到外资在A股乘风破浪割着韭菜。

今天,就以时间的视角,来看看外资如何在中国成长。

01

摸着石头过河

在早期,外资更多的是国际银行,并不像现在有大对冲基金,投行,券商这么复杂。

他们在当时也仅仅只是起到新中国政府在外贸结算需要协助的作用。因为那时没有中外合资的法律、法规,没有与外商合资办企业的经验。

加拿大的蒙特利尔银行就扮演者这类角色,在上个世纪50年代末期,很多美国的小麦就是通过加拿大转运到中国。70年代末,中国进口波音747也通过蒙行进行贸易融资。更重要的是从1963年开始和中国银行建立代理行关系以及资金买卖,帮助中国出口商买断风险。

这种买断风险具有时代的特色,由于中国对外部世界市场的风险摸不准,即期信用证做不了,蒙特利尔银行提供三个月的贸易融资,将一个月的即期信用证变成三个月,买断风险。

这样,出口商就可以及早的退税和清关,节省了贷款额度和贷款时间,也绕开了贷款审批的复杂过程。

到了中国改革开放时间,实体经济的快速发展暴露出金融行业的结构性缺陷。

1986年,邓小平会见以纽约证券交易所董事长约翰范尔霖为团长的美国纽约证券交易所代表团,在接受客人赠送给他的纽约证券交易所的证章和证券样后,将一张上海飞乐音响股份有限公司的股票回赠给客人。

图片来源:网络

邓公这个举动的背后,一方面给了正在蹒跚学步的中国股市肯定和鼓励,也向外界发出了中国与股市握手”的信号。

在实体业,中国放开了怀抱,中国金融业,也在做着试探性的开放。

毕竟,当时的中国股市仍处于起步状态,在上海开设的全国第一个股票营业柜台上,飞乐音响和延中实业是仅有的两只交易股票。没有电脑,没有行情显示屏,成交价由客户口头协商,然后写在黑板上。交割、登记卡号、盖章、过户,所有的程序都是手工完成,每天的平均交易量只有数十笔。

80年代中国股市的交易方式就等同于19世纪美国交易所的样子, 而美国股市,这个时间点,则是近代历史上最长的牛市起点。

02

大跃进,大撤退

1990年,上交所,深交所两家证券交易所的成立让中国金融市场上一个台阶,这个时候,第一批进入中国的外行的眼光并不是看到股市,而是看到瞄准其他领域。

摩根士丹利(大摩)成为第一个吃螃蟹的人。

图片来源:网络

1991年,中国的商业体系依然还很原始,中国和世界其它地区的很多商业往来还是在香港进行。时任摩根士丹利亚洲区负责人韦仕华说服大摩老板:“如果摩根士丹利不能进入中国,我们在亚洲就是失败。”

此时,中国一些大型企业希望去海外上市,但国内还没有一家投资银行可以担当此任。国内一些金融领域的专家、官员希望建立中国真正的国际化的投资银行,成立合资投资银行这一方案成为不错的选择。

二者一拍即合,建设银行与摩根士丹利合资成立中国国际金融有限公司(中金),股份各占一半,注册地在北京。中国金融人此举最大的目的是学习国际上先进的投资银行技术,为中国资本市场发展树立标杆。而摩根士丹利也实现打入中国市场的需求。

摩根入华来一直协助中国企业的海外上市,同时积极瞄准机会,很快在不良资产市场吃到了来自中国最大的利润。

2001年10月,财政部、央行和外经贸部联合发布《金融资产管理公司吸收外资和资产重组与处置的暂行规定》,这项规定不到一个月,大摩通过招标,购得3个资产包总计108亿元,收购价格仅仅是7亿元。

根据当时流出的数据来看,大摩在完成这笔不良资产的处置现金回收率19%,回收费用占回收金融8.5%,摩根士丹利赚到的利润就超过100%。这条充满诱惑却又灰色深锁的河,让摩根士丹利赚的盆满钵满,也让众多眼红摩根士丹利的国际资本涌入中国。

2006年,外资入华的黄金期开始,一个是外资银行在中国的分行,转为在中国注册的“法人银行”,享受“国民待遇”,二是合资券商的大规模兴起。

以外资行为例,2007年末,外资行总资产突破万亿元,达到1.25万亿元,同比增长34.98%,占银行业金融机构总资产的比重为2.38%。

那时的金融人士感叹到:”在进入中国的前几年,老百姓对外资行这种‘舶来品’还是挺新鲜的。毕竟来自于世界上最发达、最有效率、国际化程度最高的金融体系,加上国外银行的品牌让不少顾客有种莫名的信赖感,那时候做业务较为轻松。“

但是,他们很快意识到中国业务是一块“难啃”的肥肉。因为中国的经济体制与国际的有着差别,这些外资的优势很难在中国施展。

比如国内中外合资券商除瑞银和高盛高华外,大部分只持有投行业务的牌照,较多在FICC领域具有优势的外资金融集团无用武地。而中国券商通道业务占比高,结构相对单一。

在中国经济的齿轮疯狂转动,外资在充当起润滑的角色,更多想着如何从中国人的口袋里掏出更多的现金。很快他们就把目标瞄准了股市。

2015年年中,A股沪指迎来5178.19点,这是自2007年以来的次高点,短短一年的时间,大盘指数累计涨幅近150%。然而,2015年下半年,A股开启了泥沙俱下的崩盘式行情。

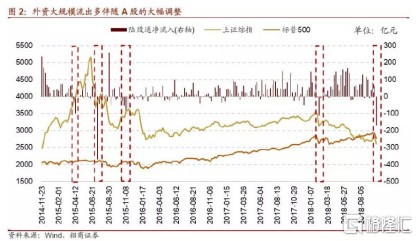

一家名为司度贸易的外资公司因做空A股巨额获利浮出水面,直接导致与其合作的中信证券、海通证券、国信证券也相继被调查,最终这三家券商被证监会罚款3.08亿元、255万元和1.04亿元,并没收违法所得。并且,外资在股市强震荡的情况下,连续大规模卖出持有股票。

在股市以外的领域,外资在金融市场的业务步步维艰,在股市,他们看到国人疯狂拿着手里的钞票涌入股市,他们却静悄悄的撤退。

外资从入华的大跃进到最后在资本市场的大撤退,中间狠狠地收割了一大波A股的韭菜,除了留给A股一片狼藉之外,也给了国内的制度设计者更多的反思和叫教训。

03

打扫屋子,迎回归

2015年所谓的杠杆牛崩盘之后,中国高层对于自身金融领域存在的问题一直在针对改善。2018年去杠杆,2019年注册制以及2020年创业板新政。

这些金融领域改革的表现,简而言之,打扫屋子,再请客。对应的,外资投资A股迎来一个“制度红利期”。

在去年,国家外汇管理局发布公告称,为满足境外投资者扩大对中国资本市场的投资需求,经国务院批准,合格境外机构投资者(QFII)总额度由1500亿美元增加至3000亿美元。同时,国家外汇管理局宣布,外资机构的投资额度限制彻底取消!

今年9月23日,在时隔近两年半后,QDII额度扩容重启。国家外汇管理局9月23日更新的审批情况显示,此次共向18家机构发放了QDII额度33.6亿美元,涵盖多类型机构。特别是此次额度发放还包括5家初次申请额度的机构。国家外汇管理局目前已累计批准157家QDII机构投资额度1073.43亿美元。

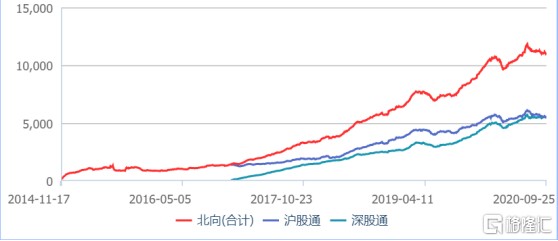

对于外资,这些政策均处于开放,欢迎的态度。在股市当中的外资,自2015年下半年开始的熊市之后也慢慢的回归,截至到当前,沪深港通累计流入资金就超过万亿元。

累计资金流向

图片来源:wind

04

小结

现在来看,外资在过去几年持续的买入中国优质股票,无论是股价还是估值,均是被推高。中国的投资者早已习惯A股外资的存在,总是感叹他们先人一步的投资判断。

殊不知,中国资本市场成立仅仅30年,外资正在用他们上百年的市场经验,在A股教我们做人。