“合并指标”乍现:几家券商股东户数悄然攀升,合并假想愈演愈烈,屡见券商遭问询合并可能

财联社(北京,记者 高云)讯,国联证券与国金证券合并计划,引爆了市场对券商合并预期的猜想热情。

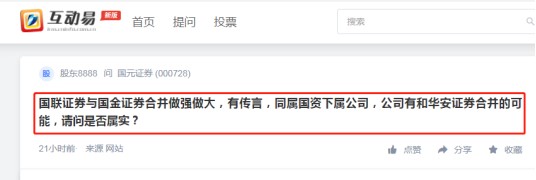

一方面,是最近几日,投资者通过互动平台向券商问询合并事项的现象增多。国元证券、国信证券、银河证券均在互动平台被投资者询问,国信证券表示没有相关并购同业其它券商计划,银河证券同样表示目前上不存在重组计划。

另一方面,多家券商股东户数攀升,这也被一些市场人士点评为”合并指标“。截至9月18日,国元证券股东户数9.66万户,较上期(2020年9月10日)增加1526户,增幅为1.60%;长城证券股东户数为8.87万户,较上期增加2878户,增幅为3.35%。

市场对券商合并的猜测主要集中在三大方向:一是控股归同一国资的券商合并预期较大,二是有特色、互补型或强强联合券商更容易合并,三是来自金融集团的整合,金融集团或借此整合旗下金融平台。

国元证券股东数增加,股价异动公告难降温

从市场反应来看,投资者对国元证券与华安证券能否合并更为关注。

国元证券股价从阶段性底部大幅反弹,作为券商合并传闻炒作的龙头国元证券今日仍有不错表现,截至9月23日收盘,国元证券收涨4.49%,盘中一度涨停,近4个交易日上涨29.59%,最高涨幅36.39%,而这是在前日公司发布股价异动公告后发生的。

作为合并绯闻的另一主角,华安证券市场热度较小,股价涨幅相对不大,近四个交易日上涨12.67%,9月23日收跌3.65%。

此外,持有国元证券的投资者人数大幅增加。国元证券9月22日在深交所互动易中披露,截至2020年9月18日公司股东户数为9.66万户,较上期(2020年9月10日)增加1526户,增幅为1.60%。

国元证券股东户数高于市场平均水平。据Choice数据,截至9月18日A股公司平均股东户数4.83万户。全部A股公司中,25.47%的公司股东户数在3.5万~7万区间内。

投资者在互动平台上表达了高度关注,有投资者向国元证券提问了关于国元证券与华安证券合并的可能性,截至记者发稿,国元证券尚未作出回应。

9月22日晚间,国元证券发布股票交易异常波动公告显示,公司股票交易连续三个交易日内(2020年9月18日、2020年9月21日、2020年9月22日)日收盘价格涨幅偏离值累计超过20%。

国元证券表示,经公司董事会调查核实,并与公司经营管理层、控股股东沟通,现将有关情况说明如下:一是,公司前期披露的信息不存在需要更正、补充之处;二是,近期未见公共传媒报道可能或已经对公司股票交易价格产生较大影响的未公开重大信息;三是,近期公司经营情况正常,内外部经营环境未发生重大变化;四是,公司及公司第一大股东安徽国元金融控股集团有限责任公司不存在关于本公司的应披露而未披露的重大事项,也不存在关于本公司的处于筹划阶段的重大事项;五是,公司第一大股东安徽国元金融控股集团有限责任公司在本公司股票交易异常波动期间未买卖本公司股票。

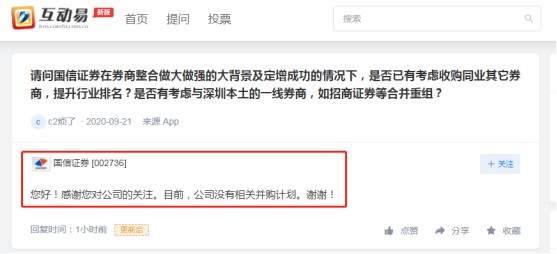

国信证券是否并购同业?无相关计划

国信证券也被投资者询问,9月21日,有投资者在深交所互动平台国信证券提问,“请问国信证券在券商整合做大做强的大背景及定增成功的情况下,是否已有考虑收购同业其它券商,提升行业排名?是否有考虑与深圳本土的一线券商,如招商证券等合并重组?”

国信证券于9月23日在互动平台回应投资者时表示,目前,公司没有相关并购同业其它券商计划。

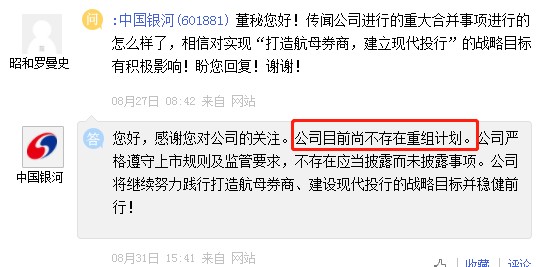

今年以来,投资者对券商合并关注热度一直居高不下,包括合并绯闻不断的中信证券与中信建投,此外,银河证券也被投资者询问。

8月31日,银河证券在上交所互动平台表示,公司目前上不存在重组计划,公司将继续努力践行打造航母券商、建设现代投行的展露目标并稳健前行。

长城证券股东数增加3.35%,户均持股25.43万元

投资者在券商股的“躁动”并不只是发生在国元证券。长城证券2020年9月22日在深交所互动易中披露,截至2020年9月18日公司股东户数为8.87万户,较上期(2020年9月10日)增加2878户,增幅为3.35%。

长城证券股东户数高于市场平均水平。根据Choice数据,截至2020年9月18日A股上市公司平均股东户数为4.83万户。全部A股上市公司中,25.43%的公司股东户数在3.5万——7万区间内。

券商合并类型的三大猜测

市场对券商合并的猜测,主要集中在三个方向。

第一类猜测是控股归同一国资的券商合并预期较大。

国元证券成为本周以来涨幅最大个股,与国元证券与华安证券同属于安徽国资委以及市值大小有关。

国元证券控股股东为安徽国元金融控股集团有限责任公司,直接持股21.43%;华安证券控股股东为安徽省国有资本运营控股集团有限公司,持股比例为25.10%。两家券商的实控人均为安徽国资委。

国元证券总市值426亿元,流通市值330亿元;华安证券总市值327亿元,全流通。

“作为地方国资平台,不合并只能将来被合并。”有投资者如是称。

(总市值数据为截至9月23日上午收盘)

第二类猜测是有特色、互补型或强强联合券商更容易合并。

市场此前对中信证券与中信建投的合并猜测则是“强强联合”类型,但也与此同时遭到上述两家券商多次澄清,能否合并尚未可知。

中信证券与中信建投多次争夺券商市值一哥,截至9月23日上午收盘,两家券商总市值分别为3925亿元、3858亿元。

中国证券业协会公布的证券公司2020上半年业务数据显示,投行业务方面,中信建投与中信证券投行业务净收入分居行业前两名,该收入分别为19.65亿元、18.00亿元;经纪业务方面,中信证券较中信建投更强,中信证券今年上半年经纪业务净收入31.06亿元,中信建投为18.49亿元,二者分居行业前两名。

此外,“中信证券+广发证券+同花顺”的猜测者认为,互联网券商优势或将给相关传统券商带来巨大的获客优势。

第三类猜测是来自金融集团的整合,以及金控公司准入制的实行。

有计划集齐金融牌照的金融集团,为达成混业和协同优势,或将对私企控股券商出手,此外,金控公司准入制的实行,部分大集团有可能借此整合旗下金融平台。

9月13日,国务院发布了《关于实施金融控股公司准入管理的决定》,经党中央、国务院同意,央行发布了《金融控股公司监督管理试行办法》。《准入决定》和《金控办法》这两个文件是基于近年来我国金融控股公司发展的现状,相关部门为规范金控公司经营管理、防范风险、促进经济金融良性循环而制定的,它们的颁行标志着我国对金融控股公司开始实行准入管理。

“中信证券+广发证券+中信银行”的猜测认为,目前实施金控集团准入制,中信集团很可能借此整合旗下金融平台。

广发证券没有控股股东和实际控制人,公司股东吉林敖东、辽宁成大和中山公用20年来均一直在公司前三大股东之列(不包括香港结算代理人,香港结算代理人所持股份为H股非登记股东所有)。

对于涉及银行相关的券商之间整合,市场预期并购难度较大,包括光大证券(光大银行)、中银证券(中国银行)、招商证券(招商银行)、平安证券(平安银行,但对银证混业则有一定预期。

机构:未来券商收购或合并案例将会不断涌现

华西证券研报称,未来券商收购或合并案例将会不断涌现。合并既有“强强联合”,“强并弱”,也会有中小券商之间的抱团。除了股东层面推进的整合,市场化并购中民营系券商可能会成为重要的合并标的。

受益标的包括具备并购整合预期标的中信系中信证券、中信建投;汇金系中金公司、申万宏源、银河证券;同属浙江国资的浙商证券、财通证券;同属江苏国资的华泰证券、东吴证券、南京证券;同属北京国资的第一创业、首创证券;同属安徽国资的国元证券、华安证券。此外锦龙股份旗下东莞证券、中山证券;股东陷入债务危机的方正证券;民营系太平洋证券、华林证券有较大概率成为被并购标的。

光大证券研报称,通过并购增厚公司实力是行业向资本中介业务转型下的可行方式。回顾我国证券行业四波并购整合浪潮以及国内外龙头券商的成长史,可以看到通过并购整合,券商能够拓展区位布局、延长业务链条、突破发展瓶颈,中信证券即是从中型券商起步,抓住机遇通过多次并购逐步锁定龙头地位。因此,在新一波并购整合时点,通过并购突破重围向上晋升或是券商实现整体实力迅速增强的有效方式。

光大证券认为,从交易方式上,吸收合并与控股合并是两个常见选择:吸收合并指的是 两家券商合并成一家券商,只保留一个法人资格;控股合并:两家券商均保留,仅股权关系上达到一家券商控制另一家券商的合并形式。吸收 合并控制程度更强、有利于整合双方资源、减少重叠、降低管理成本和 交易成本,发挥整体优势,提高企业运作效率;控股合并法律程序相对 简单,可以保留部分牌照资源,有利于资产、业务及人员的平稳过渡。