经济向好,股市向差

作者 格隆汇 汉阳树

数据支持 勾股大数据

730政治局会议后,我曾经担忧出现黑8月,结果黑8月没有,黑9月倒是正在路上了。虽然从指数看,可能还不怎么觉得,但板块看,不少板块是真的很惨,剁去二三十个点不在话下。当然,9月可能是金融三傻最幸福的时刻,不跌就是赢。

还有6个交易日就是国庆中秋了,上周六问了几个朋友,都是打算节前减仓,而从这周表现来看,当大家都这样想的时候,第1天就开始挨锤子了,第2天又锤了,会不会锤到节前最后一个交易日,不好说,数日子,还有6天。

一般来讲,投资者为避免国庆中秋期间的流动性被锁,往往会选择节前减仓,或者也不急着加仓。所以,从这几天看,成交量比较靡,这个时候风吹草动,很容易引起比较大的波动。所以,明天谁会挨锤子,看临近收盘或者盘后的敏感信息,投资不易,互相勉励。

上个周末,满屏刷的是国联收购国金的利好信息,其实券商合并就那样,国内券商估值,尤其是小券商都不便宜,而这种级别的合并也不会带来太多增量收益,所以情绪影响大于实质影响。上个周末真正重要的信息,我个人看来是,是这条:

这条资讯,透露两个信息,一个是经济,一个是宏观政策。

1

经济边际向好

今年一季度GDP下滑了6.8%,二季度增长了3.2%,按马俊的预计,四季度将恢复到6%。很明显,这是一个边际不断向好的基本面。

当前已经公布的经济数据也支撑这一观点。

像发电量,8月同比增长了6.8%,为年内最高单月增速,虽然不同月份看还是有些波动,但大方向是在改善中。

工业增加值8月同比增长了5.6%,也是年内最高增速,逐月在改善。

现在细看一下谁在为经济边际向好做贡献。经济有三驾马车,消费、投资和出口。

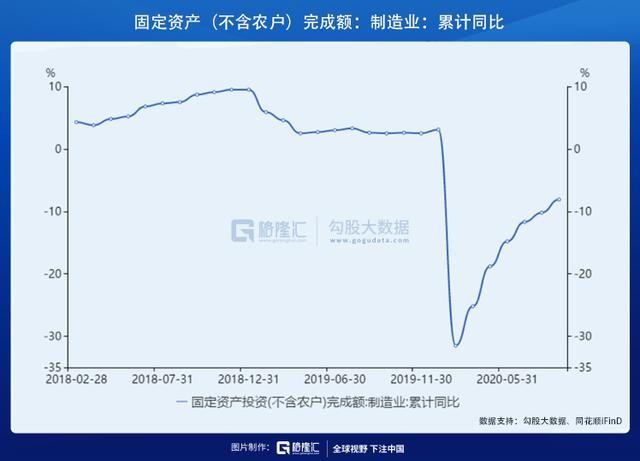

先看投资,逐月改善相当明显,预计9月累计同比应该就转正了。固定投资里有两块占比比较重,分别是基建和房地产,两块占固定投资比重超过40%。

挑大梁的继续是地产,地产投资在6月累计同比就已经转正了,8月累计同比达到了4.6%,表明房地产投资按月在加速。基础建设投资也持续发力,到8月,累计同比增长了2%。

固定投资里还有块制造业,涉及的行业比较多,整体也占到总固定投资30%左右。制造业的固定投资也在改善中,但不尽如人意,8月累计同比仍然下滑了8.1%。也可以理解,疫情导致的不确定性,自然让人会暂缓投资。

然后看消费,这个我们选的评价指标是社会消费品零售总额,报复性的消费没有,但逐月在改善是事实,8月的社零同比已经转正。

这里面尤其要提的是汽车零售总额,7月8月都很猛,两位数的增长。因为汽车属于大额消费,消费者往往要对未来更有信心时才会支付,从汽车零售来看,疫情所破坏的居民资产负债表已经开始修复了。

从政府的税收来看,今年多数税项是下滑的,但个税同比却是有所增长,这也表明就业可能没有大家想象的糟糕。当然,换个角度看,也可能是疫情对低收入群体影响更大,这部分人可能不需要交税(工资在5K以下)。但总体来说,群众的消费力是还在的。

最后就是出口,可是因为海外的生产力被疫情破坏太严重了,我们的出口很好,7月同比增长了7.2%,8月同比增长了9.5%,这是19年3月份以来的最高增速。

所以,整体来讲,也许经济基本面没有那么好,但确实过得去,并且还在继续改善。

2

货币边际向紧

那为什么经济向好,股市反而向差了?

这就要牵扯到另一个变量——流动性。市场涨跌的因素,最终都是捣鼓到两个变量的判断上,一个是基本面,一个是估值。而影响估值的最重要的变量就是流动性,投资者风险偏好也影响估值,但失去流动性的助力,风险偏好反转是很快的事情。

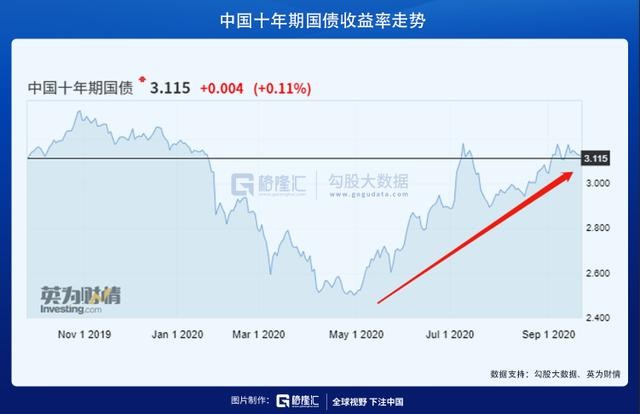

我们的10年期国债收益率从5月以来一直在持续上升中,这有对早期超跌的反弹反应,但个人看来,更重要的是,投资者对央行的失望。6月投资者期待的降准没有发生,降息也没有发生,730的政治局会议就说得更明白了。

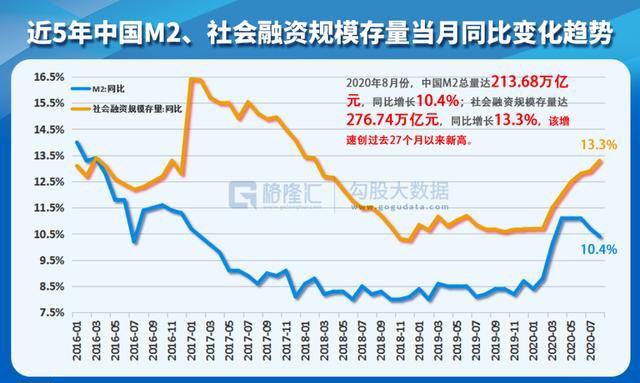

而从7月份开始,M2的增速开始掉头,7月降到10.7%,8月又进一步降到10.4%,拐点的信号是很明显。

当然,走到此时,还可以认为货币只是边际收紧,整体还是宽松的,所以要剁也是剁估值令人瞠目结舌的板块,比如半导体和疫苗。

然而上周末马俊的讲话却描述了另一种可能,他的描述是,货币政策也将在那个时候开始回归常态。

那个时候,从他所指,就是明年一季度了,这个时间并不远了。至于回归常态,细品。还不明白的话,看看今年货币政策是啥样的,回归常态就是退出今年这种情形。

这就不是边际收紧了,而是货币可能走向明显的收紧。

在中美摩擦此起彼伏之际,人民币却走得气势如虹,除开政治因素外,个人看法,也恰恰是因为投资者对双方的货币政策预期不一样。

流动性开始收缩,对股市,尤其是对估值高企的股市,绝对不是好事。

当然,也不是说股市就要暴跌。因为流动性在收,而基本面在改善。用公式更好说一些:

市值=估值*净利润

平均来讲,估值受流动性影响会下降,而净利润会上升,一来一去,股价并不一定会跌。但绝对不是所有公司的净利润会改善的,也不是所有公司的估值下降可以被净利润上升所抵消。

流动性重新走向收缩,利率会上行,实力不强的企业将享受的不是整体基本面向好带来的机会,而是成本上行压力。

回顾历史看的话,上一次M2开始往下走是2016年2月,2016年下半年经济开始改善,国债收益率也一路飙到了近4%。

这一波里,最开始的行情是分化的,优秀的公司凭借基本面的改善抵消了流动性收缩的影响,另外,当时刚经历了几波股灾,所以估值也不高。

不过,到2018年,流动性收紧走到比较夸张了,一是美联储加了四次息,二是国内各种去杠杆,所以2018年全部崩了,包括当年基本面很不错的白酒。

当下的情况,与2016年有些类似,同样经济在边际向好,同样货币可能走向收缩,但股市的位置是不同的,当前的估值比较高。

这也意味着,在应对可能将要发生的新一波货币收缩,投资者要更加小心,将自己的选股标准提高。同样一家公司,流动性宽松中,给估值可以偏乐观点,但流动性收缩中,就要偏谨慎了,哪怕是一家不错的公司,典型就是海天了。