得润电子 是冯柳的菜,但不一定是你的

作者 格隆汇 南方

数据支持 勾股大数据

上篇说完得润电子有一个“写得一手好剧本”的本事,但故事才说到2018年。

下篇就着重分析三个问题:

1,2019年是怎么亏的,能否提前避免踩雷?

2,2020年半年报是怎么做到扭亏为盈的?

3,冯柳看上了它什么?

2019年“突如其来”的暴雷

复盘暴雷的案例,最大的用处就是看看别人用过的套路,现在你分析的这家公司有没有类似的迹象,有就避开。

2019年,得润电子巨亏6.2亿,成为上市以来的“首次巨亏”。

暴雷的科目就是存货和应收账款,从财报上也很难发现一些暴雷前兆。这特征跟深圳另外一家消费电子企业“欧菲光”极为相像。

探雷哥试图总结一些“突如其来暴雷股”的一些蛛丝马迹。

上文提到,公司因为限制性股票激励有将股价维护在9.5以上的强烈动机,除此之外,2019年11月,公司引进信赢基金作为第二大股东,股份转让价也是定在9.63元/股。为保证股东利益最大化,9.5算是公司的底线。

从年报披露前的三季报披露的信息来看,并不能看到明显的暴雷迹象,但能窥见公司的主业疲软无力的状态:“收入微增0.6%,利润下滑40%、增收不增利”。

从其他财务指标来看,反而有比较好的迹象:公司的资产减值损失只有几百万的水平,比去年同期大幅下降;经营活动现金流同比增长1314%。

利润下滑40%,主要还是主业经营渐颓。但冰冻三尺非一日之寒,再往前翻翻,就发现2018年已经为暴雷埋下了伏笔。

理由如下:

1、从2018年起,公司128%的利润都是靠股权处置这类非经常性损益构成,主业经营贡献的都是负收益;2019年三季报利润下滑主因还是主业不行;

这样的话,就得仔细分析公司的主业是否存在相应的风险了。

2、公司的主业有两大财务特征:存货和应收账款占到公司总资产的50%以上。电子零部件贬值快,存货管理是挑战;公司因为跟大企业合作,应收账款账期比较长,有逾期风险。

因为存货和应收款项的资金占用影响,导致公司的净利润和经营活动现金流量净额差异较大。17年和18年,得润的经营性现金流都是负数。

3、按照这个思路,分析公司这两项重要报表科目,发现公司只有存货的资产占比在19年3季度的确高于其他季度2个百分点之外。暴雷额度最大的“应收款项”资产占比并未在资产负债表中显示异常增加。

4、整体看分析不出公司的重大财务异常,这就需要分拆公司的业务分析,才能发现更多的迹象。

这个跟欧菲光的分析思路一致。欧菲光最大的暴雷项目是存货,其次才是应收款项,应收款项在上年已经出现因为金立手机计提较大坏账的迹象,在客户集中度较高的情况下,这块坏账损失在投资者心中是有心理预期的,但它在存货上的暴雷之所以难以分析,是因为存货的披露在财报中没有分业务去披露。

但并不代表探雷之路就遇到死胡同了,思路就是“分拆业务去年报和公告中找一些业务讯号,然后再将业务讯号和财务数据表现进行对比印证”。这也是发现舞弊、证实舞弊最有力的方法。

欧菲光主要有两大块业务“触控、摄像头”,近年来,触摸屏业务因为市场竞争激烈,收入增速下滑,盈利空间开始缩窄,募投项目中也透露多项与“触摸屏”相关的业务都是释放“低于行业预期、市场竞争激烈、产品价格下降、投资额需要调减”的信号。

在上述背景下,公司分产品的毛利率中,触摸屏的毛利率反而比欧菲光的综合毛利率还要高,且呈上升趋势。

消费电子比较重要且用来“调节”利润的报表项目就是“存货、应收”。通过存货增速和收入增速比较,欧菲光近年存货的增速是要显著大于收入增速的,且按照消费电子的淡旺季规律,对单季度的存货净增加额和收入增长情况进行分析,发现“公司存货增长但收入反而是下降的”的可疑迹象。以此推断存货减值是触摸屏产品积压所致,后续公司对这块的资产剥离操作也印证了这点。

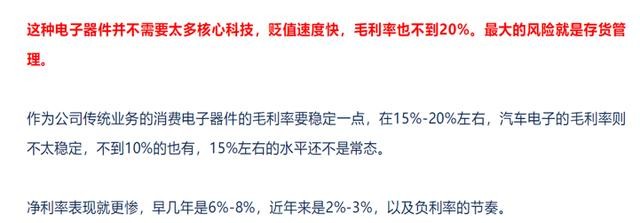

得润电子就两块主业,一块是传统的家电及消费电子业务;一块是新拓展的具有一定前景的汽车电子业务。

在前篇的分析中已经提到,家电及消费电子业务是营收增长乏力、毛利率不断下滑的迹象,新拓展的汽车电子业务还未趋于稳定,同时遇到下游汽车市场的不景气。

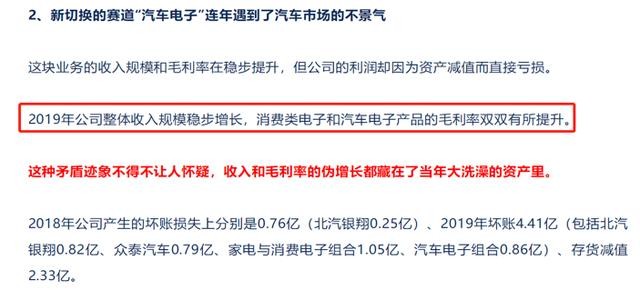

但2019年中报,逐渐走颓的消费电子的毛利率诡异地达到近年最高,汽车电气系统较上年同期增加了1.55个百分点,2019年年报,汽车电子及新能车业务较上年提高了近4个百分点,也说明三季度该业务的毛利率要比去年同期高。

得润电子汽车业务的主要承接子公司是Meta(汽车电子和新能源汽车业务)、柳州双飞(汽车电气系统业务)。下游客户都是汽车整车企业,柳州双飞的客户多是国内车企,Meta以欧系和日系为主。2019年受国产汽车行业不景气影响,国产汽车厂商“北汽银翔及其关联企业”和“众泰汽车及其关联企业”经营不善进入关停,给公司带来1.6亿坏账。

但,给公司业绩造成如此突然影响的原因主要还是公司对大客户的“迷之自信”。

前五大客户的销售额占32%-36%,前五大客户的欠款额占25%-29%,坏账计提比例只有2%。跟公司按1年内账龄计提的坏账政策一致,并未对这些大客户的坏账计提区别对待。

Meta和柳州双飞分别是在2015年、2017年收购而来,商誉原值分别是3.67亿、1.04亿。

得润在收购Meta60%的股权时,公司本身的资产负债率已经达到70%,远高于行业平均的30%,而且以短期借款为主,偿债压力大,但公司仍然采取纯现金的方式收购Meta,花了5682万欧(折合4.4亿人民币)收购,形成了3.67亿商誉。

一边纯现金收购,一边推出募资28.8亿的定增预案,其中包括5亿用来还债。这种收购和募资分离的方式被称为“晃过监管”的一种方式。

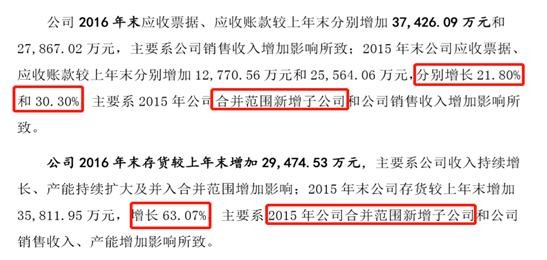

2015年收购当年,公司财报变化较大的项目包括商誉,以及应收和存货,分别同比增长27%、63%。

再看看公告中对这些报表项目变动的解释,都提到跟公司合并范围增加子公司有关。

这家子公司就是Meta,自2015年收购以来,一直都是亏损的。

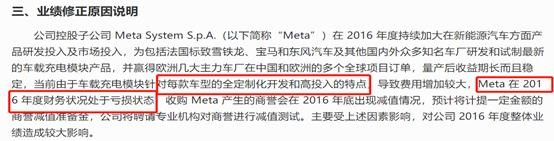

2016年-2017年,这两项指标的增长幅度也都要高于以前年度,且超过了收入增幅。2016年,期间费用也较上期同比增长50%以上,这些也是因为合并范围的增加。2016年又合并了谁呢?

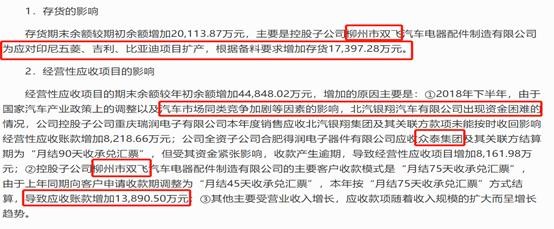

就是“柳州双飞”,根据收购当时的财报,“柳州双飞”的资产有70%左右都是应收款项和存货构成。

收购当年,公司应收账款同比增加了36%,存货同比增加了32%,同年公司的收入增长了51%;2017年,这两项指标同比增长了37%、38%,双飞本身的收入只增长了28%。

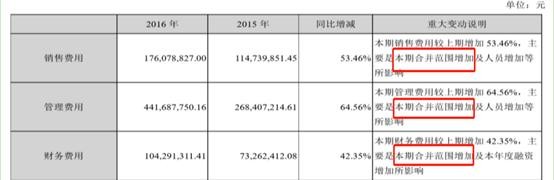

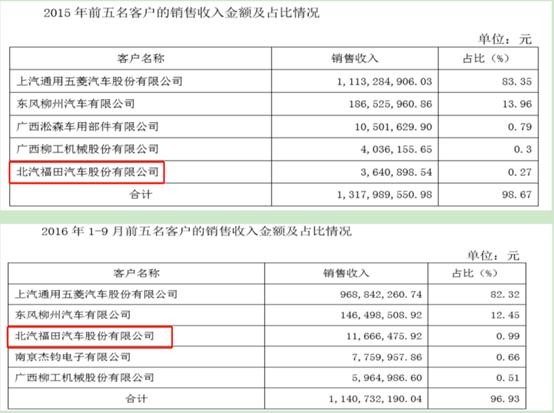

加上柳州双飞生产的汽车线束属于定制化产品,研产销都跟与汽车整车厂商息息相关。存货备多了就容易卖不出去。销售也有着有较高的客户集中度,前五名车企的销售占比达到95%以上。下游车企成了扼住柳州双飞命运的喉咙。公司的单一大客户是上汽通用五菱,销售占比达80%以上。

从2015年起,双飞的客户增加了北汽福田,收购前,北汽福田从第5大客户变成第3大客户。

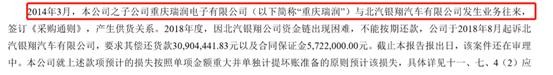

北汽福田和北汽银翔都属于北汽集团体系的公司,而上市公司本身从2014年起,就开始和北汽银翔存在供货关系,2015年,北汽福田就跻身为上市公司拟收购单位“柳州双飞”的前五客户,2018年,北汽银翔成为了公司最大的坏账损失单位。公司的坏账损失从上年的960万扩大到7587万。

除此之外,在2018年年报问询函中也有提及到一些危险信号:因为柳州双飞为应对客户项目扩产,备料增加存货,公司的存货较期初增加2亿;因为下游汽车市场环境恶劣,车企客户出现了资金困难,收款逾期导致应收账款增加。

估计2019年计提的4.41亿坏账损失中,柳州双飞的客户也有份。

综上,当公司的生产的产品具备定制化、贬值快,下游客户集中度高,收购标的财报风险较多时,主业经营出现颓势时,需要警惕暴雷。

半年报靠“非客户回款”扭亏为盈

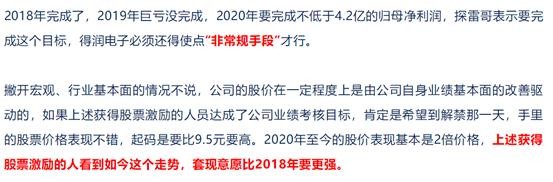

上文也提到,2020年是公司股票激励期限内业绩考核的最后1年,还有30%的股票等待解锁。而且,就公司目前的形势和业绩情况来看,要完成不低于4.2亿的归母净利润目标,得润电子必须得使点“非常规手段”。

这不,2020年中报,公司就开始用上了。

2019年公司因为4.4亿坏账损失的计提减少了利润,反之,如果把之前计提的坏账损失调回一点就能增加利润。

2020年中报,公司共计实现1.73亿净利润,其中包括公司转回了1.41亿坏账损失,给公司贡献了73%的业绩,成为当期扭亏为盈的主因。

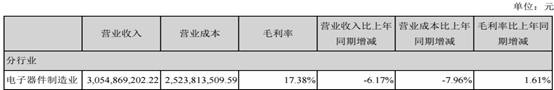

在主业经营方面,公司的收入是同比下滑6.17%,毛利率微增1.61%。

公司的坏账损失转回是什么情况呢?

不是发生坏账的车企客户回款,而是往来单位还债:其他应收款坏账转回1.23亿。

也就是说去年公司不打算对方能还钱,对借出去的这部分钱计提了坏账,今年对方还回来了,把去年计提的坏账冲回。

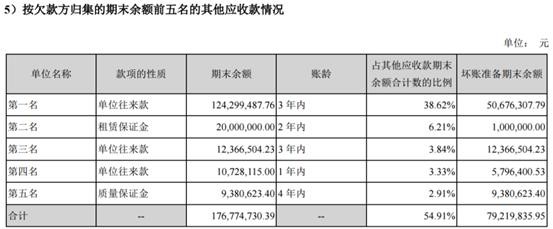

从其他应收款的余额变动情况来看,去年3.8亿,今年减少到2.11亿。

主要是单位往来款大幅减少导致。

那么这里就有两个问题,公司的这些钱是借给哪个单位的?这些钱是真的收回来了,还是公司通过调整心理预期损失率(即会计估计变更)来调回这部分坏账?

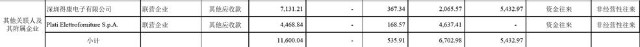

第一个问题,从2015年起,公司的其他应收款开始大量增加。新增的原因是公司提供供应链服务及合并范围(Meta)增加所致。2016年较上年同期减少主要是公司收回供应链服务拆借资金。

2015年,公司给这个单位拆借了2.4亿资金,占整个其他应收款的66%,2016年,公司在收回2.4亿资金之后又重新拆借了1.27亿,2017年继续新借1.02亿。

这个第一名基本上是属于借了还,还了又新借的节奏。

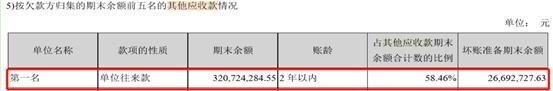

2018年,公司的其他应收款余额增加至5.11亿,公司称主要是供应链服务业务影响,第一名单位欠款3.2亿,其中还包括上年末剩余的拆借资金(2017年年报并未披露资金性质)。

该类资金拆借款项直到2019年,仍然有3.9亿未收回。2020年中报时,第一名的单位往来款收回了2.66亿,还剩1.24亿未收回。

根据2019年关联资金往来情况汇总表来看,外部单位只有对得康电子的其他应收款0.54亿,说明上述单位往来款是外部单位对上市公司的资金占用。

根据以前年报的披露,这类债务主要是供应链服务业务影响,公司近年来资金就不充裕,将资金拆借给具备“资金密集型”特点的供应链服务业务,是什么用途呢?对方又是谁?能一直占用这么久,在公司缺业绩时恰好还钱?

第二个问题,坏账的转回是否有资金回流支撑的。从现金流变动情况来看,公司的其他经营现金流流入2.93亿,也说明公司的确收回了一部分应收款项。

公司将坏账的计提和冲回都作为了经常性损益,使得公司的扣非净利润为正。

再结合公司在2020年要完成不低于4.2亿利润的考核目标,不得不让人怀疑其前期大量计坏账的合理性,以及是否存在利用单项计提来调节利润的嫌疑。

冯柳下注不代表它具备确定性

2020年中报,冯柳新进了得润电子734万股,预估进价在13-15之间,在他同期的持仓中,这个持股数量只能算上倒数几名,但被冯柳看上,就不得不说它的逻辑。

之前探雷哥也研究过冯柳持仓的人福医药,2019年Q1季度,高毅邻山1号远望基金加仓人福医药。

就人福医药这个案例来说,冯柳的择时很对:2017年-2018年,公司基本面较差,股价连续两年低迷,2019年Q1季度,高毅邻山1号远望基金加码了人福医药,之后并在1-2季度从持股1.11%一直增持至4.8%,接近举牌的比例,仅次于人福的大股东"当代集团"。2019年,人福医药的股价触底反弹。

对应公司的业绩表现来看,2019Q1季度,正是公司的核心利润出现拐点的时候。

冯柳看上得润电子,同样也是在它经历2019年的暴雷之后,2020年中报扭亏为盈的时点加仓。

可以总结为,冯柳会青睐于困境反转的股票,且都选在股价较低的位置进入,这仅仅是择时。

关于择股,冯柳的投资理念是“可预期、可展望、可想象”。在投资方法上是采取逆向投资(你不看好的情况下买入,避开大家都看好他的时候),赚估值修复的钱。

因此,在冯柳的持仓中,也曾出现过欧菲光、人福医药、游族网络、思创医惠、广汇汽车、光启技术这样的公司。

显然,处于国内汽车市场不景气+疫情影响的低迷阶段的得润电子,已经算是估值较低的新能车概念股,在家电消费电子和汽车电子领域,也各有想象空间:

1、随着5G手机、TypeC等新技术的逐步普及,手机连接器市场前景广阔;智能可穿戴设备对消费电子连接器也有需求;

2、汽车行业对于连接器的需求量较大:一般汽车需要用到的电子连接器种类有近百种,应用主要集中在发动机管理系统、安全系统、娱乐系统等方面;新能源汽车的电气化程度更高,内部动力电流及信息电流错综复杂,因此对于连接器及线束产品的需求相对于传统汽车更高;车载充电机是新能源汽车的核心零部件,市场规模随着新能源汽车市场的快速增长而扩大。

但没提到确定性,所以,探雷哥想要提醒的,汽车业务这块的Meta和柳州双飞,合计还有4.25亿的商誉在账,2019年暴雷的那些风险点依然需要跟踪关注,Meta自2015年收购以来,一直都是经营亏损;2019年,柳州双飞的业绩承诺没达标,2020年是其业绩承诺期过后的第1年,公司要在2020年完成不低于4.2亿的业绩目标,压力还是比较大的。

不知道在“股票解锁”的预期下,下半年是否还耍点“非常规”手段不?

本文作者简介