真香!这只重仓押注港股的基金,凭啥跑赢九成同行?

在过去5年,A股经历了牛市、熊市,经历了价值蓝筹独领风骚,医药科技一枝独秀的结构行情之下,能否坚持做到超额收益,涨的时候比指数多,跌的时候还比指数少。如果一只基金始终能做到获取超额收益,那么,说明基金经理的投资策略很靠谱。

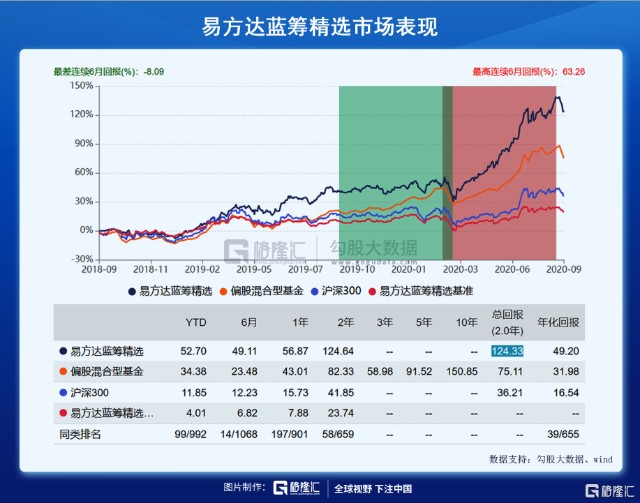

今天就为大家带来一只明星基金易方达蓝筹精选,是易方达头牌明星基金经理张坤掌舵,成立以来实现124.33%回报收益,在659只同类基金里排名58,年化回报49.20%,排在655只同类里第39名。

1

押注港股

易方达蓝筹精选成立于2018年成立,最新的净值来到了2.29,大幅度跑赢各大指数。可以看到在成立的一年时间该基金净值起伏并不大,到了2019年中旬开始加速,大幅度甩开沪深300指数。这其中,可以发现易方达蓝筹精选投资的独到之处。

首先是以白酒龙头股作为压仓石,白酒行业是A股的长青行业,具有经济弱周期的特点,无论是过去的十年、还是五年,这个行业成为了众多基金扎堆区域,带来丰厚收益。易方达蓝筹精选在2019年就出现在三家白酒上市企业当中,分别是贵州茅台、泸州老窖、五粮液,这三只基金合计持仓市值在当时达到27亿。这三只龙头白酒2019年至今,累计涨幅均达到200%以上,尤其是五粮液翻了倍多。

港股是助推净值大涨的助推器,从2019年年底持仓来看,港股已经占了易方达蓝筹精选整体十大重仓股的一半,其中第一大重仓股从贵州茅台变为腾讯控股,占基金净值比10.05%,港股医药股就有三只,最大持仓是中国生物制药,与另外两只合计市值近21个亿。可以说是在2019年重仓港股医药。

主要逻辑在于2018年年底的一波国家药品集采,这个由政府占据主导地位,药品降价力度空前,导致众多药企估值杀跌,拥有众多优质医药标的的港股市场比A股更有性价比。

所以在2019年医药股成为港股市场的明星,而易方达蓝筹精选旗下的三只港股医药股在2019年平均涨幅90%,其中中国生物制药涨幅达到113.26%。

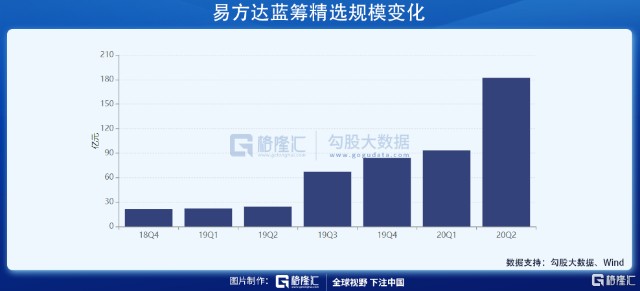

依靠白酒和港股医药股优异表现,2019年易方达蓝筹精选的净值慢慢的甩开沪深300指数。规模也是逐步增加,截至到2020年二季度,该基金规模达到183亿。

随着基金规模的扩大,2020年张坤掌舵的易方达蓝筹精选重仓出击,这次依然持续押注港股。此次科技成为重仓股。腾讯和港交所持仓市值接近,腾讯是第一大科技持仓股,市值达到17.44亿。

尤其是美团点评大举买入13亿,值得一提的是,美团点评在今年一季度还没出现在易方达蓝筹精选的持仓中。整体基金期末通过港股通交易机制持仓的港股公司高达70亿,占基金资产净值比例38.46%。

今年以来香港科技股完全复制了2019年A股科技股的行情,主要原因是公募基金成为内地资金南下港股市场的主力成为港股科技股上涨的主要动力。

易方达蓝筹精选今年二季度重仓押注的美团点评,从今年低点到现在,仅仅半年的时间就翻了2倍,市值高达1.55万亿港元。

易方达蓝筹精选持续的押注港股实现高收益回报,这番业绩表现是基金经理张坤择时以及择机的准确度,而张坤的选股之道值得来说道说道。

2

坚守价值之路

可以从张坤曾经为德川家康传记写下一篇读后感探寻到这位基金投资理念。

“从天赋来看,家康似乎并不如信玄、信长和秀吉,但他总是拼命学习,并用经验教训不断改造自己……面对未来四五十年的投资生涯,我们可以从家康身上学习很多优秀的品质,唯有保持耐心,不懈努力研究,从正确中获取经验,从错误中汲取教训,方能在投资上最终取得些成就。”

张坤视巴菲特为榜样,以巴菲特“买入优秀的企业,分享企业经营的成果。”这一哲学指导下,形成了简明、坚定的投资逻辑:纯粹自下而上,选择成长确定性强的公司,在有较强估值保护的情况下买入,低换手率,集中持股。

张坤经理一次接受采访时曾表示,他自己的投资逻辑相对单一,自己会立足基本面,把公司研究做到极致,不会考虑很多博弈的因素,重在考虑公司三五年之后会变成什么样子。他表示,将选择最强的企业,跟随这些企业一直走下去,并相信它们能创造很好的收益。

首先是选公司。张坤的标准是“不想持有十年以上,就不要持有一分钟”。初选的第一步是看财务指标。他要求公司在较长时间内比如过去5到10年,平均ROIC不低于10%且没有大幅波动。第二步是剔除高杠杆的公司,比如有息负债率过高、或有频繁股权融资的历史。

针对进入自己标的池中的公司,他会花大量时间去研究,“把公司研究做到极致”。而在研究手段中,“阅读甚至比调研更重要。”张坤说,实地调研大多以被动接受上市公司想要传递的信息为主,带有一定的倾向性,不能完全反映真实。通过大量阅读资料、不断交叉验证,方能去伪存真:“魔鬼都藏在细节里。”

评估一家企业的价值张坤对此极为谨慎,首先,他不仅会看业绩增速高低,还会看业绩持续性;其次,预测业绩时,他会在综合考虑乐观概率和悲观概率后再出价,以免预估过高;此外,他会剔除公司业绩增长中的行业景气因素,并会在优质企业短期遇到困难时果断介入。

强调安全边际,即使是好公司,也必须在足够安全边际的保护下买入,才有可能“从中真正获取价值”、从而实现长期的复利增值。

本金亏损是股票投资的最大风险所在,“一旦有本金亏损,后续收益率即使更高也难以弥补对复合收益率的伤害。”考量公司时,他会思考,如果用目前的市值将公司私有化,站在五年的视角能否算得过来账。