新股扎堆破发,你慌了吗?

作者 墨羽枫香

数据支持 勾股大数据

1

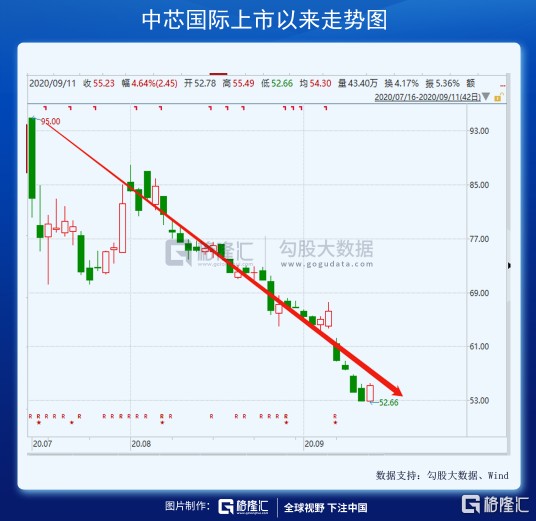

7月16日,中芯国际正式挂牌科创板,当日大涨202%,股价一度飙至95元,市值高达7300亿元。那时,疯狂的投资者们曾幻想着中芯市值突破万亿,甚至超越A股股王——贵州茅台,心想着中芯是国家非常支持的芯片超级巨头。

然而,幻想终究是幻想,该来的不会缺席。接下来,中芯国际在不足2个月时间内,股价从95元直下52.66元,几近腰斩,市值蒸发3000多亿元。即便是现在,中芯动态PE高达149倍,仍然高不可攀。

梦想着仗剑走天涯,没想到一出门就遭遇折戟。不仅是中芯国际一家,还有“”新冠疫苗第一股”——康希诺亦是如此。当然,还包括科创板以及热火朝天的创业板注册制新股,不仅是短期持续暴跌,现已经出现破发小高潮了。

据Wind统计至昨日,今年A股上市的股票中,已有6家跌破发行价,均为今年8月份以来新上市的公司。

9月9日,创业板指暴跌4.8%,十八罗汉之一的锋尚文化同样重挫4.7%,收盘价仅为133元,跌破IPO发行价的138元,成为创业板注册制挂牌以来第一家首次跌破发行价的公司。另外,美畅股份于同日出现破发,仅仅只要了13个交易日。

此外,科创板新股也不再是股民心中的“小甜甜了”,凯赛生物成功拿下今年最惨新股称号。

8月12日,上市首日,凯赛仅仅上涨17.6%,连过往主板惯例的44%都相距甚远。第二日,凯赛生物暴跌逾12%,开启新一轮屠杀行动,上市第四日惊现破发。截止昨日,股价较发行价累计下跌超过25%。如此巨大的跌幅,仅仅只用了22个交易日。

比凯赛生物更狠的是同在科创板上市的瑞联新材。上市首日仅涨11.8%,第二天同样开启泄洪模式,第四日已破发,短短6个交易日暴跌超过25%。截止昨日,该司仍较发行价下跌17%。

过往新股首日收益率普遍不错,翻个倍的收益太正常不过了。然而,现在却不能同日而语,上市上涨10%多就戛然而止,第二天出现暴走行情,让股民们凑手不及。

打新收益率普遍越来越低,甚至出现当下短期急速小范围的破发情况,令人震怒与不解。

2

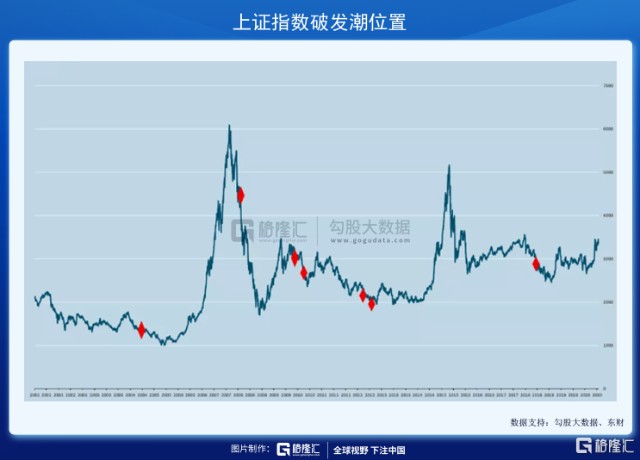

A股历史上的新股破发潮,往往只有大盘经历过较大幅度的下跌之后、人气非常低迷的时候才会出现。比如离我们最近的2018年2月至2018年10月这一轮。

然而,当下上证指数点位在3200以上,市场不算冷,但为何也会出现不小程度的破发情况呢?我想,主要有两个方面的因素。

1、估值太高

在创业板注册制改革背景下,三高问题重现江湖——高股价、高市盈率和高超募资金。注册制改革按照原来成熟市场的设想应该是市场化定价,杜绝新股炒作,降低新股估值水平,可是注册制改革完全颠倒了过来,成为新的三高发行代名词。

首批创业板18家注册制企业中,17家企业都打破了此前23倍市盈率红线。其中,回盛生物、康泰医学发行市盈率已经逼近60倍,天阳科技超过50倍、美畅股份、安克创新等超过45倍。如此之高的市盈率,令人咋舌。

并且,首批挂牌公司关注度极高,市场炒作凶猛,上市首日普遍上涨100%以上,估值倍数超过100倍的公司很常见。如此之高的估值,必然会给后来的投资者带来伤害。估值回归是必然,股价自然伴随下跌,只不过是早晚的问题。

科创板更加夸张,整体估值比创业板更高。瑞联新材发行市盈率已经高达56.6倍,凯赛生物更是高达120.7倍。这相当于在发行定价阶段,把原本属于股民们打新的利润空间给吃掉了,甚至还透支了不少,上市后不大涨反而大跌也就好理解了。

2、IPO大提速

2015年沪深两市2000多只股票,到2018年飙升至3600只,现在已经高达3998只股票。2016年,IPO堰塞湖,500多家公司等待上市,去年夏天降低至200多家。

然而随着科创板、创业板大幅降低IPO门槛,一群不怀好意的、来上市圈钱的企业越来越多,现在排队的企业大致还有700多家。

今年来A股IPO企业达240家,募资金额已创10年新高。截至9月4日,今年A股IPO募集资金总额为3121亿元,已超去年全年的2532亿元。并且,下半年还有京东数科、蚂蚁集团、吉利汽车等大型公司,A股今年有望冲击历史最高记录。

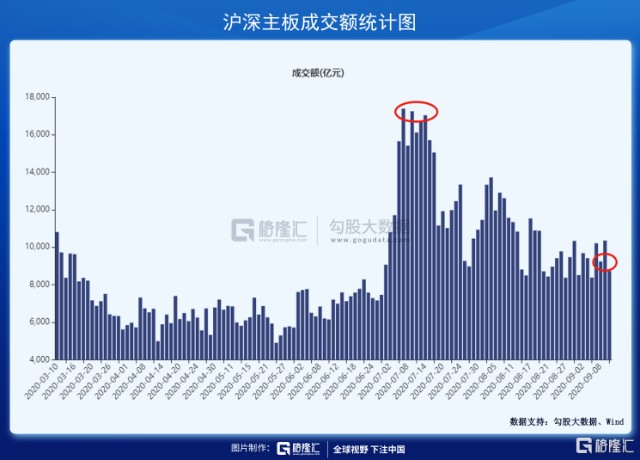

IPO大提速,然而场内资金却捉襟见肘。7月初那波行情,沪深主板两市成交额一度维持在1.6-1.7万亿元高位,然而近来一段时间不足万亿元,今日成交更是缩量至6843亿元。

股市大扩容下来,市场存量公司猛增,流通市值猛涨,现在流通市值已经高达40余万亿元,15年成交破万亿元,股指突破了5000点。第二次突破万亿元,股指突破到3800余点,现在万亿元成交,股指仅仅突破到3400点,没有能力突破3500点。

没有新的增量资金进场,IPO又大提速,还有年内减持套现超过4000亿元,存量资金背景下,分到每家股票的资金量就减少。尤其是发行估值偏高、质地不良的新股自然会遭遇爆冷。

3

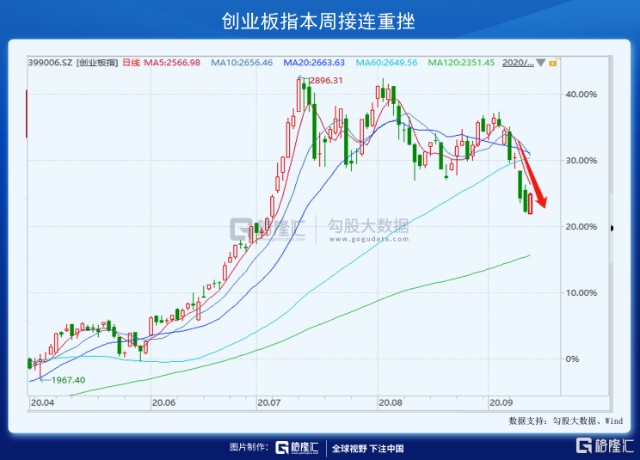

近来,A股遭遇黑色一周。其中,沪指跌近3%,深证成指暴跌5.2%,创业板指更是重挫超7%。并且,市场情绪彻底从此前的牛市氛围中转为相对谨慎。这可以从萎缩的成交量来看。那么,接下来的A股行情又会如何演化呢?

当前,中国经济还在继续修复,但修复的斜率正在放缓,并且疫情期间特别宽松的流动性逐步退出,无风险收益率——10年国债收益率已经回升到3.143%,走出了V型,回到了疫情之前。两个维度综合来看,就大致决定了没有全面的水牛了,最多是箱体运动而已。

不冷不热的大盘行情,IPO继续大提速,加之当前场内捉襟见肘的资金存量,接下来A股上市首日便出现破发的概率在陡然增加。当前,已经有股民在担忧新股一上市就要破发的尴尬了。

未来,随着注册制进一步深化改革,A股破发还将成为常态化,就如当下的港股美股。闭着眼睛打新躺赚的时代终将翻篇,并且可能会比我们想象地要快得多。

当然,打破新股神话亦是A股迈入成熟市场的必经之路。一些质地不良的新股会被市场无情抛弃,甚至募资不成功,而优质资产IPO,又将享受更高的估值溢价和流动性,这样的格局分化才是健康的,才是注册制应该发挥的市场化功能,而不是当前畸形的三高发行代名词。