美国资本集团:动荡时期应多关注债券 多元和保本功能更可贵

财联社(上海,编辑 黄君芝)讯,资产管理逾1万亿美元的美国资本集团日前发表报告提醒投资者称,尽管美国国债收益率创下了历史新低,且五大“核心+(Core+)”债券基金在3月均出现了下跌,但越是在这种动荡时期,就越是要牢记债券投资组合的功效:“多元化”和保本。

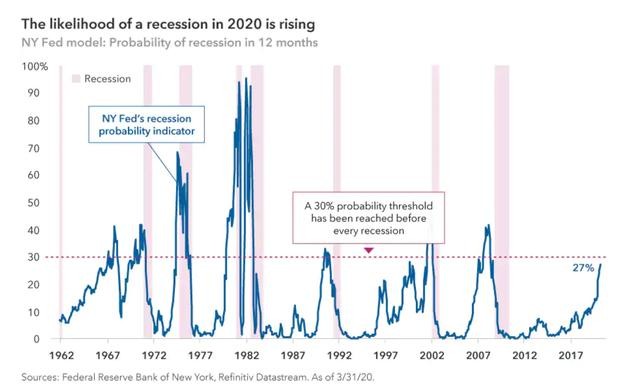

报告指出,过去几周资产价格的重新调整是由对经济衰退的担忧推动的。而随着时间的推移,这种担忧将变为经济增长大幅放缓和企业盈利大幅下降的现实。

以史为鉴,对投资者而言,要想安然度过动荡时期,最好的办法往往是坚持自己的投资计划。在股市方面,流行的观点认为,你应该坚持自己的长期投资目标,并在经济衰退期间利用美元成本平均法(DCA,这是一种策略,允许投资者定期购买相同金额的投资。无论资产的价格如何,都会进行购买)。然而,在债券市场,现在是时候仔细看看你拥有什么了。

利率前景:“更低更久”

随着美联储将政策利率下调至零水平,美国国债收益率也创下了历史新低。美国是否会进入负利率时代?这一问题又成为了热议话题。

美国资本集团指出,尽管“负利率”并非其基本预期,但鉴于美国利率目前接近零利率下限,如果该环境持续时间较预期更长,美国利率仍有下调空间。

杠杆率仍然很高

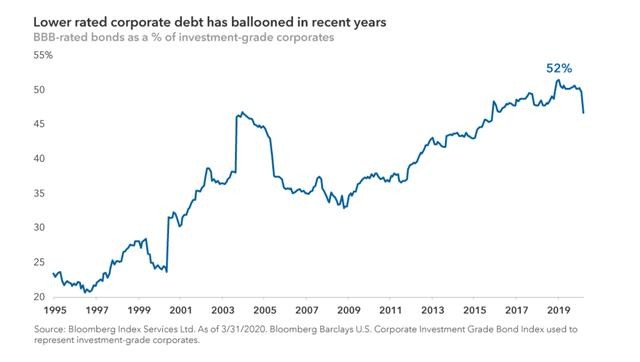

在经济衰退时期,信贷势必受到挑战。但在这次衰退中,信贷市场中风险最高的部分(BBB级投资级公司债、高收益信贷和杠杆贷款)占GDP的比例达到了25%,为20年来的最高水平。值得注意的是,BBB债务在投资级信贷市场中所占的比例也已激增至约50%。这一“起点”无疑是雪上加霜。

解决这种不平衡需要时间。美国资本集团预计,流动性不足将继续加剧市场风险和重新定价。在最初的价格下跌中,银行就迅速达到了资产负债表风险的极限。多年来一直盲目追随信贷浪潮的投资者一直无法平仓,即使他们希望这样做。

与2008-2009年的金融危机相比,此次经济衰退中流动性的缺乏更为严重。尽管已经采取了一些措施来缓解金融系统的压力,而这些措施也起到了一定的作用,但就目前而言,不太可能恢复到新冠病毒危机前的“充足状态”。

买入机会

美国资本集团表示,市场可能会从推动近期资产价格反弹的“希望”阶段,转向反映美国经济当前疲弱状态的“现实”阶段。尽管各国央行已经全力以赴,但由于仍有许多未知因素,利差仍有可能再度扩大,特别是在那些以前没有得到央行购买或贷款计划支持的市场领域。随着时间的推移,信贷利差的进一步扩大可能会带来诱人的买入机会。

坚持“核心”

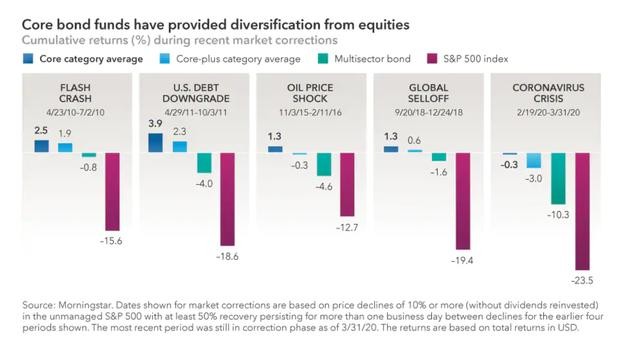

美国资本集团认为,就现阶段而言,投资者应在其固收配置中加强“核心(Core)”、保持风险意识、避免追逐收益诱惑。尽管美国国债收益率处于历史低位,但投资者应明确债券投资组合的功效:“多元化”和保本。

在这一动荡时期,许多投资者惊讶地发现,他们的债券基金未能发挥预期的作用。例如,最大的5只核心+债券基金在3月份全部下跌,平均亏损3.3%。甚至一些短期债券基金也陷入了困境,出现了负回报。

请注意,以“核心+”、“总回报”或“收益”为标签的债券基金,往往会增持评级较低的企业信贷、新兴市场债券和结构性产品,而且可能会大幅减持美国国债。这并不是说你不应该持有这些类型的基金,因为它们可能是整个债券配置的重要组成部分,但它们确实不应占据多元化投资组合的最大份额。

美国资本集团强调,投资者应明确、并且牢牢记住:固定收益投资组合能够在动荡时期吸收冲击,并在需要的时候提供一定程度的稳定性。