销售额首破千亿,滨江另辟蹊径实现高增长

4月24日,滨江集团(002244)最新披露了2019年财务报告。报告期内,销售金额达到1120.6亿元,同比增长32%,净利润率与毛利率分别达到15.92%、35.1%。克而瑞统计数据显示,滨江集团位列杭州房企销售权益榜冠军。

1营收、净利双增长

“为了利润而折损自身多年积累内功与口碑是不值得的。”滨江集团曾公开强调。如今,滨江集团一路从“抓质量”变为“做品质”,再升级到“创品牌”,未来目标则是要做“名牌”。不变的是,滨江集团一直坚持产品创新,每年保持有2到6个新品推向市场,并不断在科技、智能化上做点的突破,同时不忘在环保上积极做出创新。滨江集团属于深耕细作类型的房企,其凭借自身成本优势与稳步提升的品牌溢价能力,顺势抓住机会不断修炼内功,实现了业绩的迅猛增长。报告显示,销售金额达到1120.6亿元,同比增长32%。实现营业收入249.55亿元,营业利润54.19亿元,实现归母净利润16.31亿元,分别较上年同期增长18.18%、27.61%和34.03%。预收款项为556亿元,同比增长高达120.63%。净利润率与毛利率分别达到15.92%、35.1%。

报告提到,2019年度利润分配方案为:以公司总股本3,111,443,890股为基数,向全体股东每10股派发现金红利1.32元(含税),合计派发现金红利总额为4.1亿元,现金分红占归母净利润比例为25.18%,同比上升9.84个百分点。

滨江集团是全国为数不多仍采用成本法计量投资性房地产的上市房企。截至2019年末,拥有投资性房产约19.57万方,业态主要为写字楼、商业裙房、社区底商,且主要位于杭州市中心,截至2019年末,账面价值27.55亿元。

2财务稳健安全备受业界青睐

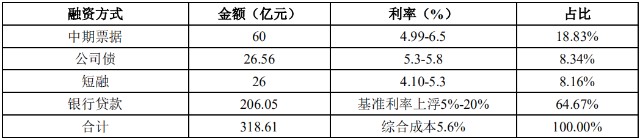

根据《中国房地产百强企业研究报告》,2019年,房企债券融资的平均成本为7%。报告期内,滨江集团的综合融资成本为5.6%,同比下降0.2%。净负债率0.88,同比下降0.1。

滨江集团融资渠道多元,结构较为合理。截止2019年末,融资余额318.61亿元,其中银行贷款占比64.7%,直接融资占比35.3%,无信托融资和境外债。债务期限构成上,短期债务为105.25亿元,占比仅为33%,货币资金对短期债务覆盖率为114.2%,短期偿债压力小。

截止12月末滨江集团融资结构如下:

滨江集团稳健、安全的经营风格一直为金融界高度认可,主体信用及债项信用等级均为AA+。已批未使用的可融资额度大,截至2019年底,共获银行授信总额437亿,累计已使用206亿,剩余231亿,占总额度的52.86%;直接融资可用额度上,截至2019年末,已获批尚未发行的公司债额度27亿、已获注册尚未发行的短融额度21亿和中期票据额度17亿,可根据资金需求和市场情况择机发行。

3始终坚持“主旋律”力争进入前30

土储方面,滨江集团仍以聚焦杭州、深耕浙江、辐射华东定为不变的主旋律。

报告期内,新增土地面积126.52万平方米,新增土储计容建筑面积295.39万平方米,土地款总额503.71亿元,平均楼面价为1.71万元/平方米,新增土储货值权益比例52.8%,比上年提高15.4个百分点。

截至2019年末,滨江集团土地储备可售货值约2500亿元,其中杭州内占57.3%,浙江省内非杭州的城市包括嘉兴、温州、金华、湖州等经济基础扎实的二三线城市占比25.8%,浙江省外占比16.9%。

快速发展的同时,滨江集团也不忘回馈社会。据了解,滨江集团连续两年参与湖北恩施结对帮扶工作,过去两年向恩施采购扶贫产品100余万元,2019年通过滨江平台售出扶贫产品金额达300万元。今年新冠疫情期间,第一时间捐出2000万元,旗下千岛湖滨江希尔顿度假酒店承担266位杭州援鄂医护工作人员的隔离疗养任务。

2020年,滨江集团将继续实施“1+5”的发展战略,“1”指房地产主业,坚持把房地产主业做精、做优、做强,在保证安全运营和品质的前提下,保持规模,保持行业30名左右,争取进入前30名;“5”指的是同时有序推进服务、租赁、酒店、养老和产业投资五大业务板块。

推广