抄底抄出负值,从原油宝事件看油价后市

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

中国银行(03988-HK, 601988-CN)因为原油宝事件,不那么光彩地上了头条。

大家都很好奇,工行(01398-HK,601398-CN)、建行(00939-HK)、交行(03328-HK)等等银行都有账户原油产品,为什么独独中国银行被怨声载道?

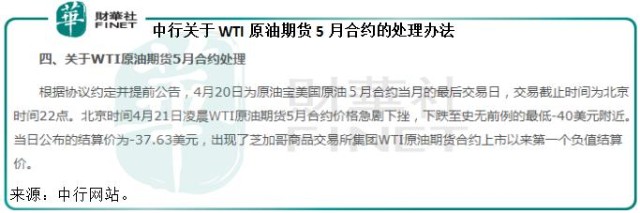

事件要从油价暴跌说起,我们已经在前两天的文章中有过详细的分析(见《负油价火了谁?》、《美油逆天行情的背后》),在此不累述。4月20日,美油交易价一度跌破-40美元,塑造历史,原因是供过于求导致原油库存紧张,NYMEX的5月WTI合约到期,多头纷纷出货平仓或移仓,践踏式交易导致5月期货价暴跌。

这个时候,大多数以交易为目的的交易商已经完成移仓操作,例如工行建行都已在几天前完成,而中行的原油宝却偏偏在这一天移仓。

美国东部时间2020年4月20日,WTI原油期货5月合约的开盘价17.73美元,全日最高17.85美元,最低-40.32美元,最后交易价-13.10美元,结算价为-37.63美元,估算成交量为32.5万手,前一天未平仓合约有10.86万手。这一天创下了原油期货史上最低价。

美国东部时间2020年4月21日为WTI原油期货5月合约的最后交易日和结算日,当日的结算价为10.01美元。

要移仓必须先平掉多头仓位,再创建下月合约。以这一史上最低结算价平仓,意味着投资者本都没有,还要倒亏。

例如,A以10元的价格买入原油5月期货——这表示A承诺在5月以10元的价格买入原油(看多)。如果5月油价涨至20元,A就赚了10元(以10元买入原油后以现价20元卖出,也可以直接现金结算);如果跌至5元,A可以选择平仓、移仓和交收:若选择平仓,直接亏5元离场;若选择移仓,先以5元平仓,再建下月仓位(不考虑手续费),假设下月期货8元,A可以自掏腰包8元买入下月期货;若选择交收,A需要考虑仓储成本,而由于原油的挥发特性,其仓储技术含量颇高,成本极高。作为小散,A选择前两项,平仓是必要操作,当报价跌至为负数时,例如-5,则A不但全部10元投入都亏没了,还要倒贴5元。

试想期货合约的期限已经逼近,大家都担心无法平仓或被迫接收现货,纷纷不计成本平仓,同时空头多为原油生产商,宁愿履行合约付运原油以节省仓储和处理成本也不愿成为交易对手方接收看多合约。一面倒的行情正反映了多头的恐慌,也最终导致了那一天的负值报价。

所以大家对中行的责问集中在几点:

1)为什么不在几天前就转仓,而要在到期前两天仓促转仓;

2)风控成疑:一般的期货保证金账户进行交易操作时,都需要紧盯保证金水平,例如NYMEX原油6月期货维持保证金为原始保证金的50%。若继续采用上述例子,当油价跌破5元时,A应该获得提醒补足金额至原保证金水平,否则服务商可强制平仓,这一方面是为了提醒客户,另一方面也是为了确保服务商的风险得到控制。中行的客户表示并没有得到相关的提醒。那么就引申出另外一个问题。

3)保证金制度有部分目的是要保护服务商,保证金已缴交,但是中行在交易途中并没有催收补交的通知,那么扣除了保证金之后的亏损,应该是客户支付还是中行自己支付?

这一次的失误非常严重,直接反映出中行的不专业,而这项交易可能引致的亏损和争议导致H股股价大跌1.37%,收报2.87港元,而当日恒指涨0.35%。

原油宝事件揭示了什么?

国内各大银行早在几年前已经推出账户原油,近段时间却被推上浪尖是为了什么?油价暴跌,投资者发现抄底机会来了,正如当年大妈抢金一时传为华尔街佳话一样。

从过去几十年的油价发展史来看,油价的迅速修复能力惊人,例如在2008年金融危机期间,WTI原油价格从一百四十多美元跌至三十美元,但在其后短短两年中,大幅回升至一百美元以上。

目前原油价格只有20美元,明显因为供求失衡,而供求失衡来自疫情,并非结构性的永久变更,所以反弹的力量依然存在。

由此可见,虽然原油价格被一踩再踩,伤透了生产商的心,但市场仍对其有朝一日卷土重来有十足的信心。

此外,除了揭露了中行的问题之外,原油宝事件也反映出市场对于油价的后市看法。

原油宝的践踏卖盘导致“负值”事件,反映出市场对于5月油价的表现简直绝望,而值得注意的是,当时的6月期货价仍维持稳定,或意味着市场认为6月油价反弹的几率比5月高。

但是在结算日后,市场的看法又发生了变化。6月期货价一度大跌,甚至跌破20美元的阻力位,这个现象很好解释:从上边两张图可以看出,除了6月期货交易量维持高企之外,NYMEX WTI的7月份、8月份和9月份期货交易量陡然上升,或反映出6月期货换月交易也在增加。

原本市场认为复苏在6月,但是随着日子的逼近,6月又似乎变得太近了一点,所以复苏的预期日子又拉长了一点。

在中行的原油宝事件之前,国际上密切跟踪WTI原油价格的基金已先行调整仓位。

USO延长期货月份

以最具影响力的交易所交易基金(ETF)美国石油基金(USO)为例,作为密切跟踪WTI走势的ETF,USO从2020年4月17日起实施的策略是NYMEX和ICE期货即月合约占80%,剩余的20%为下一个月合约,在到期两周内换月,由此可见,USO是以最近月份的合约为主,务求提高跟踪WTI走势的“仿真度”。

但是最近由于市场的极端事件,USO宣布从2020年4月21日起,将组合的仓位调整为即月(6月)占40%、7月占55%、8月占5%。并且表示从2020年4月22日起,USO可因应原油市场的市场状况调整至任意月份。

上图蓝柱为USO的期末持仓量,橙柱为现有持仓量加上待完成交易。从图中可见,较近的月份,例如6月和7月,合约持有量在缩减,尤其NYMEX WTI原油合约,而8月份和9月份合约在增加。

F三星原油期货ETF(03175-HK)转仓

在香港交易所上市的(03175-HK)的原油期货ETF三星标普高盛原油ER期货ETF,也于4月22日宣布转仓策略的一次性及临时变更,将目前所持有的6月合约转为9月合约。

在此之前,其子基金持有的WTI期货合约100%为2020年5月19日到期的2020年6月合约,在过去一天内,2020年6月合约的价格大幅下跌(笔者注:这可能与全球多个基金纷纷采取与此相同之策略换月转仓有关),有可能跌至零或负值,为免持有人蒙受重大损失,所以决定转仓。

油市复苏推迟到9月?

从交易趋势来看,基金们似乎都放弃了原来对6月复苏的看法,而将时间延迟到第3季。财华社也留意到,原油期货9月合约价与6月合约价之间的差值正在扩大,反映市场越来越倾向于预期油价在第三季回升,见下图。

以此来看,油价似乎不会一蹶不振,至少短期内不会,只不过复苏的时间再延长而已。投资者抄底的操作并非毫无道理,只是在进行原油期货交易时需以原油宝为鉴:

1)在购买这类理财产品时,需仔细阅读产品说明书、风险说明书,了解极端情况下的风险控制以及解决方案。最重要是,在投资之前,必须清楚明白你投资的标的是什么,不要盲目跟风。

2)注意风险:问自己有没有能力承担风险,客观审视自己的财务状况和投资能力,切勿抱持侥幸心理。

3)可以考虑跟踪标的资产的ETF、油股等相关资产,能进行更为透明的操作。

作者:毛婷

编辑:彭尚京