股价再创新高,难慰春立医疗回A之心

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

年初至今,港股私有化浪潮依旧高涨之下,再度激发了春立医疗(01858-HK)回A的欲望。

股价创历史新高后,再度踏上回A征程

4月22日,在股价创出50.0港元新高之后,春立医疗再度按下了回A的启动键。

据公告指,于2020年4月16日,有关建议A股发售的上市辅导登记申请已经获得中国证监会北京监管局受理,并已委任华泰联合证券作为发售A股的上市辅导机构。此外,春立医疗还指,目前尚未厘定建议A股发售的架构,亦未向任何监管机关提交批准建议A股发售的申请。

回A心之切,又有谁能懂

A股市场对于春立医疗来讲,是梦开始的地方,亦是其最想重回怀抱的地方。

1998年,史春宝与其妻子岳术俊一起创建了春立医疗的前身春立有限,主要从事植入性骨科医疗器械的生产及销售。随着业务规模的日渐壮大,史春宝夫妇的眼光开始往医疗器械的其他细分领域转移,并将战略方向开始向海外市场延伸。对此,在2010年,春立有限改制重组为股份有限公司,并将名字改为现时的名字北京市春立正达医疗器械股份有限公司,即春立医疗。

股改两年后,春立医疗开始尝试登陆资本市场。于2012年9月份,春立医疗向证监会提交A股于深交所创业板上市的申请,募集资金用于扩展业务。但是,A股漫长IPO排队审批,对于急需融资扩展业务规模的春立医疗来讲,简直就是煎熬。于是乎,递表仅半年的春立医疗,选择终止在深交所创业板的上市申请。

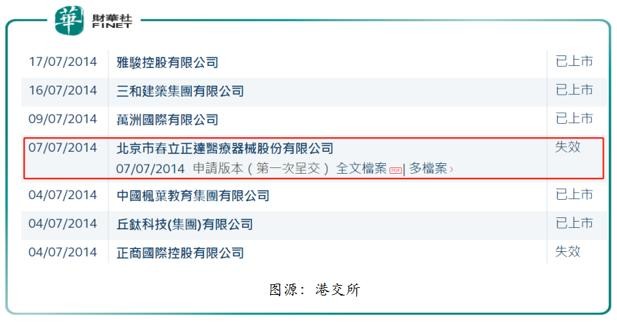

退出A股市场不久后,于2014年7月7日春立医疗在港交所主板上市IPO第一次呈请名单出现。这意味着春立医疗将由A转战H。

但是,第一次赴港上市并不顺利,春立医疗以“失效”告终。

春立医疗并不气馁,于2015年1月14日再度向港交所更新了上市申请书。与第一次申请状态“失效”告终不同,二度递表的春立医疗最终通过了港交所聆讯,并2015年3月11日成功在主板上市。

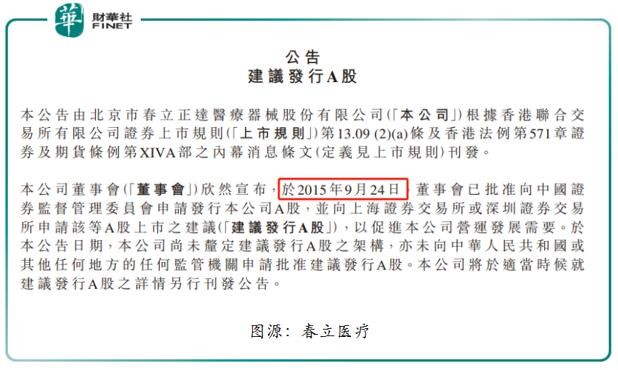

在敲响上市钟声的那一刻起,回A牵挂依旧回旋在春立医疗的心头。在港交所上市交易仅有半年的春立医疗,于2015年9月24日发起了建议发行A股的公告,就此正式打响回A第一枪。

春立医疗第一次回A的计划是,发行不多于365万股A股。集资净额将全部用于开发及产业化陶瓷髋关节假体产品项目,预计总投资金额约1.7亿人民币,拟投入募集资金1.29亿人民币。

回A之路注定不平凡。

纵观近些年计划回A的内房及其他领域的企业,都遭遇同样困境“在港上市容易,回归A股难”,而春立医疗又怎能独善其身呢。最终,春立医疗第一次回A计划也不了了之。

增厚业绩,全力为回A准备着

在第一次回A无疾而终后,春立医疗可谓是卧薪尝胆,一心只想把业绩做大,为下一次回A做好充足的准备。

近些年,随着国民收入的提高,对生活质量的要求不断提高,肩关节置换的病人会越来越多,以及政策不断对国产医疗器械的支持,骨科医疗器械市场规模呈现出爆发式增长,这也给春立医疗带来前所未有的发展红利。

截至2015年至2019年底,春立医疗营业收入从1.77亿人民币(单位下同)增至8.55亿元,年复合增速为48.25%;归属股东净利润从3,786.6万元增至2.37亿元,年复合增长率为58.17%。盈利方面,截至2016年至2019年底,ROE从14.03%提升至33.0%,ROA从12.46%提升至23.39%,盈利能力不断在提升。

假设春立医疗未上市,就凭现阶段的业绩表现及未来骨科医疗行业发展前景,在A股主板上市获批的成功率是非常之高的。

某次层面上来看,春立医疗在业绩高走及行业处于高景气度的形势下,加大资本化运作更容易为企业融到更多资金,借此在百舸争流的竞争环境下占得先机。因此,此次重新按下回A按钮,春立医疗不仅可圆A之梦,还可借资本之力扩张业务规模壮大自己的同时,又能摆脱港股市场长期流动性不足的困扰,可谓是两全其美。

尾语:

近些年,随着骨科医疗行业景气度不断上升,春立医疗的同业竞争对手威高股份(01066-HK)也选择分拆骨科业务在A股上市,望借此为骨科业务赢得更多市场份额。对此,不能看出竞争对手分拆骨科业务回A,或极大程度上激发春立医疗发行A股的热情。

作者:伊万诺夫斯基

编辑:彭尚京