疫情下石油如何上演“权力的游戏”

全球疫情大流行是压倒国际油价的最后一根稻草,沙特增产更是雪上加霜,自3月6日,布伦特原油一度蒸发近50%,最低见24.13美元/桶,WTI累计跌幅超55%至19.27美元/桶。随着近期OPEC会议的召开,似乎这场没有硝烟的战争终于要迎来新进展。经过一个月的价格博弈,多国重返谈判桌,达成历史性的减产协议。下一次OPEC+会议将于2020 年6 月10 日召开,进一步讨论如何稳定全球原油市场。

此次欧佩克+的声明显示,自今年5月1日起将减产970万桶/日,为期2个月;7月1日到12月将减产770万桶/日,2021年1月至4月将减产580万桶/日,这是欧佩克+历史上最大的一次减产。除此之外,以美国为首的多个美洲国家也将加入减产行动中。据悉,美国、巴西和加拿大3国将共同减产370万桶/日,另外美国还将为墨西哥减产25万桶/日(墨西哥仅接受减产10万桶/日的额度)。

会议结果出炉后,期货市场并不买账,WTI转头下跌超15%至更低19.22美元/桶,主要因为整体的减产幅度并不符合市场预期。目前,市场预计受新冠疫情影响全球原油的需求下降区间约 2000-2600 万桶/日。而OPEC+以及其他国家共同减产不足1500万桶/日,尚不足以弥补需求的下降。短期来看,由于减产于5月份才开始执行,加之离疫情结束尚需时日,就算疫情恢复,需求回升的速度恐怕也没这么快,供需失衡格局依旧。因此,笔者认为4月底前,原油价反弹的概率不大,不排除继续下探的可能。后续需要关注欧佩克+减产执行率以及疫情恢复情况,只有供求反转,油价上涨才有较大支撑。

为什么会有这样的结果?首先,让我们了解下本次价格战中几个主要国家的故事背景

沙特国家财政高度依赖石油产业,根据评级机构惠誉估计,2015年至2017年,沙特政府财政收入的70%源自沙特阿美。虽沙特石油生产成本较低,其的财政盈亏平衡价格则高达84美元/桶。同时,沙特正处于权力更迭阶段,王储小萨勒曼手段强硬,近期逮捕和控制多名王室成员与国家重要官员,为继位扫清障碍。经济政策上来讲,王储属于改革派,早前,小萨勒曼更是提出沙特需要经济转型,通过能源战略的调整推动实现经济结构多元化,同时逐步推进社会改革。但短期来看,受传统势力制约,沙特改革阻力较大,沙特依然高度依赖石油生产。

俄罗斯对低油价抗风险能力比沙特要强。近几年,油气贡献占俄罗斯财政收入比重逐年下降,目前已降至39%,比沙特政府收入占比少30个百分点。其次,俄罗斯财政盈亏平衡油价为42美元/桶,亦较沙特低出不少。尽管低油价已经严重使俄罗斯本币出现货币危机,但俄罗斯正通过大量抛售外汇抗衡本币贬值的幅度,而在2016年至2020年,俄罗斯的外汇储备持续上升,此时干预空间较为充裕。

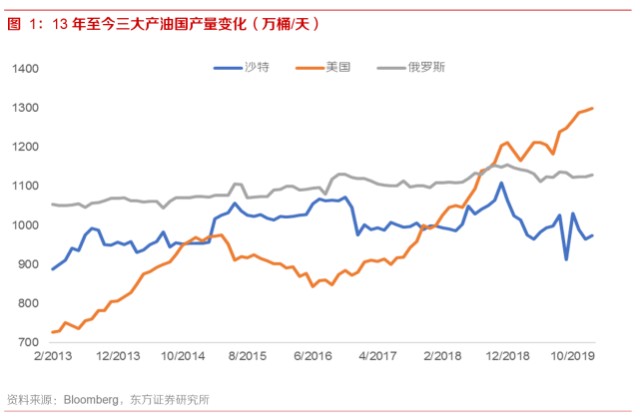

过去几年,欧佩克与俄罗斯协议原油减产力求原油价格稳定,但同期美国页岩油产量却不断提升,目前已超过沙特与俄罗斯成为第一大产油国,令沙特、俄罗斯逐渐失去原油优势,此次沙特增产行动颇有放手一搏的姿态,迫使美国以及其他非欧佩克国家加入减产队列。但对此前流传的沙特联手俄罗斯一起借助于低油价做掉美国页岩油产业,笔者这里认为这种可能性是不大的。核心观点是:在疫情和油价暴跌的双重夹击下,美国页岩油企业饱受煎熬,但从行业上看,影响并非想象般大。

疫情在美国大范围感染,确诊病例接近突破70万,对美国自身页岩油冲击较大。受新冠疫情影响,美国消费出现大幅下挫。供需严重不平衡,极大的冲击页岩油行业,进一步增加经济衰退风险。

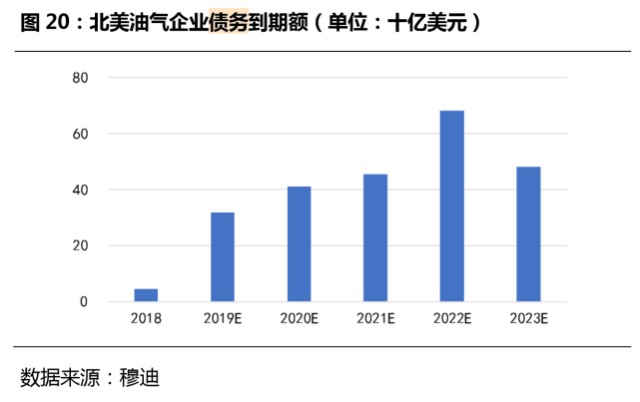

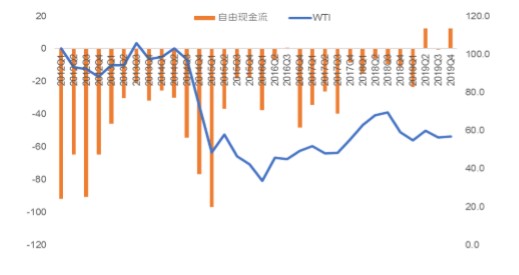

根据穆迪的数据,2023年,美国将有2400亿美元与能源生产有关的长期债务到期,其中,2020年到期的长期债务将近400亿美元。在低油价的环境下,页岩油企业财务状况加速恶化,削弱了油企的偿债能力,很大程度造成页岩油企业及相关产业链违约。债务和现金流压力导致中小企业被寻求并购或申请破产概率加大。而且美国页岩油企业自由现金流长期为负,每年需要外部融资高达上百亿美元,通过烧钱的方式和传统油田竞争。从股权融资上看,页岩油行业对投资者的吸引力不明显,即使美国过去10年经历了大牛市,页岩油板块的估值依然很低,完全丧失了股权融资能力,只能依赖发债。尽管近期美联储大幅降息,高收益债利差仍然高企,页岩油企业债券价格持续回落,这也意味着未来融资成本会大幅提升,融资能力进一步衰退。

33家上市页岩油企业合计自由现金流

(数据来源:东方证券)

值得注意的是,德克萨斯州不仅是页岩油主产区之一,还是人口数量第二大的州。由于油企表现与就业人数高度相关,若油企面临倒闭,失业率上升,对2020年特朗普总统选举将产生不利影响。

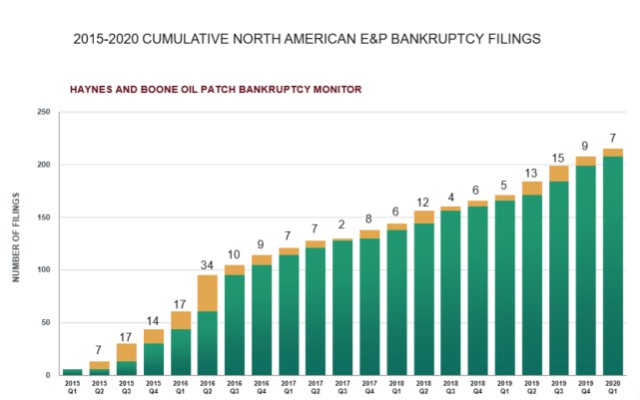

(数据来源:Haynes)

(数据来源:中信证券)

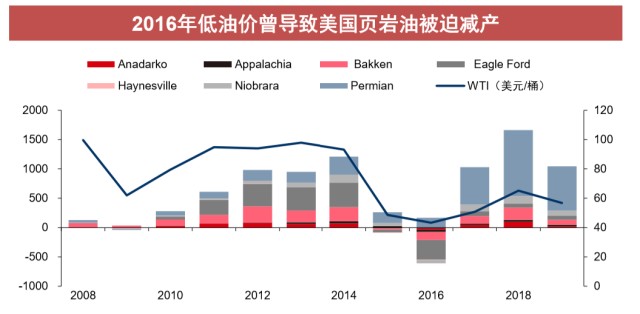

另一方面,此前欧佩克针对美国页岩油已经发动多次价格战,2014年到2016年欧佩克+减产会议前,原油价格一路走低,并在16年曾跌破30美元/桶。美国页岩油行业一度被打的奄奄一息,大批美国页岩油被迫减产,并出现了大量企业因此破产,但随着欧佩克+减产协议的达成,原油价格逐步恢复,美国页岩油迅速恢复,成为世界第一大产油国,而减产的欧佩克+市场份额不断萎缩。

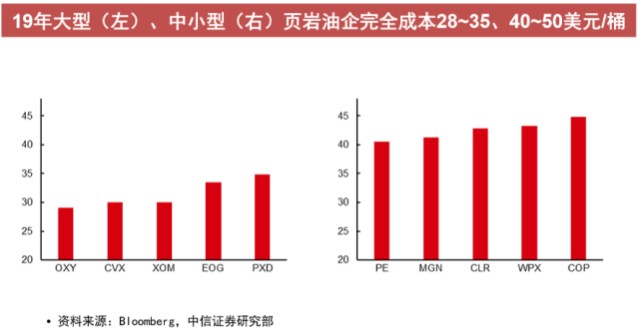

从历史经验(2016年)预测页岩油行业集中度将发生明显变化。低油价驱使行业洗牌是必然趋势,2019年,在油价下滑期间,美国大型油气公司逆市扩张,埃克森美孚、英国石油公司、壳牌等扩大了在 Permian 盆地的业务规模。相比小型企业,大型油企公司更具产业链优势,抗风险能力更强,主要体现在成本优势上。根据中信证券统计数据,大型企业成本区间在29至35美元/桶,中小企业成本则在40至45美元之间,而近期WTI原油跌落20美元/桶,远低于中小企业的成本价。本轮价格战加速美国页岩油行业并购潮,进一步提升行业集中度,并淘汰落后产能。

从美国自身的反垄断法角度看,政府无法直接勒令企业进行减产,直接参与减产协议,其减产主要通过市场机制传导,对欧佩克+这种带有垄断性质组织的极具威胁性。同时受限于内部矛盾,每次减产,沙特和俄罗斯往往承受较大份额,因而陷入两难的境地,若一味维持油价,其结果相当于把市场白白赠与他国,沙特与俄罗斯此举,更像是抢夺市场,并宣誓自己的石油话语权的举动。事实上,相比沙特与俄罗斯,特朗普虽感受到明显的压力,催促沙特重回谈判桌,但其政策上明显留有余力,比如特朗普多次警告沙特要对它采取制裁,撤出军队并对沙特石油征收进口关税以及其他经济制裁等。

另外,最新的5月份沙特原油出口价格显示,沙特阿美石油公司将5月的销往亚洲的轻质原油下调4.2美元/桶;销往美国的轻质原油价格上调3美元/桶;销往欧洲的轻质原油价格则维持不变。从价格上看,沙特基本放弃了持续打压美国页岩油厂商并扩大在美国市场份额心思,对美国表现出一种见好就收的感觉,转而寻求扩大亚洲的市场份额。可见其内心也十分清楚无法彻底打掉美国页岩油产业,借由疫情恢复较好的亚太地区,扩大其市场份额更为重要。

结合上述对美国石油市场的分析,简单总结下,沙特发起的价格战对美国石油行业整体影响不大,过程中可能会有些小企业破产,但当龙头能源企业登场收购,美国石油市场会迅速被点燃,并长期压制国际油价。

美国俨然成为了石油大哥,长期将制约国际油价,我国石油行业何去何从?

从需求端看,受疫情影响,我国消费骤然停滞,导致一季度经济出现下滑,国内生产总值实现206504亿元,同比下降6.8%。目前,虽然已经全面复工,但复工不等于复产,由于国外疫情严重,海外需求疲软,令国内出口型企业承受较大压力,故原油需求尚未完全恢复。

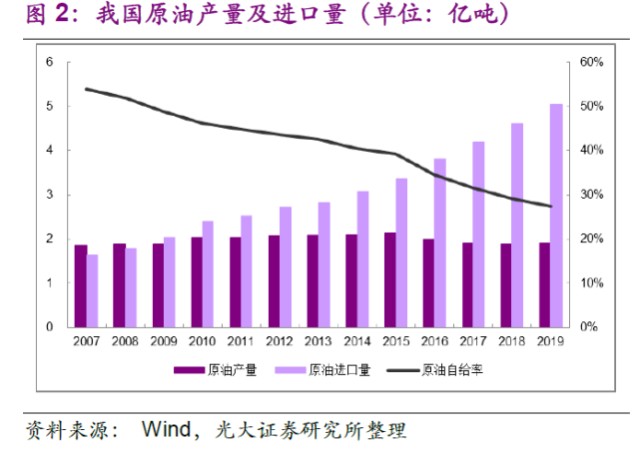

供给方面,我国原油对外依存度较高。国内原油产量2015-2018 年持续下降,2018 年原油年产18910.6 万吨,为2007 年以来产量的最低水平。2019 年我国原油产量止跌回升,达到19101 万吨,但国内原油产量增速仍低于需求增速,原油自给率进一步下降,仅为27.45%。这种石油需求的增长和石油产量的缩减,使得目前我国的原油自给率实际在一定程度上偏离了《石油发展“十三五”规划》中设定的目标,原油自给率的提升迫在眉睫。面对这种局面,“七年行动计划”的推出适逢其时。对油气勘探的绝对主力,即三桶油来说,油气勘探的具体投资计划及目标已经体现在“七年行动计划”中。预计未来几年,尽管全球原油价格存在波动,但国内油气上游的勘探投资仍将维持较大强度。

全球石油投资、尤其是美国页岩油投资预期的大幅放缓,预计将对我国油服企业海外收入产生不利影响。对于我国油服行业来说,短期内或受到一定影响,但时间拉长来看,国内石油天然气上游投资刚性仍然较强,预计国内油服企业的主要收入在2020年全年业绩中受到的冲击有限。建议持续关注三桶油以及杰瑞股份等油服股票。