“通达信”一波三折上市背后:生逢其时,棋差三招?

近日,又有一只“中一签最赚钱”的新股名声在A股打新市场疯狂传开了。

它就是财富趋势。

谈起财富趋势,大家可能鲜有耳闻,但说起其旗下产品——通达信,估计很多股民都用过

据科创板新股发行安排,本周将有7只新股发行,其中4月15日发行的科创板新股财富趋势被外界称为“中一签最赚钱新股”——按照发行价107.41元/股,中一签500股金额将高于5万元,按照今年科创板新股首日平均187%的涨幅,中一签有望赚超10万。

但正如“理想是美好的,现实是骨感的”一般,“通达信”软件母公司财富趋势的上市之路并不顺利,诸多质疑缠身的它依然揪紧了外界的心。

据了解,财富趋势曾于2012年6月、2017年4月两次IPO,均因尚有相关事项需要进一步落实被监管层一一驳回,甚至在2012年那次IPO中,还遭到了粉饰业绩、隐瞒关联交易等诸多质疑。

不过,“再而衰”的冲击并没有打碎该公司的上市梦,2019年7月,财富趋势再次征战科创板,5个月后成功过会。七年等待后,该公司终于叩响资本市场大门,成为科创板首家交易软件股。

那么,现如今即将上市的财富趋势真的能够让人放心了吗?

1、虽小但美?

据悉,财富趋势是一家证券信息软件服务商,为证券公司等金融机构和普通散户提供行情展示、交易、投资分析、证券资讯数据信息系统。所谓机构业务,简单来说就是把交易软件卖给券商同时收取一定的维护费,而普通散户这一块业务则是指向终端客户提供证券信息服务业务。

而该公司主要盈利模式也主要是向证券公司等客户销售“通达信”及提供相关服务获得相应收入,以及向终端投资者提供证券信息服务获得收入。

其中,机构业务是公司业务发展的重心,近三年这一业务收入占主营业务收入的比例为84.07%、86.13%和84.45%,面向终端投资者的证券信息服务业务的规模较小,占主营业务收入的比例分别为15.93%、13.87%和15.55%,两相对比之下,也体现出该公司“业务单一”风险(后文详细讨论)。

(数据来源:招股书)

而正如招股书透露的机构业务是该公司的业务重心一样,目前财富趋势已经与境内约90家证券公司存在经常业务往来,包含了国内绝大部分的一线券商,譬如中信证券、华泰证券、国泰君安、广发证券、申万宏源、海通证券。

而在机构业务规模大、终端投资者规模小这一现象的加持下,财富趋势的收入规模也表现出一大特点——收入规模虽小但毛利率高的可怕。

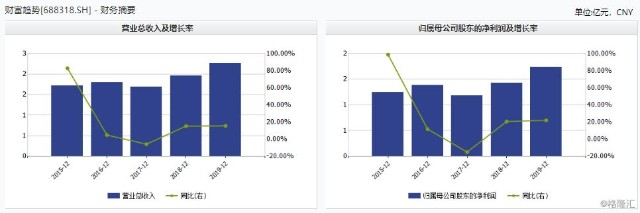

据wind数据显示,2016-2019年,该公司的营收分别为1.8亿、1.7亿、1.9亿、2.26亿,净利润分别为1.4亿、1.2亿、1.43亿、1.74亿。而相较于行业前辈同花顺而言,其2019年的营收与同花顺营收相差10倍左右,而净利润则相差5倍左右。

(数据来源:wind)

同时,公司在近几年来的营业收入增长情况并没有市场预期的那么乐观,2019年度的营收净利润同比增长仅15%上下,与2018年度几乎无增长。

(数据来源:wind)

两者对比之下,财富趋势的收入规模小则是一个避无可避的事实。但有意思的是,通达信在招股书上表示,公司的机构业务规模比同花顺和大智慧更大,东财基本上没有向机构开展行情软件业务。

(数据来源:招股书)

如上图,2018年,同花顺的机构业务收入为1.42亿,大智慧为0.92亿,而通达信高达1.67亿。看起来通达信的机构业务收入均大于同花顺、大智慧,但实际上是受统计差异影响:同花顺选取的是软件销售及维护业务,而大智慧方面选取的证券公司综合服务系统,大体上通达信的机构业务和同花顺还是处于同一级别。

不过,虽然收入规模小,但财富趋势的净利率和毛利率还是比较高的。

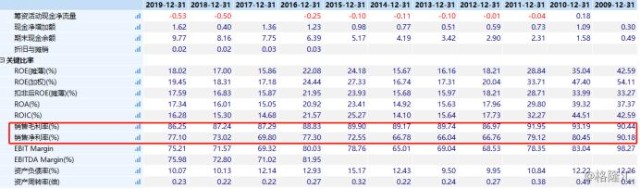

翻阅招股书发现,2017-2019年,其毛利率分别为87.29%、87.24%、86.24%,净利率则分别为77.30%、69.80%、77.1%。乍看之下,该公司这一毛利率相对于以往接近100%的毛利率虽有一定下滑,但也算仍然保持在高位。

(数据来源:wind)

而同期,同花顺的毛利率分别为90.00%、89.47%、89.62%,净利率分别为51.48%、45.71%、51.53%;东方财富的毛利率分别为64.31%、71.64%、73.55%,净利率分别为57.07%、73.17%和123.9%。

基于上述,可以发现,通达信的收入规模虽然不大,但盈利能力表现还不错——毛利率和净利率几乎已经超越东方财富和同花顺两个行业龙头,似乎可以担当得起“小而美”的称号。

那么,财富趋势真如外界所说的那样“小而美”吗?

2、棋差三招

显然,外界还真不是吃素的,财富趋势几大“反常点”也引起了外界的注意。

其一,奇高的毛利率。

据2012年招股书显示,2009年至2011年,公司连续三年毛利率均高于90%;而报告期内,员工工资费用总额分别为297.1万元、633.99万元、613.77万元,平均月薪约为2550元、3854元、3200元,远低于同业平均水平。毛利率奇高,职工收入奇低,这一鲜明的对比就引起了外界外界的质疑——是否存在美化财务报表的问题。

将目光聚集到此次IPO上,从招股书透露的数据来看,财富趋势的毛利率还是高居不下。2017-2019年,该公司的毛利率分别为87.29%、87.24%、86.24,仍保持行业高位水平,一度逼近贵州茅台90%左右的毛利率,对于如此高的毛利率,其解释称:

“一方面是由于研发费用在期间费用中核算,不计入营业成本,使得公司主营业务成本相对较低;另一方面软件交付后部分维护工作可通过远程完成,人工费用、差旅费等金额较小,维护成本较低,毛利率因此一直处于较高水平。”

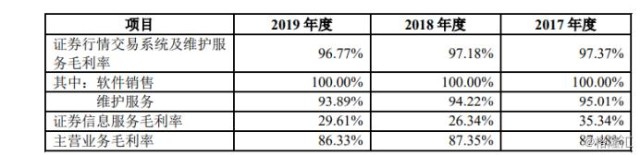

从产品结构看,财富趋势这种高毛利率说法似乎也有出处,该公司的机构业务是业务重心,这种大订单带来的规模效益也比较明显:2017年至2019年,其占了营收超八成的机构业务毛利率分别高达97.37%、97.18%与96.77%。

(数据来源:招股书)

反观同花顺,2017年至2019年,同花顺主营业务毛利率分别为90%、89.47%、89.62%,其中软件销售及维护业务毛利率分别为87.16%、84.96%、85.56%,已在业内算是较高的毛利率水平,而财富趋势的产品较同花顺分别高出10.21%、12.22%、11.21%,机构业务毛利率可谓是高得令人咂舌。

但在产品定价上,财富趋势却不及同花顺。据了解,财富趋势旗下最贵产品通达信超赢版,定价为5980元/年,而同花顺的财富先锋至尊版为3.28万元/年。对此,有业内人士分析称,通达信的定价在一定程度上,反映出公司核心竞争力示弱,议价能力不强。

财富趋势在招股书表示,公司毛利率保持较高水平,体现了公司产品具有较强的竞争力和较高的附加值。

其二,单一的产品业务。

前文已经提到,面向证券公司等机构客户的业务是公司业务发展的重心,近三年这一业务收入占主营业务收入的比例为84.07%、86.13%和84.45%,而面向终端投资者的证券信息服务业务的规模较小,占主营业务收入的比例分别为15.93%、13.87%和15.55%。

但值得注意的是,2016年,同花顺和大智慧面向机构客户的业务收入占主营业务收入比例均不足7%,近两年才上升至10%以上。对此,有行业人士表示,“这反映出相比同花顺等企业的业务多样化,财富趋势相对业务单一,且严重依赖机构客户”。

而对于这一点,财富趋势自身似乎也有所认识,其在招股书中提到:

“公司主营业务收入主要来源于面向证券公司等机构客户的证券行情交易系统及维护服务业务,公司面向终端投资者的证券信息服务业务规模较小,占比较低,公司存在业务单一的风险。”

其三,是否存有利益输送。

不得不提的是,财富趋势此前闯关的“是否存有利益输送”阴云似乎也仍飘在其头顶上。

据招股书显示,公司在机构业务方面,主要客户包括中信证券、国泰君安证券、银河证券、广发证券、国信证券、华泰证券、申万宏源证券、招商证券等,其中的中信证券就是上述事件的涉事主角。

据招股书显示,2017年和2018年,中信证券分别为财富趋势的第一大客户和第三大客户,而财富趋势的第二大股东金石投资也是中信证券的全资子公司。在这其中,中信证券曾在2017年和2018年连续位列财富趋势预收账款前五客户,有意思的是,其他客户预收款项每期都发生变化,只有中信证券两年内一直保持不变,均是218.59万元。

(数据来源:招股书)

对此,外界曾一度传出了怀疑——即财富趋势与中信证券间可能存在关联交易不公允,且二者间也可能存有资金占用问题。不过,就最新情况来看,截至2019年底,中信证券已不再其客户预收款项之内,外界关于这一怀疑情绪似乎有所减轻。

综合上述种种来看,财富趋势的登陆科创板之路似乎还差了那么点意思。

3、生逢其时

然而,相对于外界的诸多质疑,互联网金融的向好情绪似乎给了财富趋势增添了不少喜色。

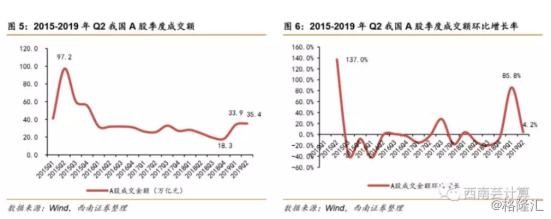

众所周知,在2015年A股交易活跃过后,市场就开始持续走低,成交额在2018年Q4达到15年来的最低点。不过,2019年,投资者开始恢复对市场的信心,2019年Q1市场成交额为33.9万亿元,达到自2016年以来的首个峰值,环比增长85.8%,随后市场行情逐渐回暖。

(数据来源:西南证券)

这对于通达信来说,算得上一个好消息,毕竟做为90%以上股民在用的炒股软件而言,市场行业的回暖,交易量的活跃,意味着用它的股民就更多了。

据中国证券登记结算有限责任公司发布的统计月报显示,截至2019年6月底,证券投资者数达到15428.9万户,较2018年底增长5.3%,其中自然人投资者超过15391.9万户,非自然人投资者达到37万户,为证券类APP提供了充足的用户基数。

同时,我国互联网理财用户规模持续扩大,2018年,我国购买互联网理财产品的网民规模就达到了1.5亿人,较2017年末增加2257万,同比增长17.5%,呈现高速增长趋势,互联网理财使用率达到18.3%。

(数据来源:西南证券)

在这个市场回暖的大背景之下,散户结构也逐渐向大户倾斜,从而有望提高付费用户及ARPU值。

据上交所数据显示,截至2017年,我国股票投资者中有99.78%的投资者为个人投资者。但从持股市值细分来看,持股市值10万以下的账户数占比从2010年的81.9%下降为2017年的55.3%;10-100万元的账户数占比从2010年的16.6%增长至2017年的37.3%;100万以上的账户数由2010年的1.3%上升至2017年的7.2%,投资者结构向大户倾斜。

一般而言,小户羊群效应明显,对金融信息的需求较低,而大户对数据、信息的需求程度比小户更高,因此有着更强的付费意愿与能力,因此投资者结构的变化有望提升付费用户数量和单用户ARPU值。

因此,对于此时走进资本市场曙光灯下的通达信来说,可谓是“生逢其时”。

然而,即便恰逢其时,在虎狼环伺的大环境下,财富趋势的突围之路也不是很轻松。

从业务的覆盖面来说,通达信、东方财富、同花顺、大智慧都已经做到了行情、资讯、交易全覆盖,但是真正能把这些功能覆盖到尽可能多的散户投资者,目前做的最好的是东方财富,从市值体量上东财因此与同行拉开了较大差距。

与此同时,目前财富趋势在东方财富和同花顺所处的优势领域——互联网炒股发力,进一步取得更多的市场占有率,还是有点困难的,尤其是在扩展个人业务上可谓是难上加难:2018年,该公司占7家公司证券信息服务业务收入总额的比例为1.10%,同花顺这一收入占比为35.02%,指南针占比为22.55%,市场竞争力孰强孰弱,一眼就可以看出来了。

至于财富趋势未来走势如何,还是静待观察吧。