震动A股的万亿级整合是谣言?中信证券发公告紧急澄清,已有券商研报闹“乌龙”

对于两家头部券商合并的消息,有观点认为可能性不大,因为两家券商互补性不会特别明显。这种现象发生,除非是更高层面来拍板,市场化的情况下,两家机构存在整合难度。

4月14日,外媒报道称中信证券与中信建投将合并。

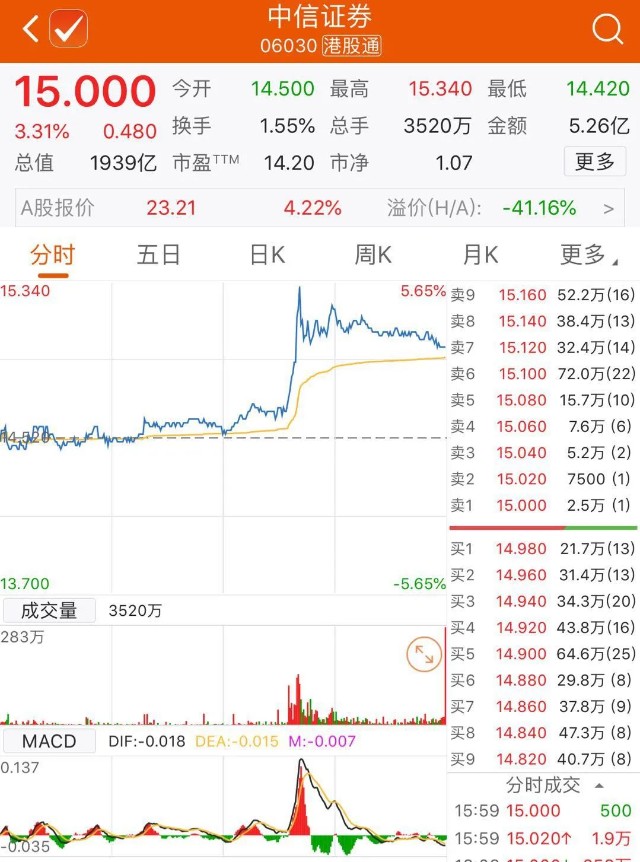

消息一出,中信证券和中信建投股价出现直线跳涨。截至收盘,中信证券上涨4.22%,收报23.21元/股;中信建投上涨8.88%,收报32.85元/股。

港股市场方面,中信证券收涨3.31%,中信建投收涨8.54%。

晚间,中信证券发布澄清公告,2020年4月14日下午,中信证券股份有限公司(以下简称“本公司”)注意到有媒体报道称本公司将与中信建投合并。截至本公告日,本公司未获悉有关上述传闻的相关信息,本公司也不存在应披露未披露的信息。

今日,一份天风证券研报流出,称中信证券和中信建投合并或将是打造航母级券商的可选路径之一。彭博报道“中国考虑合并中信证券和中信建投”。另外据其他传闻,国君和海通,申万和银河,也不排除合并的可能性。判断这将强化券商股龙头溢价的形成!

对此,天风证券方面向《国际金融报》记者表示,“经内部核实,该观点不是来自于天风证券研报。”

1合并可能性有多大

对于这两家头部券商的合并消息,业内“吓一跳”,感到难以置信。有观点认为,合并的可能性不大,因为两家券商互补性可能不会特别明显。这种现象发生,除非是更高层面来拍板,市场化的情况下,两家机构存在整合难度。

一位不愿具名的非银券商分析师在接受《国际金融报》记者采访时表示,券商通过强强合并方式来打造中国航母级券商,是二级市场期盼已久的。不过,中信证券与中信建投是否会合并,目前还不大好判断,具体还得看监管尺度,需要考虑一参一控及市场反应等问题。如果券商股东是在央企双百改革名单中,正在进行国企改革,则两家合并的操作性和可行性较大。

该分析师补充道,“事实上,在中国券商并购重组方面,若干持有两张以上券商牌照的省市,都具备考虑地方国资控股券商进行合并重组的必要性和可能性,如果跨省并购整合,则存在地方政府博弈。因此这需要更高层面上打破行政障碍,引导机构的有效出清。”

资料显示,中信证券和中信建投的“渊源”可追溯至2005年。中信建投证券由中信证券和中国建银成立,二者分别以现金出资16.2亿元和10.8亿元,持股比例分别是60%、40%。之后经过不断减持,中信证券持有中信建投5.88%股份。

对于这5.88%股份,中信证券还想进行“清仓式减持”。2019年6月,中信证券计划减持中信建投4.27亿股股份,占中信建投总股本的5.58%。2020年3月20日,中信证券高管在2019年业绩发布会上表示,中信证券2019年对中信建投的实际减持规模为4400万股,目前在短期内没有减持计划。

记者查询中信建投2019年年报获悉,截至报告期末,北京国有资本、中央汇金、香港中央结算是前三大股东,持股比例分别为35.11%、31.21%、10.71%,第四大股东中信证券持股比例为5.01%。

2019年全年,中信建投实现营收136.93亿元,归母净利润为55.02亿元。截至2019年年底,中信建投总资产为2856.7亿元。中信证券实现营收413.4亿元,归母净利润为122.29亿元。截至2019年年底,中信证券总资产为7917.22亿元。

2出现研报乌龙事件

有媒体报道,天风证券发表观点称,中信证券和中信建投合并或将是打造航母级券商的可选路径之一。彭博报道“中国考虑合并中信证券和中信建投”。另外据其他传闻,国君和海通,申万和银河,也不排除合并的可能性。判断这将强化券商股龙头溢价的形成!重点推荐:华泰证券、中信证券、中信建投H!

高层着力于打造航母级券商,而并购重组是提升规模的最直接手段。中国证券行业的并购浪潮中,中信证券的并购整合历程最具有代表性。中信证券在行业处于高潮时稳健发展并积蓄力量,而当行业出现低迷时则抓住机遇,制定并实施并购战略,从而发展成为行业的龙头。从2004年开始,中信证券陆续成功并购整合万通证券、华夏证券、金通证券、里昂证券,扩大境内业务规模,并开启海外业务布局。

中信证券和中信建投的股权关系:中信证券直接持有中信建投5.01%股权,而中央汇金持有中信建投31.21%股权,若汇金将股权直接划转给中信证券,中信证券将实现对中信建投的控股。

两家并购后规模情况:截至2019年底,中信证券和中信建投的净资产分别是1616亿元和566亿元,两家合并后净资产将达到2182亿元,占行业比例超过10%,进一步缩小与高盛(6297亿元)的差距。

业务互补上:投行业务领先地位进一步强化。中信证券、中信建投共同的优势业务在于投行,在股权承销、债券承销、并购重组等业务上均排名行业前三,若成功合并,将进一步强化领先地位。未来投行业务将成为券商机构业务的引擎。

可行性方面:资本市场的定位已经上升到了前所未有的高度,我们需要有“中国的高盛、摩根士丹利”去承载中国资本市场的核心功能,打造高质量发展的新引擎。

对此,《国际金融报》记者联系到天风证券方面核实,对方表示,“经内部核实,该观点不是来自于天风证券研报。”

记者 朱灯花