抄底美国游轮股,稳赚不赔的策略是什么?

作者 月黄昏

数据支持 勾股大数据

1998年,全世界都在讨论泰坦尼克号(Titanic)。

耗资2亿美元的泰坦尼克号被认为是电影史上商业片与文艺片的分水岭,詹姆斯卡梅隆不仅塑造了一个永世流传的爱情故事,更是将那艘永不沉没的豪华邮轮深深地镌刻在观众心中。

2020年,全世界都在讨论钻石公主号。

而这一次,是因为席卷全球的新冠肺炎,让钻石公主号700余人确诊,整艘“恐怖游轮”在海上隔离。全球的游轮产业,也因此遭受到了比2008年金融危机更加惨重的打击。

美股的三大游轮企业,嘉年华游轮(CCL)、皇家加勒比游轮(RCL)和挪威游轮(NCLH)离疫情影响前的高点,最多均跌去了80%以上的市值。

而后续随着美股反弹和震荡市,三大游轮股也呈现了暴涨暴跌的行情。如今,仍在谷底的三家游轮股,可以抄底吗?该怎么抄,才能保证稳赚不赔呢?

1

邮轮业是门怎样的生意?

本次美股大跌,游轮和航空是最惨的两个行业,它们业务的本身有很多相似之处。

首先,游轮业跟航空业都属于典型的重资产行业。初期要投入巨额的资本(主要是购买游轮及配套设施),等到投入使用后,就要看企业的经营水平,能不能尽可能地创造营收,从而收回前期的资本投入。

巨大的资本投入使得邮轮行业处于寡头垄断的竞争格局,行业前三的嘉年华、皇家加勒比和挪威,运载的旅客占行业总体的80%(47.4%、23%、9.5%)。

由于游轮的主要业务都在公海上进行,以及公司注册地普遍在巴拿马、开曼群岛等地,邮轮公司承担的实际税率非常低,常年维持在2%左右。这也是本次美国政府财政支援企业的计划名单中,游轮公司不在其列的主要原因。

如同航空公司要多赚钱,最基本的方法是让飞机多投入使用一样,游轮业也是如此。游轮停靠在港口补给的时间越短,游轮企业才能越赚钱。

对于各大游轮企业来说,营业收入的构成差不多,60%-70%来源于票价收入,20%-30%来源于在游轮上乘客的消费。

所以,一般情况下,游轮一次完整的行程最后一晚是在半夜靠岸,这样工作人员就可以利用乘客睡觉的时间,进行卫生清理及下次航程的物资补给。次日,等乘客陆续下船,整理好房间就可以迎接下一批乘客。

游轮业第二个跟航空业很相似的地方是,固定成本很高但是变动成本很低。也就是说,在cover掉一趟飞行航程或者一次航海旅行的固定成本后,每增加一名乘客或者旅客,航空公司和游轮公司都是净赚的。所以在没有满员的情况下,机票和游轮的尾票一般都会大打折扣。

并且,跟机票一样,游轮票也会有“早鸟票”,也就是提前很多天买也会有很大的优惠(对游轮公司而言,就产生了大量的预收账款,后面继续会讲到)。

这样做的目的是,航空或者游轮公司先用低价吸引一定的乘客来摊薄固定成本,然后再通过提供较好的等级和其他收费较高的项目创造利润。

飞机会分经济舱、商务舱和头等舱;游轮是分成经济舱(Economy)、优等舱(Premium)和豪华舱(Luxury)。从泰坦尼克号中我们也可以看出,Jack所在的经济舱和Rose所在的豪华舱区别有多大。

正如航空公司主要靠头等舱赚钱一样,游轮公司主要靠豪华舱赚钱,因为受众是一样的——具有高消费能力的有钱人。

但是值得注意的是,游轮的生意属性本身比航空还要差。因为只要疫情得到一定的控制,航空业就会随经济活动的展开而慢慢复苏。而游轮旅行是非必要花费,甚至是奢华性消费。一旦大家对经济预期比较悲观的话,游轮业的复苏就更加漫长了。并且,如果新冠病毒没有彻底根除的话,人们因为担心感染也不会选择游轮。

那么,在整个游轮业寒冬下,游轮公司本身的资本实力是其能否渡过难关的保障。

2

三大游轮公司哪家强

前面提到,嘉年华、皇家加勒比和挪威三家游轮公司占据了全球80%的市场。在行业低迷期,由于庞大的资本开支,很多较小的游轮公司极有可能破产。那么大型的游轮企业虽然短时间遭受重创,但是却可以逆市取得更大的市场份额。

所以,抄底美股游轮股,肯定是要选择嘉年华、皇家加勒比和挪威这三家龙头企业。

先来看嘉年华游轮(CCL)——

嘉年华集团是目前全球最大的邮轮企业,拥有超过12万名来自全球60多个国家的员工,每年吸引超过1150万名游客。

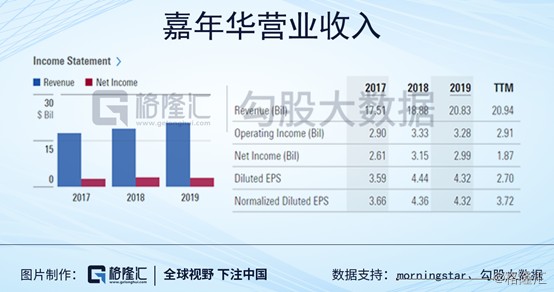

集团2019年营业收入为208.3亿美元,超过另两家邮轮运营商之和。集团旗下拥有嘉年华邮轮、荷美邮轮、公主邮轮等9个品牌,运营105艘邮轮,可以访问全球700多个港口,拥有全球游轮市场约47%的份额。

CCL的船队优势在于它多样化的休闲设施,装潢新颖、宽敞的客舱。邮轮上的秀场节目与娱乐设施应有尽有,让旅客在船上宛如天天参加嘉年华盛会。并且几乎24小时都有节目,所以最吸引年轻人。

而且CCL走的是性价比路线,收费比较合理,但是饮食和服务水平不高。并且推出了“假期保证”条款,即乘客不满意可以随时下船,公司会按剩下的天数退回相应地船费。

并且嘉年华的航线是最广最全的,连接了世界各地主要的景点,可以满足大部分旅客的需求。

再来看皇家加勒比游轮(RCL)——

RCL是一家挪威和美国合资的游轮公司,总部位于迈阿密,是世界上第二大游轮公司。截至2019年底,共有26艘邮轮在服务,并订购了6艘船。旗下全职员工6万余人。

RCL拥有世界邮轮市场的23.2%的占有率,旗下的品牌包括精致游轮、普尔曼游轮、精钻俱乐部游轮、银海邮轮和途易邮轮。

集团2019年营业收入109.5亿美元,净利率高达17%,是三大游轮企业中最高的,说明其成本控制和运营效率在行业中处于领先地位。

RCL的主要特点是旗下多艘超大型游轮凭借史无前例的吨位和大胆创新的设计吸引了众多游客。RCL在加勒比海、东亚、南美和中东地区占有优势。另外,RCL的船上娱乐体验在游轮行业中处在领先地位,服务水平反应良好。

最后来看挪威游轮(NCLH)——

NCLH总部位于迈阿密,其航线包含北美、地中海、波罗的海、中美洲、百慕大等地区,超过450个旅游点。目前公司拥有26艘游轮,是世界上第三大游轮集团,市占率近10%。

集团2019年营业收入64.6亿元,营收跟另外两家相比的占比与市场份额近似。

挪威游轮的主要特点是自由式航程和高度人性化的服务,主要受千禧一代的年轻人喜爱。

3

抄底游轮怎样才能稳赚不赔

在如今的时点,选择抄底游轮股的主要逻辑应该是看好疫情过后,游轮行业复苏后会继续保持平稳发展。

通过以上的分析可以看出,三大游轮公司过去三年都处于稳定增长阶段,并且随着全球老龄化时代的到来,游轮业的需求增长的基础是牢固的。

所以,现在最核心的矛盾是,这三家游轮股哪家会破产。邮轮公司普遍流动比率非常糟糕,如果无法正常经营,除现金及等价物以外的流动/非流动资产变现极为困难。邮轮公司所披露的净资产价值不具备任何参考意义,因为这些船只只有在邮轮公司的经营之下才具有价值,失去运营的船只的处置成本远大于残值。

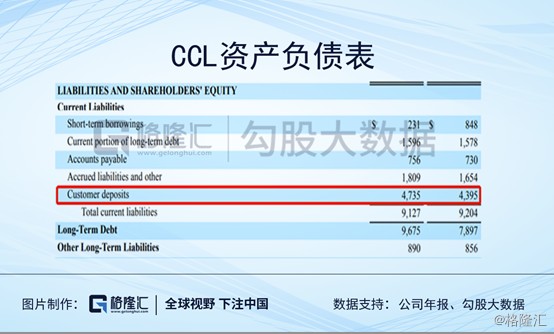

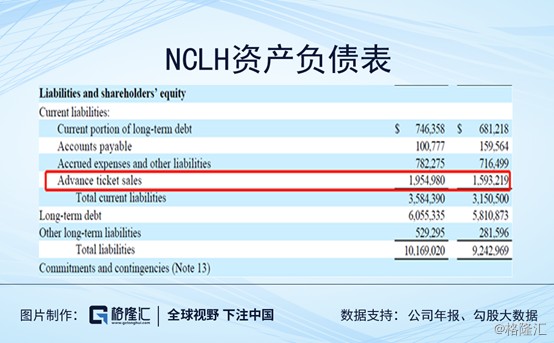

从三家公司的负债比来看,CCL、RCL和NCLH分别为25.52%、38.69%和40.77%,看起来没有特别高。

但是前面提到过很重要的一点是,游轮企业有大量的乘客预收款,这些订金由于游轮公司尚未提供服务,所以也应该看成是企业的负债。

通过2019年年报可以看出,CCL、RCL和NCLH的客户预收款分别为47亿、34亿和19亿美金。现在疫情的情况下,即使有一半的客户要求退款,三家游轮公司都是有资金缺口的。

所以,目前来说,三家游轮公司如果随着疫情长时间发酵的话,都有破产的可能性。能不能活下来,就看企业自身的融资能力。

根据瑞银的压力测试,嘉年华的流动性储备可以令其在零收入的情况下生存大约12至13个月,是三家公司中可维持生存时间最长的公司。相比来看,在同等零收入的条件下,皇家加勒比邮轮的流动性储备可令其维持生存约10个月,挪威邮轮则为7至8个月。

从财务稳健度和市场份额来看,嘉年华无疑是最佳的选择,加勒比次之,挪威游轮是最差的选择。

但是值得注意的一点是,由于嘉年华旗下的“钻石公主号”和“至尊公主号”均发生大规模感染,所以嘉年华面临巨大的赔偿和诉讼风险,这也是目前市场给其在三大游轮企业里最低的0.4PB的主要原因。

所以在面临疫情这个不确定事件下,单独地抄底任何其中一家公司都有损失全部本金的可能性,最佳的策略应该是做一个组合——

那么建立这样一个组合,五成仓给到嘉年华,五成仓给到加勒比,最后即使只有一家活下来,2-3年后行业复苏,股价三倍以上的涨幅是没有问题的。一比三的赔率,100%以上的收益率,是个很好的低风险高收益率的策略了。