勤上股份 解聘"瑞华",股东却拒绝"众华"救火

作者 南方

数据支持 勾股大数据

正当探雷哥梳理A股各公司交作业的时间时,发现勤上股份就因为要求解聘瑞华,更换另外一家会计师事务所进行年报审计被股东大会否决,让监管部门发了一封关注函。

A股的监管爸爸就是中国式家长,事无巨细,洞察秋毫,偷懒少交作业都不行。

要说解聘瑞华,这个事情跟一般的"更换会计师事务所"还有点不一样,2019年7月,瑞华因康得新涉嫌信披违法、财务造假被证监会立案调查,造成其承接的IPO项目、再融资项目被暂停。据Wind统计,瑞华所在2018年负责325家A股上市公司,有294家公司将其解聘。

勤上股份只是其中之一,换掉有声誉影响的瑞华,看起来很正常,但为什么就被关注了呢?

01

更换事务所始末

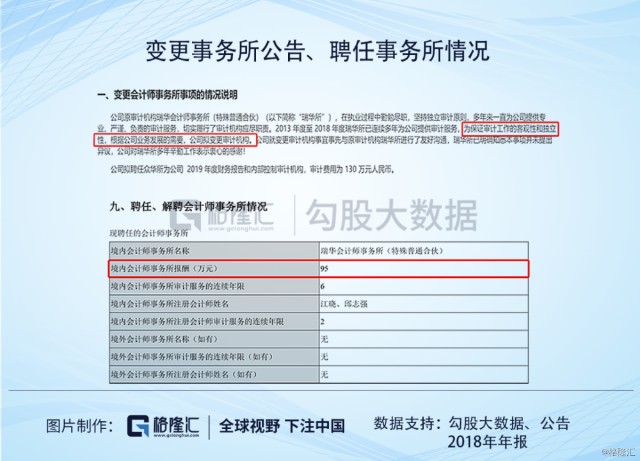

勤上股份是2011年上市的,上市当年的事务所是深圳鹏城会计师事务所,2012年,公司的审计师事务所变成国富浩华会计师事务所,2013年至2018年就一直是瑞华会计师事务所,但无论是鹏城、国富浩华,还是瑞华,三个都是同一个:2012年,鹏城所整体加入国富浩华,2013年中瑞岳华与国富浩华合并成立瑞华。

所以,可以说瑞华一直服务了勤上股份9年。

但,2019年7月,瑞华因为"康得新财务造假"一事被证监会立案调查。

2019年11月,一家新的会计师事务所"众华"就开始出现在勤上股份《关于2018年度审计报告保留意见所述事项影响已消除的专项说明》公告的身影中,当时公司并未提出要更换事务所。

但被监管部门注意到了这一细节,并询问公司为啥不是瑞华呢?公司回复说因为瑞华人员不稳,导致工作停滞,所以选择聘请众华代为出具消除这一保留事项的报告。

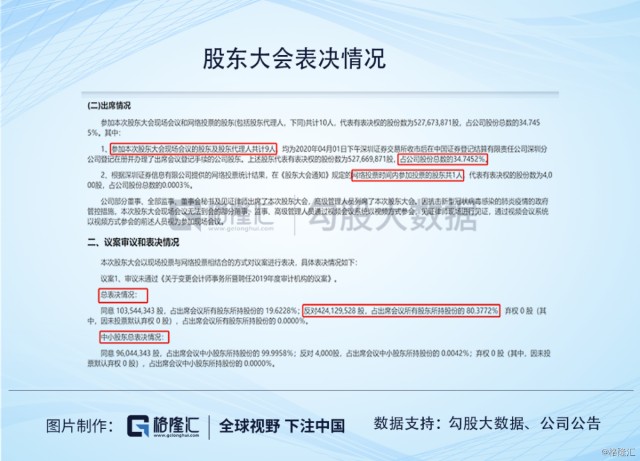

2020年3月21日,公司正式公告解聘瑞华,要聘请众华会计师事务所作为年审机构,这事已经获得公司董事会、独立董事的认可,但在股东大会表决中,却被多数股东投了反对票。

而此时已经距离公司预约的"4月30日最后一天"也就不到20天的审计时间了。董事会批准了,股东大会的否决,也是给探雷哥留下了心中疑惑。

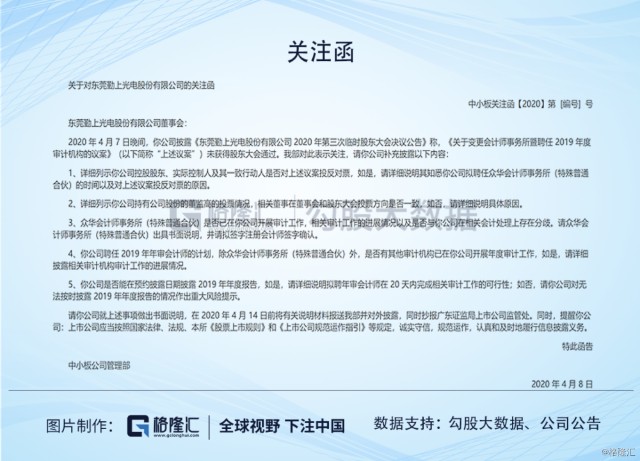

4月8日晚,勤上股份收到中小板公司管理部的一封关注函,就公司在最后年报关头"要求更换会计师事务所,却被股东大会否决一事"表示关注。

关注函大意如下:

距离年报披露就剩20多天了,你们更换审计机构是为啥?

股东大会为什么否决?公司控股股东和实控人对此事是个什么态度?

你们能否按时披露年报?

换了之后,审计机构能在20天内完成审计工作吗?是否存在风险?

时至今日,勤上股份还未回复关注函。

02

解聘因为瑞华事件?

带着这样的疑问,探雷哥试图找到一些答案。

在变更事务所的公告中,公司公告是出于保证审计工作的客观性和独立性而变更,新聘任的众华审计费是130万,要高于原瑞华事务所的审计费95万。

可以确定的是公司肯定不是因为瑞华事件影响要解聘瑞华。

为什么呢?这件事得从勤上股份上市那年说起。

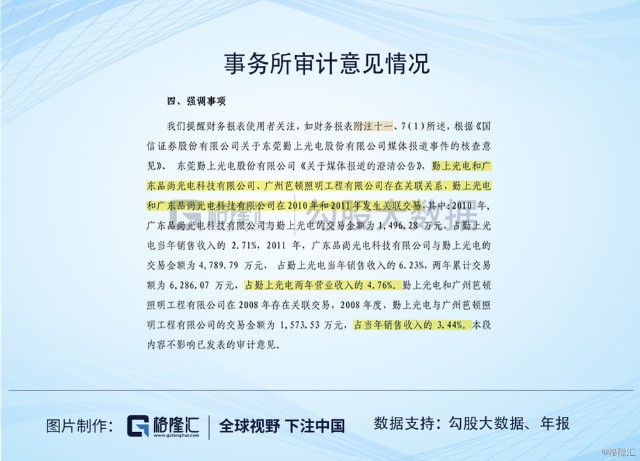

2011年11月,勤上股份上市,2012年、2013年,也就是上市之后的第2年,勤上股份就被国富浩华、瑞华出具了"带强调事项段"的审计意见。

而且两年都是强调的同一件事,就是对媒体报道中提及的关联方关系质疑给出澄清。

勤上股份上市后,媒体对他的爆料就很频繁,围绕一个主题"指控它欺诈上市!"

2013年2月、3月,分别有《勤上光电涉嫌欺诈上市若查实或面临投资者集体诉讼》、《勤上光电瞒天上市:"自己人"成大客户》对公司的报道,主要就是质疑公司与上述强调事项中的客户之间存在关联关系,怀疑部分交易业务的真实性。

欺诈上市的罪名,除了上市公司本身将会终止上市,其他券商、中介机构也都会被立案调查。而这个事情居然没被当时的IPO事务所鹏城给审出来。后面公司还特地出来义正言辞地澄清,不存在关联关系,媒体报道不属实。

比较巧合的是,第二篇报道出来的时间,跟鹏城所在绿大地审计上出事情的时间比较接近,结果第二篇报道出来后,公司开始承认了关联关系。鹏城的后身"国富浩华"、"瑞华"就开始在上市后的年报中强调这个事。说自己发现上市公司的确与媒体报道的某公司存在关联关系,但是对收入占比较小,影响不大。

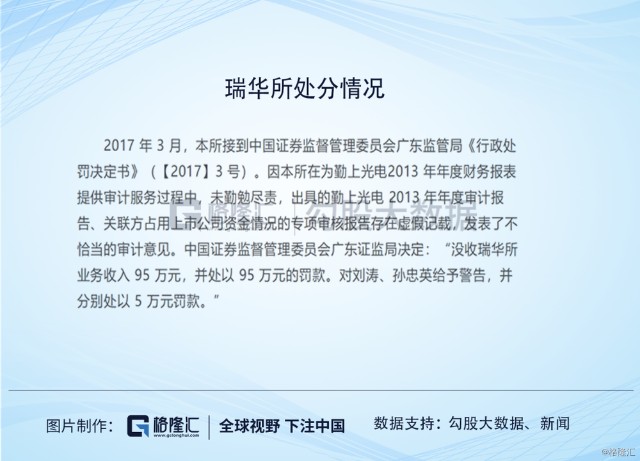

2017年,瑞华正式接到证监会的行政处罚决定书,因为瑞华为勤上股份2013年提供审计服务过程中未勤勉尽责,对关联方资金占用情况存在虚假记载,发表了不恰当的审计意见。

即使是上市被媒体质疑坐实、2013年被证监会处罚,瑞华跟勤上股份仍然还是保持服务关系。

2019年7月,瑞华因为"康得新财务造假"一事被证监会立案调查。虽然解聘瑞华的公司大量新增,但仍然还是有部分上市公司选择继续服务。

而且,勤上股份最新聘请的众华会计师事务所,也是存在黑历史,但因为没有瑞华规模大,外界对众华的声讨小一点。

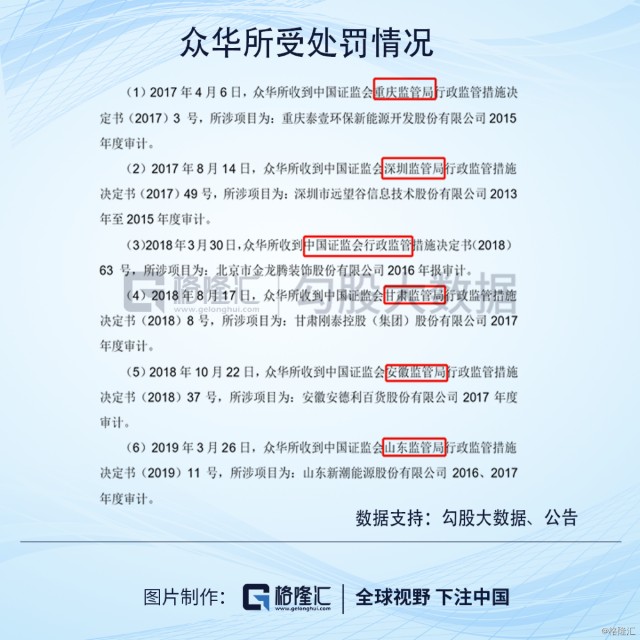

跟瑞华栽在康得新、辅仁药业、大族激光这些大白马审计事件上不同,众华在雅百特、圣莱达2015年年报审计上公司就分别在2019年5月27日、2019年10月28日收到证监会行政处罚决定书。并收到多地监管局的行政处罚决定书。

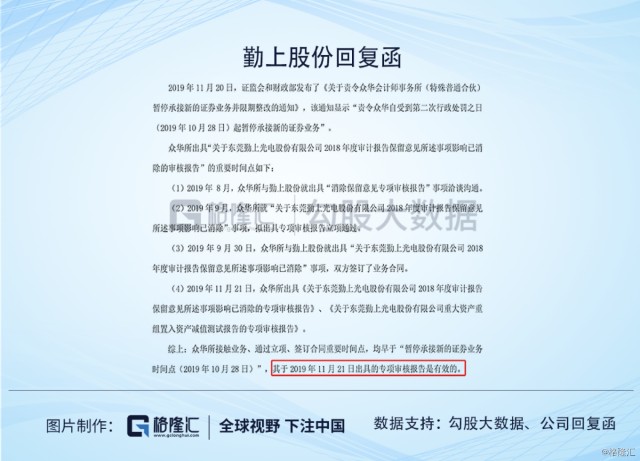

2019年11月被证监会和财政部出具了一份暂停承接证券业务并限期于2个月内完成整改的通知。从2019年10月28日起不能承接新的证券业务,据澎湃新闻,财政部会计司、证监会会计部同意众华自2020年2月29日起恢复承接业务。

等于是瑞华处分在前,众华处分在后,而且众华那阵处于暂停业务期间。

03

瑞华遗留的保留意见

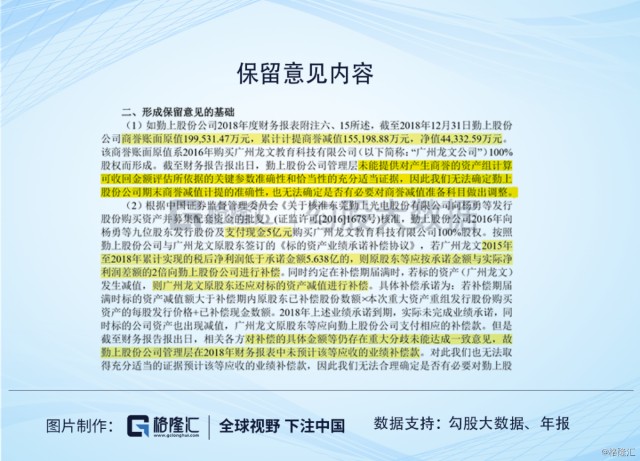

此外,还需要提到2018年瑞华对勤上股份年报出具保留意见一事。因为当时未能在商誉减值评估上获取关键参数和充分证据,无法确定当时减值计提的准确性,以及未能预计应收的业绩补偿款,无法确定是否需要对2018年报表项目进行调整。

保留意见的意思是啥呢?就是说审计认为财务报表有重大但非广泛的失实陈述,但审计师没有足够的证据。

保留意见不仅影响本年的业绩认定,也影响以后年度业绩的认定,如果保留意见因素还在,那公司就得继续在年报中披露强调事项。

而此次众华出面发表审核意见说,这事的不确定性消除了,今年可以不用出具保留意见了。

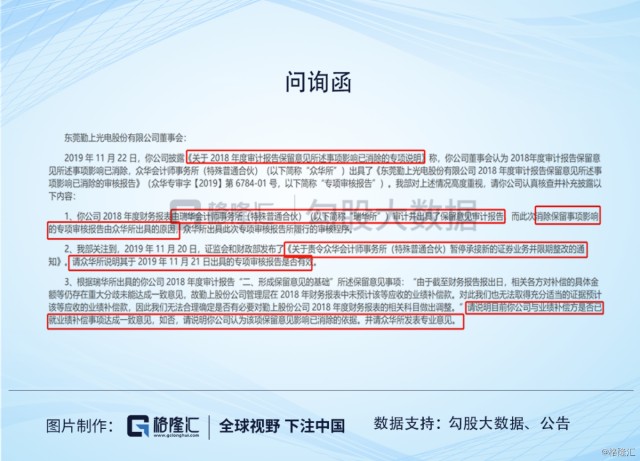

也就是上述提到的《关于2018年度审计报告保留意见所述事项影响已消除的专项说明》,监管部门注意到后,询问众华为这项事件履行的审核程序,并指出2019年11月20日,证监会和财政部就对众华责令暂停承接证券业务并限期整改的通知,这份在11月21日出具的报告书否有效?

但公司说,因为众华承接该项业务的时间要早于被处罚的时间,所以出具的报告仍然有效。

而这个重要的消除事项其实与公司的一项收购有关。

2011年,以LED照明发家的勤上股份上市,但上市后,勤上股份就遭遇业绩滑铁卢,一年不如一年,2015年公司就开始考虑对外并购,业绩救火。但也因为这项并购,公司在2016年及以后的业绩走势就是大起大落。

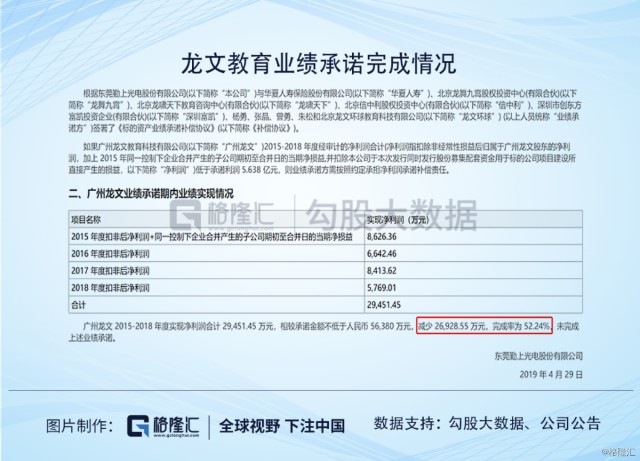

2016年,公司开始开展跨界并购,2016年年底完成了对一家K12教育机构"广州龙文"的收购,对价20亿,形成19.98亿的商誉。对方股东也许下了2015年-2018年,要累计实现5.64亿净利润的业绩承诺。

但龙文教育的表现跟勤上股份上市后的趋势极其相似,被收购后的第1年就业绩滑坡,连续几年都没完成业绩承诺,最后4年一合计,累计实现净利润才2.95亿,业绩承诺完成率只有52.24%。

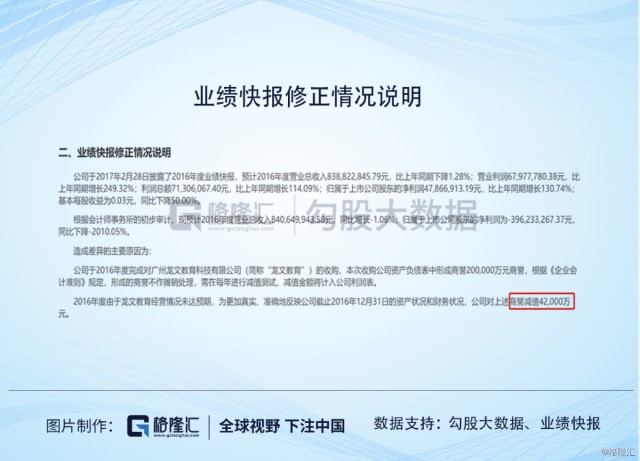

因为业绩对赌没完成,勤上股份在2016年对19.95亿的商誉计提减值4.64亿,这直接导致公司出现上市以来的首次亏损,2016年净利润亏损4.17亿。

2017年,龙文教育依旧未完成业绩承诺,但未进行商誉减值,所以,也是2017年勤上股份扭亏为盈的主要原因。

2018年,勤上股份却一口气计提商誉减值10.88亿,连同存货、应收账款等项目减值损失一共计提了12.55亿,所以2018年,公司净利润亏损12.5亿.

可见这一年亏,一年不亏,又一年亏的节奏,主要是不想被ST。

2018年,公司计提完商誉减值后,公司的商誉净值仍然还有4.43亿,而因为当年审计时,公司管理层没有提供关于"商誉减值资产组可回收金额"评估的关键参数和恰当性的充分证据,导致当时的审计机构瑞华所没法确定公司商誉减值计提的准确性,也不知道要不要对当年的商誉减值科目进行调整。

所以,这给公司更换事务所,消除2018年的保留意见事项埋下了伏笔。

04

众华的"业绩救火"

我们先看下勤上股份在2019年的业绩表现。

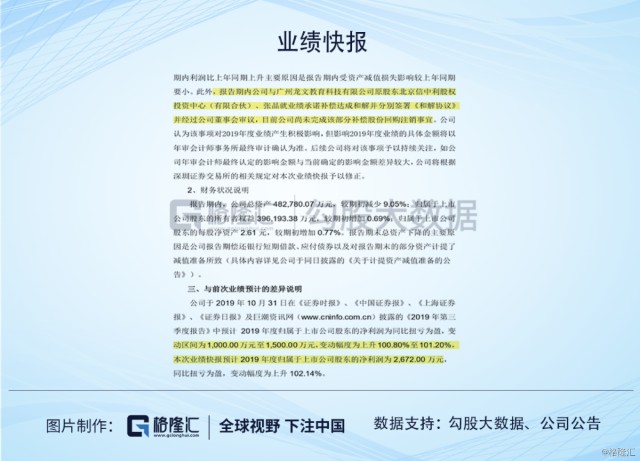

截至2019年三季报,公司实现净利润0.01亿,扣非净利润亏损0.08亿,如果2019年继续亏损,那么公司就得被ST。

据2019年三季报显示,公司披露,2019年公司净利润将扭亏为盈,变动区间是在1000万-1500万之间。

2月29日,2019年度业绩快报披露公司将实现归母净利润2672万,较前次三季报披露的情况又增加了几百万。

而这个变动就是因为众华出面审核,消除了2018年年报保留意见中的"业绩补偿款不确定性"所致。

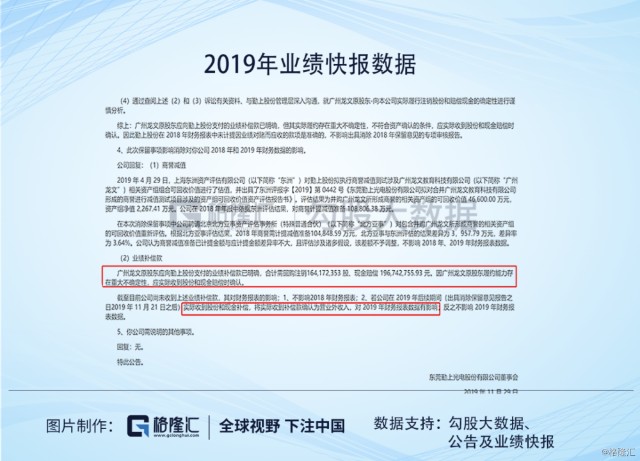

根据公司公告,公司不再就"商誉减值"进行调整,不影响2019年报表数据;但对于"业绩补偿款",龙文原股东应向公司进行股份支付的业绩补偿已经明确,需回购1.64亿股,现金补偿1.97亿,业绩补偿应在实际收到股份和现金补偿时进行处理。

但这件事最终还是取决于龙文原股东履约能力。

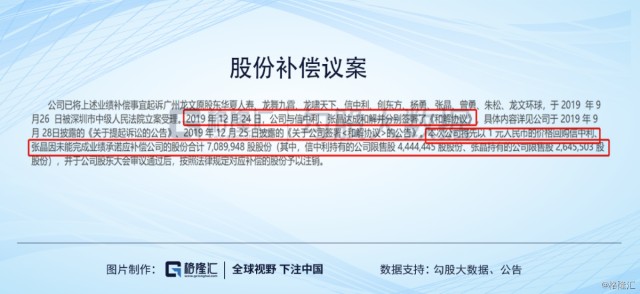

所以,赶在2019年结束时,公司与龙文原股东中的2名股东达成和解,确定了业绩补偿,并在12月28日向董事会报告了公司将以1元价格回购信中利、张晶应补偿的股份708万股。

2020年1月14日,股东大会通过了上述《关于定向回购部分业绩承诺补偿义务人应补偿股份的议案》。

根据非同控合并股份回购并注销的业绩补偿的会计处理,公司上述回购股份应该是作为以公允价值计量且其变动计入当期损益的金融资产处理,并确认了公允价值变动损益。而以董事会批准日期为准的话,正值公司股价较高期间。

看到这,大家也许就知道这份和解协议的重要性了。

对于商誉减值准备,众华进行保留意见消除时,提到2018年减值数额不调整,但未提到2019年是否计提。

而公司账上还有4.43亿的商誉,根据2020年2月29日,公司披露的《关于计提资产减值准备的公告》,公司在2019年只计提的相关资产减值准备,只有应收账款、存货、其他应收款减值准备。

而唯独没有商誉减值准备。所以,如果瑞华坚持商誉减值准备的保留意见,那众华出现的意义就是救火。

05

商誉仍存隐忧

此时不计提,这项趴在账上的商誉就有可能是勤上股份以后的一个雷了。

但,2019年如果继续计提的话,就真的被ST了。

因为商誉不比无形资产,无需摊销,但需要每年进行减值测试。而商誉减值测试在审计工作中是一项专业技术,但这个事情又带有一定的主观性。比如资产组的认定、相关参数的认定,最后得出一项资产可回收金额,然后跟目前的账面价值比较,低于则计提减值。

所以,它本身就存在一定的操作空间。探雷哥就注意到,勤上股份在2016年对商誉减值准备就曾出现过多次改数据的情况。

最开始业绩快报中,并未提及商誉减值情况,商誉减值为0,业绩修正报告中,又将商誉减值情况考虑了进来,计提4.2亿减值,然而,这个金额还不算最终敲定的减值金额,在正式披露的2016年年报中,公司的商誉减值金额是4.64亿。

商誉减值准备经历了0->4.2亿->4.64亿的变化过程,与之相应地,公司的业绩也经历了盈利0.48亿->亏损3.96亿->亏损4.17亿的这样一个变化。

等于是商誉减值准备是导致勤上股份近年来业绩波动较大的一个主要因素。

那对于还在账上的4.43亿商誉,公司是否又不需要计提了呢?

我们不是企业的审计师,没法执行减值测试的审计程序,但对于商誉减值判断,我们作为外部投资者也是可以根据标的公司的经营状况进行判断的。

那龙文教育的盈利能力和未来的成长性如何呢?

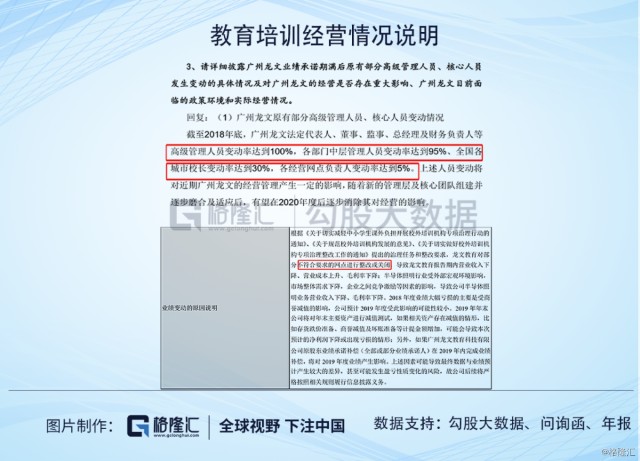

龙文教育主要是家K12教育培训机构,专注一对一辅导,根据公司财报及公告披露的信息来看,在业绩承诺期满后,龙文体育法人、董监高及财务负责人,以及核心团队人员变动率很高。受政策环境影响,2019年龙文体育出现了网点整改和关闭的情况。

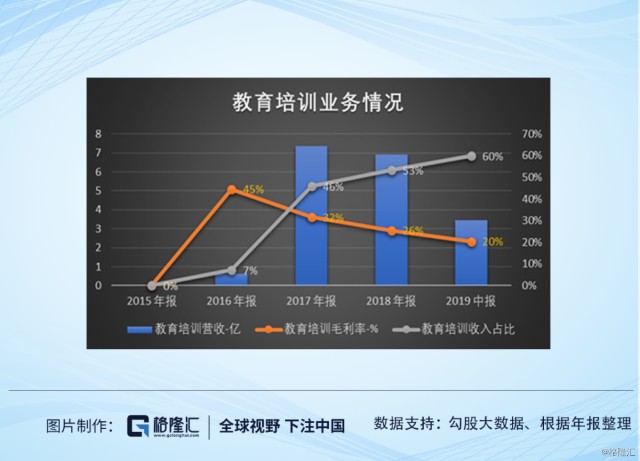

而自从公司收购龙文体育之后,教育培训业务在公司的重要性就很高了,从最开始7%的收入占比提高到2019年中报的60%。

作为公司重要业务,其营收规模却是大幅下滑,毛利率从45%降至如今的20%。盈利能力大幅下滑。

如前文所说,业绩承诺期之后,龙文体育自身的人员流失和政策环境都并不太友好,未来的冲劲怕是更不如以前,这点勤上股份也似乎预料到了,最近2年是一边剥离资产,一边买资产的节奏。

而龙文体育业绩过了对赌期,原股东的业绩补偿目前都没达成全部共识,而至于龙文体育剩下来的4.43亿的商誉如果今年不爆,迟早也是要爆的事情。

06

结束语

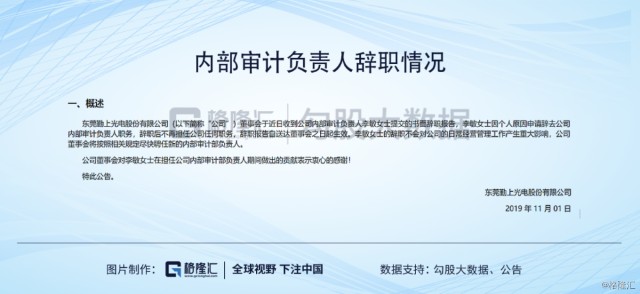

对于公司临近年报披露时点解聘瑞华,换成另外一个最新被责令限期整改的事务所,也许并不是事务所本身的问题,然后股东大会的否决,不排除股东认为事务所没有错。而且,公司的内部审计负责人在2019年11月初就辞职了,也就是在公司与众华签订业务合同之后,在出具消除事项报告之前。

不知此次解聘瑞华,是否是因为审计存在分歧而被"炒"了呢?