来自08年金融危机的暗示:美股底部还未来临

在上个季度的崩盘导致全球股市市值缩水万亿美元之后,全球市场出现了令人不安的平静。不过,随着冠状病毒流行的下一阶段逼近,这种情况可能不会持续下去。

资产类别的波动性已从3月高位回落,因有迹象显示全球范围的封锁可能缓和了疫情的严重程度,但这并不能保证疫情不会再度爆发。

有人猜测,随着各国开始逐步取消限制,事情将如何演变,夏季过后会发生什么——这将决定投资者在未来几个月的情绪和头寸。

全球金融危机期间的价格走势可能为未来几个月的走势提供一些指引,尽管这两次冲击的性质有很大不同。一个共同的主题是史无前例的刺激计划,在动荡的最初几个月帮助安抚了投资者的紧张情绪,随后的危机冲击波才广泛传播开来。

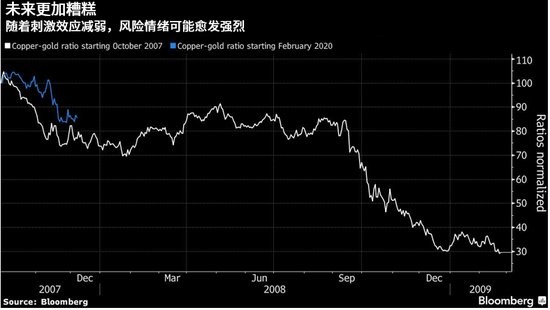

以铜金比为例,这是一种常见的风险衡量指标,如果全球经济开始恢复正常,未来几个月铜金比可能会趋于稳定,甚至上升。两种金属之间价格关系的这种变化将类似于2007年底和2008年初的走势,当时市场希望美国次贷危机已经得到了解决。

但有观点认为,当前的危机远未结束,这表明投资者情绪可能很容易急剧恶化。

正如伦敦Longview Economics的Chris Watling所指出的,今年的股市抛售与1929年10月大崩盘和1987年10月“黑色星期一”期间的市场行为惊人地相似。如果历史重演,新的低点还没有到来。

这或许可以解释为什么短期的欧元公司债券(在短短几周内损失了近四年的收益)可能会在接下来的几个月中变得更加艰难。

周三,Heineken NV取消了对2020年的预测,加入了越来越多取消今年盈利预期的公司的行列。该公司股票一个月的隐含波动率再次超过40%,是过去十年平均值的两倍。

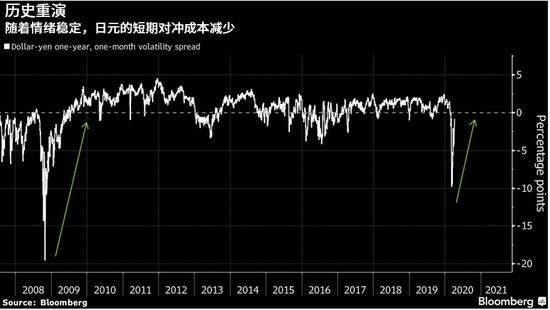

对汇率大幅波动的预期也很高。因为疫情结束阶段的不确定性,与短期押注相比,长期押注的成本似乎将变得更加昂贵,。这种模式将让人想起雷曼兄弟的倒闭——2008年危机最具象征意义的时刻之一。

除此之外,交易员还会选择几个月后出现融资井喷的期权押注,因此对投资者来说,为危机做准备可能是谨慎之举,因为一旦解除锁定,危机可能就无法得到解决。