浩泽净水(02014.HK):营收稳中有升,估值修复空间大

一、营收稳步提升,租赁净水机业务有序推进

过去数年,公司保持稳定增长。近五年公司的年均复合增速达23.17%。2019年公司实现收入约为17.17亿元(单位人民币,下同),同比增加约4.4%,稳步提升。其中,主要业务板块净水机租赁收入保持较快增长,2019年新增租赁型净水机合计约185,000台,实现收入8.87亿元,同比增长13.4%,在净水业务总收入中所占比例提升7.8个百分点至75.9%,逆势上升。以租赁模式为主的服务体系让浩泽在庞大的净水市场中独树一帜,具备了良好且长期的成长潜力。

与此同时,由于公司业务的转型公司减少出售家用净水机,销售金额大幅减少42.1%至0.55亿元。对比净水器租赁,一次性销售净水器会产生单次较大额的收入,因此销售数量的减少带来较大的营收的影响,但是从长远来看,租赁可以产生长期稳定的收入,尽管净水器暂时拖累板块营收表现,但长期为利好。

尽管公司营收仍录得稳健正增长,但却录得净利润亏损。亏损主要是受全球整体经济环境、新型冠状病毒(COVID-19)疫情及投资失利等因素影响,公司基于会计审慎性原则大量计提了拨备/确认了亏损,其中拨备计提计入损益表,冲减当期利润。公司确认处置创收资产的亏损约为人民币1.44亿元,同比增加1,534.1%;录得处置存货损失及存货拨备分别为0.47亿元及人民币0.15亿元百万元;录得贸易应收款项及其他应收款项减值2.20亿元;确认基金减值1.57亿元。各项亏损的确认及拨备计提皆较上年同比大幅增长,合计达5.83亿元,是亏损的主要原因。但是,随着大陆的全面复工,相应的风险有望降低,经销商业务的恢复,前期提取的准备有望冲回。

另外,净水器有“渠道为王”的现象。一旦掌控了稀缺的优质渠道资源,就可以建立强大的竞争壁垒。产品要靠经销商卖到终端,一旦品牌能对优质经销商形成利益绑定,其他品牌就很难借力优质经销商打开线下渠道空间。2019年,浩泽净水销售管道覆盖2,340城镇,同比增加了约7.1%,新增加盟经销商285家。公司在一二线市场公司通过经销商开发更多新客户;在三四线市场公司主要开发新管道。广泛覆盖渠道的优势赋予浩泽净水易守难攻的特性,强者恒强的局面难以颠覆。

二、参考韩国模式,我国租赁龙头确定性高

净水机与传统的小家电可比性并不大, 反而与传统的大白电空调具有较强相似性,尤其是两者都对售后服务要求极高。所谓“三分产品、七分服务”,净水机需要售后定期保修,并且使用周期中需要定期更换同型号滤芯。净水器的特殊性,推动了净水行业出现了家电产业中独有的“租赁”销售模式。

以韩国为例。韩国净水市场在熊津豪威Coway、清湖 NAIS 两大净水器租赁龙头推动下,形成了以租赁模式为主的模式。在当时的韩国,Coway创造了净水器行业的新模式,消费者只需要交纳一定的保证金,然后每月支付极少的使用费用,就可以免费使用净水器,而净水器企业的售后人员则会定期为用户提供免费清洗和更换滤芯等服务。与传统模式相比,租赁模式有效降低了消费者初始购置支出,对净水产品普及起到积极推动作用。韩国的净水器渗透率迅速飙升达到了惊人的85%,并且仍保持稳健增长。

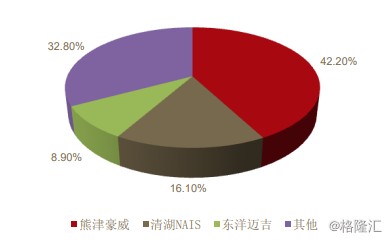

图:熊津豪威和清湖 Nais 主导韩国净水机市场

资料来源:ASD Reports,方正证券研究所

从熊津豪威看浩泽净水有巨大空间。根据2018年沙利文的报告,目前浩泽净水在净水器商用租赁领域位列行业第一。当年租赁净水器龙头熊津豪威Coway是韩国最大净水器厂商。从2010年开始,Coway实施了其商业租赁的发展方向,业绩一扫过往的颓势,营业收入,特别是毛利开始实现高速增长。随着市场的接受度提升和市场地位稳固,市场亦提升其估值。在戴维斯双击下,Coway股价迅速飙升,仅仅两年不到的时间便实现了近三倍的增长。目前,熊津豪威Coway和清湖NAIS已经垄断了75%的韩国净水器市场。中韩生活习惯相似,浩泽净水有望复制Coway的高增长。

图:熊津豪威营业收入与毛利

另外,我国净水器市场渗透率低,提升空间仍很大。当前国内水污染问题较为严重,根据水利部数据,我国达不到饮用水源标准的四类、五类及劣五类水体占比较发达市场明显偏高,且原水中有机物、 重金属含量也相对较高。但是我国目前净水机普及率约为 19.2%,仅有部分一线城市接近 30%。而水质较高的欧美发达国家和地区有至少 70%渗透率,横向比较来看,国内净水市场成长空间巨大,有望成为千亿级体量的大市场。

在净水器租赁市场上,作为本土品牌,浩泽净水在后续服务便捷程度及性价比方面占优;作为龙头,浩泽净水具有先发优势,已打造了良好的品牌形象,并与客户建立长期稳定的合作关系。浩泽净水的长期逻辑较为确定,浩泽净水增长潜力有待进一步释放。

三、疫情促进行业整合,可关注后疫情时代的机会

年初的一场疫情,给家电行业带来一波短期冲击,但是也给特定的细分领域带来了机会。受疫情影响,客流量大幅下滑,但一季度属于消费淡季,由于家电需求的特性,疫情抑制的家电需求不会消失,只会延后,随着全面复工的节奏,冲击影响有限。而从具体的细分市场来看,根据奥维数据,净水器等健康类的电器受疫情影响,需求出现明显逆势增长(在2020/1/26 – 2020/2/2、2020/2/2 – 2020/2/9期间分别增长47% / 121%)。

而从中长期来看,疫情或将推动家电消费向健康升级,为净水器行业带来新的机遇。本次疫情具有高传染性,住宅办公楼在内的场所进行全面防护等处理措施,大幅增加了防护需求。另外,疫情培养消费者健康意识,驱动长期的消费习惯发生转变。“健康卫生”和 “品质生活”将成为消费新主线。净水器使用频次高,具备健康卫生的属性,目前保有量相对偏低。随着消费者意识提升,净水器的渗透率有望持续提升。作为行业龙头的浩泽净水有望首先受益。

浩泽净水客户群覆盖较为广泛,包括企事业单位、医疗系统、教育系统、商超系统、餐饮系统以及各大交通枢纽等。新型冠状病毒疫情的爆发使得公共场所加倍注重防护,对防疫及保持日常健康的需求倍增,催化防护产品以及具备消杀功能的净水和空气净化设备的发展。根据公告披露,公司近期线上云订单供不应求。

3月15日,浩泽净水在线云签约仪式落幕,共计全国20多个省区的50余家浩泽运营商伙伴同一时间与各自的大客户签订了新装机服务协议。根据在线云签约仪式的反馈,传统的大型企事业单位、医疗卫生机构和教育培训机构几大消费场景的需求量突飞猛进。浩泽净水提前部署,在疫情期间紧急开辟防护口罩生产专线和推出新一代医疗级空净杀菌设备即一体化防御消毒等产品。尤其载有臭氧消毒杀菌技术的净水器产品,获得人流量大、使用频次高的医疗及教育机构的充分认可。公司计划携手经销商战略性地部署医院、学校、银行、政府机关在内的等公共服务领域市场场景。

另外,疫情将加速带来较大冲击的同时,将促使行业整合。 根据奥维云网(AVC) 全渠道监测数据显示,2018年以来行业存在集中度加速提升的趋势,2018年全年净水机品牌新进入 68 个,退出 93 个。而疫情下行业集中度有望进一步提升。以浩泽净水为例,作为龙头公司,其在产业链内具有更强势的地位,对上下游具有更强的占款能力,在受到需求冲击时可受益于更强的资金优势,并可在疫情后更快的抓住需求反弹机遇。而劣势企业抵抗风险能力差,将被疫情加速淘汰。浩泽净水有望接收这部分市场份额,进一步巩固自身龙头地位。

而目前,浩泽净水的股价自春节前到现在已经调整 超过60%,已创历史新低。因此可以认为阶段性利空基本已经 Price-In。浩泽净水在Q2 可能会迎来基本面改善。