消金战场硝烟升级:平安大佬入场圈地,陆金所控股转型,“搏杀”万亿市场

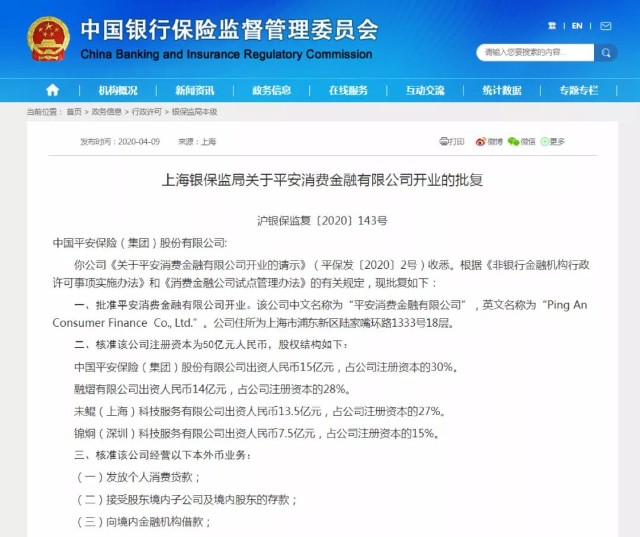

4月9日,上海银保监局官网显示,平安消费金融有限公司(下称“平安消金”)获批开业。

至此,上海地区已有3家消费金融公司,除平安消金外,还包括中消金、尚城消金。另在平安消金获批开业之前,30家持牌消费金融机构中已有24家开业。

而随着平安、小米等巨头的入场,足以证明消费金融市场的可塑性,仍具有强大的发展空间。值得一提的是,在平安消金开业的背后,出现陆金所控股及旗下平安普惠“身影”。

推动平安零售业务发展

从50亿元注册资本来看,平安消金仅次于捷信消金的70亿元。按照一般10倍杠杆率来推算,平安消金最高资产规模可达500亿元。

据去年底中国银行业协会发布的《中国消费金融公司发展报告》,截至2019年9月底,消费金融公司管理资产规模达到4938亿元,贷款余额4604亿元。

换言之,平安消金最高放贷规模占总规模近10%。另据《2019中国消费信贷市场研究》报告显示,到2024年底国内消费金融市场规模将达到3万亿元。

这样蓝海市场之下,中国平安发起设立平安消金也是在情理之中。另外,自2016年末,平安银行定下向零售银行转型目标,三年后,零售业务营收占比接近六成,贡献近七成净利。

在柒财智库高级研究员毕研广看来,中国平安消金成立,进一步推动零售业务发展,起到增光添彩作用。此外,在拥有银行、保险、证券、信托、融资租赁、汽车金融、网络小贷牌照外,中国平安将消金牌照收入“囊中”,进一步地丰富了其金融生态。

只不过,“与其他金融机构布局消费金融相比,平安消金起步较晚,规模能做到何种程度,仍待看后续布局进一步去考量。”某消金从业人士向柒财经旗下柒闻网表示。

而据上海银保监局发布公告显示,平安消金经营业务范围有发放个人消费贷款、接受股东境内子公司及境内股东的存款、向境内金融机构借款、经批准发行金融债券。

此外,营业范围还包括,境内同业拆借、与消费金融相关的咨询以及代理业务、与消费金融相关的咨询以及代理业务、代理销售与消费贷款相关的保险产品、固定收益类证券投资业务。

陆金所控股持股70%

柒闻网注意到,平安消金股东结构中,中国平安保险(集团)股份有限公司出资15亿元,占公司注册资本的30%。

另三家股东融熠有限公司出资14亿元,占注册资本的28%。未鲲(上海)科技服务有限公司出资人民币13.5亿元,占27%。锦炯(深圳)科技服务有限公司出资7.5亿元,占15%。

值得一提的是,后三者均陆金所控股旗下公司。换言之,陆金所控股持有平安消金70%的股份。事实上,自监管趋严后,陆金所一直有“去P2P”动作。

2019年8月,平安集团联席CEO陈心颖在中期业绩发布会上公开表示,P2P在整体业务量的占比少于20%,积极响应监管提倡的“三降”,降规模、降人数、降点面,有序地转型。

业内也一致认为,相对P2P而言,消金牌照更具有价值。也有人推测,中国平安申请消金牌照为承接陆金所退出的P2P业务。总而言之,陆金所转型是板上钉钉的事。

前不久(4月2日),陆金所控股对外宣布,原宝能集团副董事长、联席总裁冀光恒加盟陆金所控股,担任联席董事长、党委书记兼执委会主任,负责经营管理、战略转型发展。

此外,柒闻网还注意到,陆金所控股之外,平安消金董事长陈东起、总经理倪荣庆、首席财务官陈立洁、首席产品官李云初、首席运营官路军等来自于平安普惠。

而在中国平安消费金融业务分布在“大陆金所”体系及平安银行的消费金融中心。陆金所控股旗下版图主要为“四所一惠”,即陆金所、重金所、前交所、陆金所新加坡(陆国际)、平安普惠。

相比银行所做的消金业务,中国邮政储蓄银行总行投资经理、高级经济卜振兴认为,消费金融企业这类非银金融机构除了不能像银行吸收存款外,经营的本质没有明显差别,只是集中在借贷市场不同层次上。

具体而言,他认为,消费金融公司的成立,实际上是一种专业化的分工。主要是为商业银行无法惠及的个人客户提供了新的可供选择的服务。除此之外,消费金融公司的发放的贷款是无担保、无抵押贷款,风险相对较高,主要是以消费(不购买房屋和汽车)为目的的贷款。