高层股份质押贷款违约,瑞幸资金链真要断了?

昨日,美股三大股指均大幅上涨超过7%。在大盘飘红之下,上周爆雷的瑞幸咖啡(LK.US)更显凄凉。

瑞幸咖啡昨日再跌18.4%,收报4.39美元,成交4.06亿美元,换手率96.62%,差不多就是公司所有股票都被交易一次了。当前瑞幸咖啡总市值仅剩11.11亿美元。

1月17日,瑞幸曾创历史最高股价51.38美元,至今市值已跌去91%。

(图源:同花顺)

瑞幸股价大跌本就在市场意料之中,但昨日比股价下跌更悲观的却是传出瑞幸实控人质押贷款违约的消息。

自曝造假之后,外界担心瑞幸会就此倒闭,主要基于两方面判断:

1、公司将在美国面临诉讼,结果可能是高额的赔偿、管理层牢狱之灾及公司退市;

2、公司无法继续取得融资,资金链断裂。

而现在,第二点担忧似乎已经出现端倪了。

还有值得提一下的是,纳斯达克有规定,股票连续30天低于1美元发警告,警告后连续90天低于1美元直接退市。

但瑞幸退市可能等不到那个时候了。

1

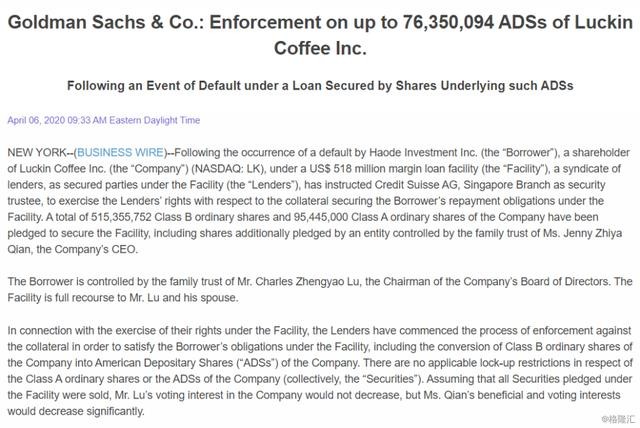

董事长陆正耀股份质押贷款违约

昨晚美股刚开盘,高盛就公告指瑞幸股东之一的Haode Investment Inc. 股票质押贷款发生违约,贷款人组成的银团已指示作为担保受托人的瑞信新加坡分行对抵押品行使贷款人权利,采取强制执行程序,涉及5.15亿股瑞幸咖啡B类普通股和9544.5万股A类普通股。该笔贷款金额为5.18亿美元。

该质押股份的出质人Haode Investment Inc.最终控制人为瑞幸董事长陆正耀的家族信托。除此外,瑞幸咖啡CEO钱治亚的家族信托亦有额外质押股份。

强制执行之后,质押的B类普通股将会转为ADS。假定所有质押股份遭抛售,陆正耀的投票权将不会受到影响,但钱治亚的实益所有权及投票权将大为下降。

(图源:Businesswire)

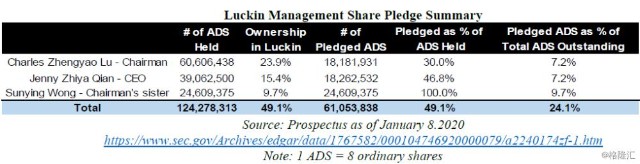

该笔质押融资实际上在瑞幸招股章程及浑水发布的做空报告中均有提及。

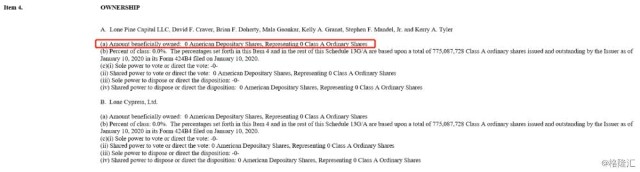

根据截至1月8日的招股章程披露数据,陆正耀持有瑞幸24%的股权,当中有30%已质押;钱治亚持有15.4%股权,有46.8%已质押;而陆正耀的姐姐Sunying Wong持有公司9.7%股份,已全数质押。

(图源:浑水做空报告)

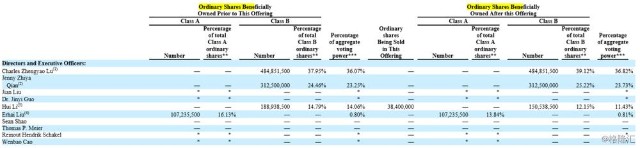

具体而言,陆正耀总共持有公司4.85亿股B类普通股,其中Haode Investment Inc.有2.97亿股、Primus Investments Fund(由Haode Investment Inc.全资持有,最终控制人仍为陆正耀家族信托)有1.88亿股。

Haode Investment Inc.的持股中,8920万股已被质押;Primus Investments Fund则有5625万股被质押于承销商担保贷款。

钱治亚的3.13亿持股是通过Summer Fame Limited持有,最终控制人为其家族信托,其中有1.46亿股被质押融资。

(图源:公司招股书)

而从总量上看,1月份披露的Haode Investment Inc.及钱治亚家族信托已质押股份数量(合计2.35亿B类普通股)远少于公告昨日披露的质押股份数量(5.15亿股瑞幸咖啡B类普通股及9544.5万股A类普通股),说明一月份之后,公司高层可能有再进行股权质押融资。

而公司高层不断质押其股份进行融资,说明瑞幸近期的资金流可能持续紧缺。

而在瑞幸股价下滑的情况下,陆正耀及钱治亚均无法补充现金或抵押品,就可能表示,当前的瑞幸可能真的有资金链断裂的危险了。

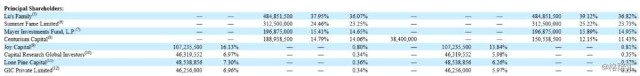

值得一提的是,在招股章程中的公司主要股东名单显示,Lone Pine Capital(孤松资本)当时持有公司7.3%的A类普通股股份,但在公司4月3日公布的超过5%持股股东披露文件中,孤松资本持有瑞幸的A类股已跌至0。

(图源:公司招股书)

(图源:公司公告)

两件事并在一块看,瑞幸似乎的确如外界所料,正在逐步被投资人所抛弃,及资金链断裂,然后的结果可能就是倒闭。

2

账上现金仍有45亿

在此前浑水发布的做空报告中,瑞幸的商业模式被称为“无法获得利润的单位经济效益”及“注定会崩”。

按照报告根据去年第二季经营数据计算,瑞幸单店产生的毛利润为5.06 万元,但对应的运营成本为6.11 万元,配送补贴为7800元,单店会产生亏损1.83万元。而要快速扩店的话,自然还需要很多的前期投入费用。

实际瑞幸的销售额甚至可能没有报告预期那么多。根据瑞幸的自爆,去年第二季及第四季,其内部伪造了22亿的销售数据,大幅放大了若干成本及费用(据做空报告,这部分费用为与分众有关的广告费用)。

因为财报数据不实,所以现在也并不能作为准确对照,只能大致作一个参考。

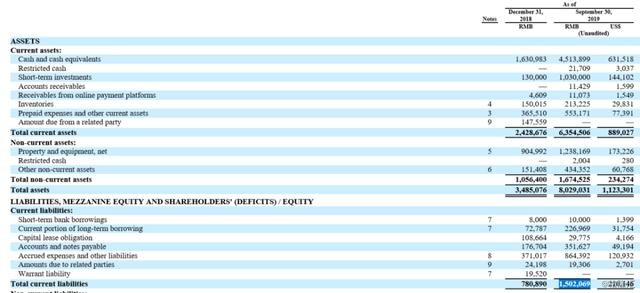

根据招股章程披露数据,瑞幸的资金主要来源为融资活动。截至去年9月30日,公司有现金45.14亿元,对应流动负债总数为15亿元,似乎资金在需要大规模扩店的情况下亦并不是很紧张。

(图源:同花顺iFinD)

从去年第三季开始算起,公司一年之内到期的合约负债规模亦不过10亿左右,手头资金足够偿还短期的负债,剩余金额甚至可能仍足够应付一定的扩店的资金需求。

(图源:公司招股书)

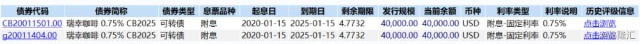

但在今年年初,公司还发行了4亿美元,为期五年的可转债(固定利率为0.75%)。且高层还在不断质押手头的股份融资,瑞幸真实的资金状况也就成疑了。

(图源:Wind)

按照做空报告的逻辑,瑞幸每一家门店都是一个资金黑洞,只靠价格优惠获得的用户粘性无法长久,且经营扩张只会不断扩大亏损幅度。而瑞幸的新业务(自动咖啡机)及除咖啡外的其他食品与其他同类型产品相比不具有优势——从头到尾,瑞幸就是一个资本闹剧。

从现在公司的自曝来看,瑞幸销售作假是肯定有的。但真实的资金状况是怎样的呢,就只能等公司重新披露了。

但可能瑞幸可能等不到这一天了。

据上海律师宋一欣分析,若以2020年初至今作为时间段计算,瑞幸咖啡今年1月7日曾触及年内最高价51.38美元/股,事发后截至4月2日晚触及4.9美元/股。按公司总股本2.4亿粗略估算,一旦面临集体诉讼,瑞幸咖啡将面临赔偿总计约112亿美元,折合人民币754亿元。

如果诉讼成立的话,瑞幸要考虑的下一步可能就只剩下卖咖啡机了(但轻资产运营的瑞幸连咖啡机好像也是租的)…