渤海银行2019年净利润83.36亿元,个人消费不良贷款同比增长超200%

近日,此前不久刚赴港递交招股书的渤海银行发布2019年业绩报告。财报显示,渤海银行2019年营收达282.82亿元,较上年增加22.04%,净利润83.36亿元,较上年末增长17.73%。此外,2019年渤海银行实现利息净收入229.10亿元,比上年大幅增长50.45%。

值得一提的是,随着渤海银行将资产投放重点从“公司贷款”转向“零售金融”,其消费金融业务带来良好收益的同时,贷款不良率也在上升。

零售金融业务增长39.07%

财报显示,截至2019年末,渤海银行资产总额11131亿元,比上年末增长7.60%。其中,表内贷款业务增长迅速,截至报告期末,其发放贷款和垫款总额6873亿元,比上年末增长25.41%。负债总额10303亿元,比上年末增长 5.29%,其中吸收存款6478亿元,比上年末增长6.77%。

在零售贷款方面,财报显示,2019年,渤海银行零售贷款年末总额2334.2亿元,增速达到39.07%,高于各项贷款25.27%的增速,余额占比较年初提升3.27个百分点,为32.84%。

在零售业务发展,也给渤海银行带来不错的收益。财报显示,渤海银行个人贷款及垫款利息收入从上年末的84.02亿元上升至125.29亿元,同比上涨49.12%,收益率由5.55%上升至6.41%。

此外,2019年渤海银行实现手续费及佣金净收入42.26亿元,比上年下降33.53%。

渤海银行认为,手续费及佣金净收入下降,主要是由于代理业务、顾问和咨询业务手续费收入减少较多,加上零售消费金融贷款的较好发展,信息服务费支出增长较多。

财报显示,2019年全年,渤海银行顾问和咨询费比上年下降59.46%,托管业务以及代理业务手续费也有不同程度的下降。但值得注意的是,渤海银行信息服务费的支出较上年增长122.41%。

个人消费不良贷款同比增长超200%

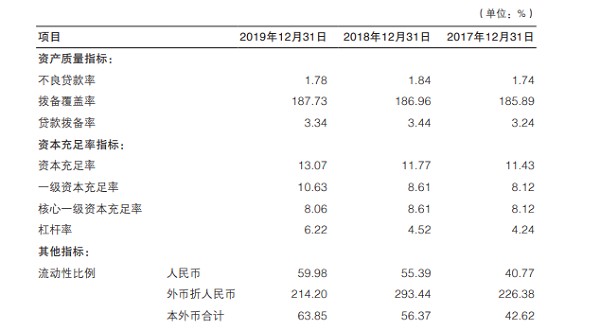

从总体的资产质量来看,该行整体不良贷款率在下降。截至2019年末,渤海银行不良贷款125.91亿元,不良贷款率由2018年末的1.84%下降至2019年末的1.78%,而2017年的不良贷款率为1.74%。

但值得注意是,这一数据在2013年仅为0.26%,上涨超350%。该行曾在招股书中表示,其2018年不良贷款率增加主要归因于中国经济增长放缓及产业结构调整,若干客户的还款能力减弱。

财报显示,渤海银行的不良贷款主要分布在华北及东北地区,按行业划分,制造业的不良贷款率达11.08%,金融业达8.88%。

但在个人贷款资产质量方面,渤海银行不良贷款率有所上升。

具体来看,财报显示,2019年,渤海银行个人不良贷款金额由6.37亿元上升至12.67亿元,个人贷款不良率由0.38%上升至0.54%。除了个人经营贷款之外,个人住房、个人消费贷款、信用卡等方面的不良率都有所上涨。

其中,个人消费贷款类业务和信用卡业务的不良贷款金额同比分别增长210.12%、204.65%,不良率同比增加0.23个百分点、0.92个百分点。

多次资本“补血” 启动上市进程

公开资料显示,渤海银行采用多种方式进行资本“补血”。2017年以来,渤海银行通过合法承继信托股权、增资扩股以及发行无固定期限资本补充债券等多种方式,优化股权结构。

具体来看,2019年9月,渤海银行在全国银行间债券市场公开发行了总额为200亿元人民币的无固定期限资本债券,成为国内首家发行永续债的非上市银行。

2019年11月,在完成第三次增资扩股之后,渤海银行将注册资本从85亿元变更为144.5亿元。而在成立之初,其注册资本为50亿元。在完成增资扩股后,渤海银行开启上市进程。

今年2月26日,渤海银行正式向港交所递交IPO招股书,拟在香港主板上市。招股书显示,渤海银行本次赴港上市,拟募集20亿至30亿美元。建银国际、海通国际、农银国际以及中信里昂证券为其联席保荐人。

财报显示,在资本充足率方面,渤海银行2017年、2018年、2019年分别为11.43、11.77、13.07。根据银保监会对中小银行的最低资本充足率要求为10%,对大型银行的最低资本充足率要求则为11%,渤海银行刚好满足监管要求。

公开资料显示,渤海银行成立于2005年12月,总部位于天津,是目前尚未上市的三家股份制银行之一,另外两家分别是恒丰银行、广发银行。