流动性危机下,美元走强或将给金融市场带来更大的危机

疫情仍在全球范围内广泛传播,恐慌情绪此起彼伏,市场陷入了暴跌模式。全球和各地区央行致力于降低利率,提供更宽松的信贷环境,以解决市场所面临的流动性危机。

在美联储宣布将利率降至零,并且开启大规模QE之际,一般来说,这将会对美元形成巨大压力,因为利率的下降意味着此前美国国债和其他市场收益率的大幅溢价被抹去了,这意味着各国的投资者们可能会抛售手中的美元资产,转而寻找更优标的。

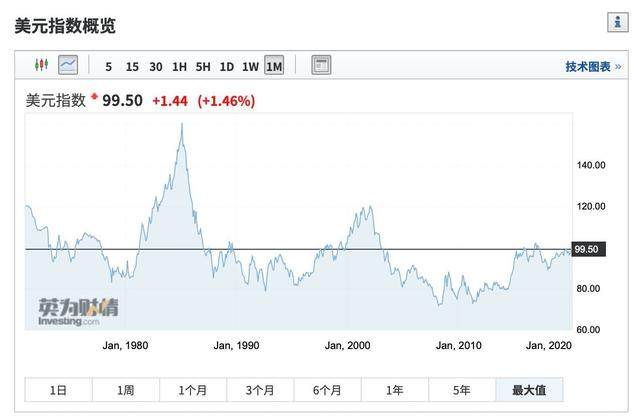

然而,美元近期持续走高,周二美盘盘初更是大涨1.47%,达到99.57高位。上周,美元也累计上涨2.92%,虽然市场上不乏看空美元前景走势的声音,但是其似乎并无丝毫弱化的迹象。

美元历史走势图,来源:英为财情Investing.com

事实上,美元在当前境况下走强的逻辑并不难理解。

一方面,在当下全市场资产暴跌的情况下,传统避险品种黄金也出现了暴跌,根据英为财情Investing.com的行情数据显示,上周现货黄金累计下跌8.67%,而本周两个交易日内,也已经跌了2.52%。

恐慌情绪笼罩下,目前市场上金融市场的各方参与者似乎都在将手中的资产兑换成现金,美元现货的需求也很旺盛,彭博的美元现货指数上周上涨了3.8%。

这一幕仿佛是“昨日重现”,早在2008年金融危机期间,也出现过类似的情况,彼时,美国股市崩盘,美元指数在2008年8-10月间的经济危机最高峰期间从70升至88.5,升值幅度达25%。投资者最终意识到,除了美元,没有什么资产是最安全的标的。

另一方面来说,当下的情况和十几年前的那场危机又略有不同。彼时,雷曼兄弟轰然倒下,全球多国金融机构出现了流动性挤兑和交易信用违约等现象,次贷危机发生,导致了全球范围内的金融危机。而此时,在市场投资者对公共卫生危机的担忧情绪中,全球资本市场受到了抛售压力,流动性紧张,从而引发了美元的流动性短缺;与此同时,疫情导致各国工厂暂时关闭,全球供应链中断,贸易随之走弱,很多企业出现了现金流危机,金融还款等一系列财务操作都受到了影响,人们继续美元现金。

瑞信的货币市场策略师Zoltan Pozsar在报告中写到,许多外国公司以及美国公司的外国子公司,正在从当地借入美元,来支付供应商款项。一些公司已经出现赤字,他们所拥有的美元现金越来越少,急需借入更多的美元,大量的待付货款可能会迫使全球美元流通发生变化,这不是单个银行可以应付的,恐怕整个体系也疲于应对。

无论如何,扩充当前市场上美元的流动性已经成为了美联储的当务之急,该联储此前不仅采取回购的措施,降低利率,也承诺和多国央行合作,扩大货币互换额度,以向企业提供更多美元流动性。

但是,流动性的问题,也就是我们所谓的“钱慌”,并不是刚刚出现的问题,美联储早已预测到货币市场将会面临的巨大问题。虽然三天后就是议息会议,但是FOMC也等不及了,周日就宣布了降息100个基点,以及启动7000亿美元的回购,以增强货币市场流动。

投资者需要注意的是,目前的状况,仅仅是开始,随着当前全球疫情的进一步恶化,全球美元短缺情况还会继续恶化。

周二的消息显示,三个月期美元伦敦银行同业拆借利率(Libor)跃升16.25个基点至1.05188%,这是2008年10月全球金融危机最严重使其以来的最大单日升幅。需要注意的是,三个月期美元伦敦银行同业拆借利率(Libor)是全球数以万亿美元金融产品的利率基准,这一利率的飙升,意味着短期信贷市场仍然并且正在承受巨大的压力。

也就是说,虽然美联储提供了更低的利率、期限更长的美元掉期,并且承诺和多个国家央行扩大货币互换额度,但是,全球企业和投资者仍然没有获得足够的美元现金。

那么,为什么说美元走强会导致更大的危机?

一方面来说,结合当前全球公共危机的背景来说,由于疫情持续扩散,许多国家宣布进入紧急状态,而企业也陆续发表公告称将会关闭一些地区的工厂或者门店,企业日常经营活动受到了巨大影响。

此时,没有收入的企业就需要更多的现金储备来付给工人工资,保证公司不倒闭。然而,并不是所有企业都拥有充足的现金。现金储备不足的公司,就需要申请更多的负债。

如果公司需要更多以美元计的负债,那么你也需要更多的美元来支付利息,企业财务负担当然就加大了,何况,此时这些企业还是处于因为疫情影响而利润收益率严重不足的窘境中。

另一方面,美元的走强也会导致海外的资本离开当地市场,回流美国,给一些国家和地区带来危机。80年代的拉美金融危机,就是因为美元强势大涨16.8%,资金回落美国国内,引发了拉美国家的一系列危机;同样的事情也发生在90年代的亚洲金融危机期间。

点击文末【阅读更多】查看美元指数行情数据。