疫情不改骨科赛道,龙头公司哪家强?

作者 | 粽哥2025

数据支持 | 勾股大数据

由于新冠疫情的影响,医疗器械板块已然成为医药行业的“风口”。其中,骨科作为医疗器械行业的重点板块,是个不错的“赛道”。

骨科疾病作为典型的老年性疾病,与糖尿病、高血压等慢性病一样,影响着老年人的身体健康,再加上进口替代的大背景下,骨科行业呈现出非常高的景气度。

1

快速成长,市场广阔

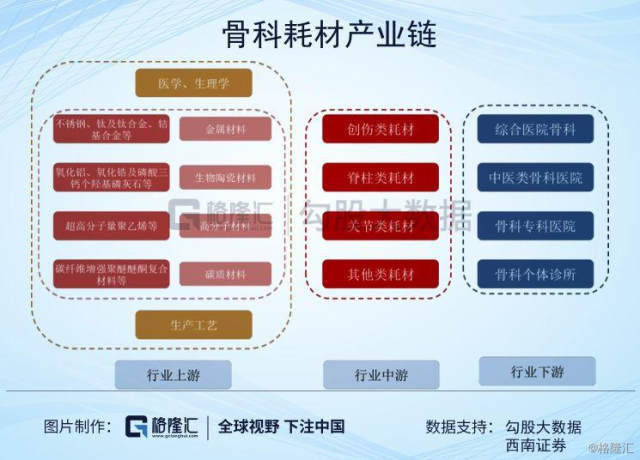

骨科类产品是用于治疗骨科疾病的医用耗材及相关手术配套工具,属于高值医用耗材类。从产品类型来看,骨科类产品主要包括骨科植入耗材、骨科手术耗材以及骨科手术配套设备等。

其中,骨科耗材作为最主要的骨科产品,上游是材料、医学生理学以及生产工艺等,其中材料是骨科耗材的核心。另外,产品设计和加工工艺对骨科产品的临床性能和质量非常重要,随着高精度加工设备和金属3D打印技术的广泛运用,骨科产品的临床需求得到大幅提升。

从市场情况来看,2018年我国骨科市场规模达到258亿,2010-2018年市场规模年均复合增长率达17%,预计2023年将超过500亿元。关节类产品占骨科市场份额最多,达到37%,其次是脊柱类,占比18%,而创伤类和运动医学类则分别占比14%、11%。

从市场增速来看,国内骨科细分领域市场增速分别是运动医学>关节>脊柱>创伤。这一增速跟技术壁垒不无关系,关节类和运动医学类产品的技术壁垒最高,其次是脊柱类和创伤类。相对欧美等发达国家市场集中度高,我国骨科行业还有非常大的市场空间。

2

哪些公司值得关注?

作为医疗器械行业前景广阔的“赛道”之一,骨科公司的成长差异性主要在于产品结构和渠道结构两方面。

目前,我国AH股市场有五家值得关注的公司,分别为大博医疗、凯利泰、威高股份、爱康医疗和春立医疗,前两家在A股上市。

1、总部位于福建的大博医疗(002901.SZ)于2017年9月上市。经过十几年的发展,公司已经完成了创伤、脊柱、关节、神经外科等全领域布局。公司的总营收从2014年的2.99亿增长到2018年7.72亿,年均复合增长率为20.89%,净利润从1.38亿元增长到3.78亿,CAGR为22.33%,增长速度非常快。

从产品结构来看,创伤类产品的营收占比最高,其次是脊柱类产品。以创伤为龙头,实现产品线全覆盖,是公司区别于其他同行的地方。根据南方医药研究所数据,2018年我国骨科创伤类耗材市场占比中,大博医疗(5.8%)排名第三,仅次于强生(14.86%)和史赛克(8.42%)。

除此以外,在销售模式方面,公司采用的是经销商模式,向经销商进行买断式销售,再由经销商销售给终端用户。近来年,随着大博医疗的产品逐渐渗透进三级医院并占有一席之地,市场份额和业绩在不断提升。2月28日,公司发布了2019年业绩快报,实现总营收12.7亿元,较上年增长64.42%;净利润4.66亿元,同比增长25.57%,业绩可谓是非常靓丽。随着第二大核心产品脊柱类的稳定增长,产品线布局丰富的大博医疗,无疑成长空间会非常大。

2、凯利泰(300326.SZ)自成立以来一直专注于脊柱微创领域,经过内生和外延相结合的战略,公司成为了椎体成形龙头,市场占比50%,而外资美敦力与强生合计仅占20%,与其他同行形成了巨大差异化。

2013年,收购北京易生、江苏艾迪尔等竞争对手,拓展心血管微创、脊柱与创伤等医疗领域。2018年,公司又进行了管理层重组,一方面剥离业绩亏损的心血管业务易生科技,避免与龙头乐普医疗、微创医疗和蓝帆医疗市占率近70%的恶性竞争。

另一方面,以4.95亿元收购美国Elliquence公司,实现大骨科的全面布局。目前,Elliquence的核心产品已获得FDA、CE、CFDA审批通过,销售区域包括北美洲、亚洲、欧洲、南美洲和非洲,其中最大的销售区域在亚洲,中国是其销售额最大的单一市场约占50%。公司采取的是独家经销商的模式。毫无疑问,此次收购进一步巩固了凯利泰在脊柱微创领域的龙头地位。

根据财报显示,截止2019年上半年,公司的主要收入来源为毛利率高达81.39%的骨科类医疗器械产品,营收占比70%,同比增长56.44%;其次是毛利率仅有23.72%的贸易类医疗器械,同比增长仅有7.6%。其中,椎体成形占据骨科业务近40%的收入。

凯利泰椎体成形产品的发展史,分为三个阶段:

2008-2012年,椎体成形产品收入实现快速增长。与此同时,公司迎来了第一次“戴维斯双击”。

2013-2016年,收入增速放缓,进入调整阶段,股价也随之横盘整理。

2017年至今,实施学术推广,医生培训教育等策略之后,PVP/PKP手术治疗方式从原有的三级医院市场下沉到二级甚至一级医院,再次呈现出快速增长态势,由15%提升至30%以上,迎来了第二次“戴维斯双击”,仅半年时间股价涨了两倍。

由于上年度处置易生科技和实施股权激励产生了费用,2019年业绩快报中显示净利润同比下滑33.74%,但扣除两项费用之后,同比增长高达101.12%。这也是公司财报发布后股价“不跌反涨”的原因。因此,可以预见,脊柱微创龙头凯利泰2020年的业绩会继续保持稳健增长。

除了A股市场的两大龙头之外,港股市场还有威高股份、爱康医疗和春立医疗“三大巨头”。

3、威高股份(01066.HK)的产品结构比较特殊,属于综合性的医疗器械公司,覆盖血液产品、介入产品、骨科产品、药品保障以及血液管理等。由于公司的产品众多,因此收入规模和总市值也是五家公司中最高的。2018年总营收为88.09亿元,同比增长14.62%,总市值达500亿元。

其中,威高股份的骨科产品收入来自子公司威高骨科,是国内第一家总营收突破十亿大关的骨科公司。2010-2018年公司收入规模从1.8亿增长至11.81亿元,占母公司总营收的比重为13.4%。最重要的是,威高股份计划将威高骨科单独在A股上市,一方面提升公司的竞争力,另一方面给大博医疗和凯利泰带来压力。

4、爱康医疗(01789.HK)由于拥有3D打印优势,加上成立以来一直专注关节类领域,从而成为了国内市占率第一的关节类龙头。

技术壁垒高的关节类产品给公司带来了快速发展。财报显示,公司营业收入从2014年的1.5亿增长到2018年的6亿,年均复合增速为42%,净利润从2014年的0.5亿增长到2018年的1.5亿,CAGR为29%。

目前,公司产品主要分为髋关节、膝关节和3D打印三大类产品,2018年的营收比重分别为59%、24%和12%。从增速来看,2015-2018年公司的两大核心产品髋关节和膝关节都实现了高速增长,且有加速的趋势。

另外,公司在2015年推出的国内首个关节3D打印产品,是全球第一个经过临床验证获准上市的骨科内植入物产品。产品自上市以来增长非常快,2018年收入0.7亿元,同比增长112%。2019年上半年继续高增长88.2%,实现收入0.5亿元,收入占比提高到11.7%。尤其是自2020年1月1日起,3D打印定制式假体首次以商业用途在院进行植入。这也意味着,如果今年能够获得上市批文,市场需求强大的3D打印业务增速会更加快。

5、春立医疗(01858.HK)同样专注于关节类业务,市占率仅次于爱康医疗,排名第二。

公司总营收从2014年的1.4亿增长到2018年的5亿,年均复合增速为39%,归母净利润从2014 年的0.4亿增长到2018年的1.1亿,年均复合增速为30%,是五家骨科公司中增速最快的。

从产品结构来看,春立医疗与爱康医疗不同的是,公司拥有独特优势的第四代陶瓷关节产品。这款在2015年推出上市的产品,填补了国产公司高端关节的空白,也拉平了与外资的水平。

3

集采重压下,哪家公司更抗压?

2019年7月19日,国务院办公厅印发《国务院办公厅关于印发治理高值医用耗材改革方案的通知》,要求2019年下半年开探索高值耗材集中采购,持续完善集采办法,随后多个省份和跨省联盟公布了集采方案。

集采政策作为骨科行业的重头戏,让这五家公司面临着产品降价的压力。

从销售模式来看,目前我国骨科行业以经销为主、直销为辅。从产业链来看,中间渠道占据主要利润,生产商的出厂价则通常低于终端中标价。如果是直销模式,出厂价更是接近终端中标价格。由此可见,国家实行集采政策最先“开刀”的是占据主要利润、价格虚高的中间渠道,反过来对生产厂商的影响比较小。

不过,集采降价始终是大势所趋。在全国各地陆续公布了高值耗材带量采购方案之后,最先落地的安徽省和江苏省平均降幅在50%左右。相对应的,中标企业的市场份额也会有所提升。

目前,高值耗材带量采购仍处于试点阶段,由于没有像药品板块的一致性评价,所以不会实现独家中标的情况。但是,在终端价格大幅降低之后,小型企业就面临被淘汰的风险,因此,最终受益的还是龙头企业。正如医药流通板块一样,“两票制”政策重塑了行业的竞争格局,“大鱼吃小鱼”的游戏也同样在骨科行业上演。

所以,最简单的选股逻辑,还是“选股选龙头”。比如大博医疗和威高股份,在集采的压力下,反而能够通过自身的竞争优势来提升市场份额,国内市占率分别为2.86%、4.05%位列六七位,仅次于跨国巨头。另外,凯利泰作为国内第一家拥有脊柱微创产品的公司,即使未来骨科植入物纳入集采,但是考虑到Elliquence产品的独家和独特性,该产品政策免疫。

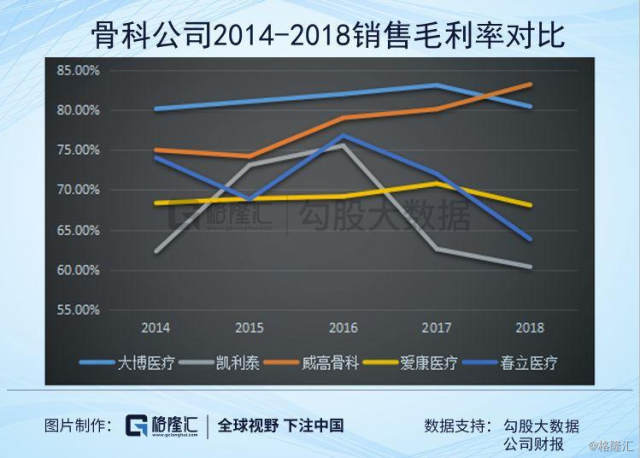

作为骨科医疗器械龙头的威高骨科和创伤类龙头的大博医疗,两家注重拥有强大技术研发实力的公司,对上游的议价能力更强,自然毛利率更高。反过来,凯利泰和春立医疗由于近几年营销费用率的提升,毛利率有所下降。另外,爱康医疗多年来一直不断的投入研发,又拥有独特的3D打印技术,因此毛利率更高。财报显示,2019年上半年公司的研发费用为0.35亿元,同比增长79.6%,研发费用率由7.1%提升至8.0%。

4

尾声

目前,我国有100多家骨科生产厂家,但是大多数企业的收入不足一亿元。相比欧美等发达国家,我国的市场集中度不高,整体竞争力也比较弱。因此,未来在骨科耗材集采降价的大背景下,强强联合或者兼并收购等商业手段,都会不断的提高行业的市场集中度。所以,只有强大护城河的龙头公司,才会被投资者青睐。

从估值来看,大博医疗的市盈率PE为66.78倍,凯利泰的PE为30.05倍,均低于78.79倍的行业平均水平。但如果从纵向分析来看,大博医疗和凯利泰的估值都比较高,而后者的安全边际相对较低。

另外,春立医疗、威高股份和爱康医疗PE分别为66.25倍、25.43倍和77.15倍,除了威高股份之外,其余两家公司的估值都高于行业平均水平(AH估值溢价),特别是春立医疗,有高估的风险。

可以说,这五家骨科公司都有各自的“拿手好戏”,都在不同的领域里占有一席之地。如果是想追求快速成长型的企业,春立医疗和爱康医疗是不错的选择,但由于爱康医疗的技术优势更明显,估值相对也较低,后续的成长空间会更大。

另外,威高股份在拆股上市之后,有望通过借力资本市场实现快速扩张和兼并收购。因此,威高骨科在独立上市之后能否成为类似迈瑞医疗这样的龙头公司,值得想象。

而大博医疗和凯利泰,前者的总市值和估值均相当于后者的两倍,也明显能够看到凯利泰处于估值较低水平。因此,在业绩重新恢复高增长的态势之后,凯利泰也有望获得投资者的青睐。

但总的来说,最终决定股价上涨的因素,除了估值以外,关键还在于公司的业绩。那些具有强大技术研发实力,并且业绩稳健,能够抗住集采等政策压力的优秀公司,才值得被资本市场长期追捧。