美联储开闸放水!期指再度大跌 A股跟不跟?券商火速解读来了

财联社(上海,研究员 王天勇)讯,美联储又降息了。

当地时间周日(3月15日),美联储宣布降低基础利率至零,并推出7000亿美元量化宽松计划。这是本月美联储第二次降息。3月3日,美联储突然下调基准利率50基点至1%-1.25%水平,同时下调超额准备金利率50个基点至1.1%水平。

不过市场似乎并不买账,消息公布后,美股三大股指期货低开低走。截至发稿时,标普500期指大跌4.78%,道琼斯30和纳斯达克100期指均跌超4%。

对此,中信证券明明认为,目前金融危机前兆可能已经出现,国内市场看,A股的韧性已经体现的淋漓尽致;财信证券伍超明表示,中国央行二季度或将启动降息、降准的措施;招商证券张夏分析指出,疫情冲击过后,美股仍有创新高的可能。

中信证券:金融危机前兆或已出现

中信证券明明指出,回顾过去的两周,全球疫情扩散和石油“黑天鹅”导致全球大部分权益市场陷入技术性熊市,经历了历史性的一周,美股、美债和黄金齐跌反映出美国金融机构流动性堪忧。对比两次大危机,金融危机的前兆或已出现,按照“情绪危机-金融危机-经济危机”的传导链,目前美国市场可能介于第一和第二阶段之间。如果能尽快控制疫情,全球货币政策加强协调,避免流动性和资产价格相互恶化,或许就能够避免危机的发生。

金融危机的前兆可能已经出现。透过1929年和2008年的两次大经济危机,发现全球经济可能正处在危机的边缘。在长技术周期的尾部,贫富差距扩大和民粹主义崛起,宽松的货币环境导致债务的过快增长,都可能是全球经济坠入危机的征兆。当前全球金融市场已经表现出了金融危机前夕许多初步的特征。

疫情、原油“黑天鹅”催化下,金融市场的脆弱性加速暴露。疫情的冲击将对全球经济产生中期影响,削弱潜在生产力。高杠杆经营的美国企业成为市场担忧的主要风险点之一。利用宽松货币环境下的低成本资金,很多美国企业热衷于回购股票做高股价,导致资产负债率大幅攀高。投资者的悲观情绪引发市场流动性压力,高流动性资产的抛压和部分多元化资产配置基金的赎回压力,导致美国市场股债双熊。

国内市场看,A股的韧性已经体现的淋漓尽致,3月布局窗口期的判断下,市场轮动依旧频繁,找准主线才是硬道理。未来在疫情冲击下,需求侧何时复苏是关键拐点,在国内外冲击错位的情况下,预计需求侧从内需向外需的线条前进。因此有限关注内需角度,政策对冲与消费刺激均是当前值得关注的方向。弹性的急先锋依旧是科技,逆周期政策的落脚点是新基建,而稳健的选择是大消费与金融。

财信证券:市场的恢复取决于疫情防控是否有效

财信证券伍超明认为,美国联邦储备委员会周日宣布,将把联邦基金利率大幅降低100个基点至0-0.25%的区间在预期范围内,量化宽松政策是超市场预期的。其实这样的措施以后,市场出现出现调整,是在情理之中。

因为当前对美国来说,最重要的事情是做好疫情的防控工作,只有疫情防护工作做好才能才能够恢复投资者对未来经济发展的提振信心,所以说当前来说,货币政策和财政政策,对于疫情的防控来说,是一把钝刀。效率效果不太好,只是对疫情过后经济发展能够起到很好的一个作用。

中国央行在未来尤其是二季度,这个重要的时间窗口是有必要加强灵活性,启动降息或降准的措施。

全球股市能否出现一定反弹?我觉得主要取决于这个疫情防控的进展程度怎么样。是否能够采取一些有效的防控措施,而不是货币政策宽松。

招商证券:疫情冲击过后 美股仍有创新高的可能

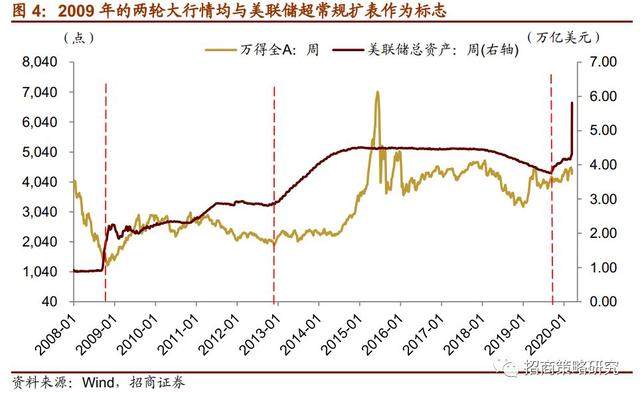

招商策略分析称,2008年金融危机和2013~2014年期间美联储进行两轮扩表,2019年9月以来美联储重启扩表以应对经济下行压力,近期联储回购规模放量加速扩表。鉴于美股走势与美联储扩表高度相关,疫情冲击过后,美股仍有创新高的可能。

并且近期各国(除英国、瑞典外)均在积极采取措施对抗疫情,情绪的最大冲击可能已经过去。对国内而言,人民银行资产负债表增速与美联储保持着某种程度的默契,公开市场投放和定向降准印证国内“金融上行周期”。因此,在当前相对宽裕的流动性环境下,新基建有望引领A股开启一轮明显的反弹。

对于A股和美联储总资产这两个看似不相关的变量就这样联系起来,2009年以来A股的两轮大的行情,2009年,2013~2015年,都是发生在美联储大规模扩表之后,而美联储停止扩表,A股基本就是走入熊市。2019年6月开始,美联储开始扩表之后,A股就呈现震荡走高状态。那么本次应对危机期间美联储的超常规扩表,会不会也带来A股的一轮大行情?我们可以拭目以待。